B.Mps: intesa su piano entro aprile, ingresso Stato a giugno (Sole)

24 Marzo 2017 - 9:02AM

MF Dow Jones (Italiano)

Si va delineando l'agenda per il salvataggio di B.Mps. Ieri in

consiglio si sarebbero effettuati gli ultimi adempimenti in vista

dell'assemblea del 12 aprile che resta il primo passo. Nel

frattempo, scrive Il Sole 24 ore, proseguono le trattative sul

fronte più caldo, quello che vede coinvolta la Dg Comp della

Commissione Ue e la banca rappresentata dal Tesoro.

Tra Siena, Roma e Bruxelles si punta a chiudere intorno a Pasqua

o comunque entro la fine di aprile. In modo da poter provvedere con

l'ingresso dello Stato: basterà una legge e non servirà una nuova

assemblea, e così per la metà di giugno si prevede che il nuovo

assetto azionario possa prendere forma, con gli attuali soci

marginalizzati intorno al 3% del capitale, lo Stato ben oltre il

70% e il resto ai bondholder. A quel punto, spiega il quotidiano,

una nuova assemblea dovrebbe sancire la riduzione e il ricambio di

buona parte del board, nonché approvare le modifiche statutarie

necessarie.

A seguire, la road map impostata dalla banca precederebbe con la

cessione degli Npl. Mentre con l'advisor Kpmg si prosegue alla

segmentazione del portafoglio, il vertice insieme agli advisor

Mediobanca e Lazard sta mettendo a punto lo schema per la cessione.

Unicredit resta un benchmark per le modalità ma non per i prezzi,

troppo bassi, e quindi si privilegerebbe una cessione in blocco

seppur divisa in tranche. Anche se qui restano un paio di incognite

da chiarire nelle prossime settimane: l'esito dell'ispezione della

Bce sui crediti chiusa nei giorni scorsi e una visione condivisa

sulle perdite probabili legate alla svalutazione degli Npl.

vs

(END) Dow Jones Newswires

March 24, 2017 03:47 ET (07:47 GMT)

Copyright (c) 2017 MF-Dow Jones News Srl.

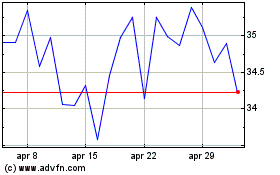

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Apr 2023 a Apr 2024