B.Mps: nuovi partner per Lovaglio (Mess)

22 Settembre 2022 - 8:18AM

MF Dow Jones (Italiano)

Luigi Lovaglio, da ieri a Londra fino al week end, sta provando

a blindare l'aumento di capitale di Mps da 2,5 miliardi, sfidando

le tensioni dei mercati provocate da molte variabili, e sta

selezionando una decina di anchor investor molti dei quali già

individuati.

La blindatura assicurata dal consorzio delle otto banche che

presteranno la garanzia sulla quota del 36% inoptata (rispetto al

64% del Tesoro che si è impegnato a sottoscriverla), in qualche

modo dovrebbe contribuire a tranquillizzarlo anche se l'operazione

potrebbe avere un costo esagerato: fonti accreditate riferiscono al

Messaggero che in presenza di un rischio così alto, la richiesta di

fee potrebbe avvicinarsi al 10%, la media tra le remunerazioni

delle prime quattro banche (Bofa, Citi, Credit Suisse, Mediobanca)

e quelle della seconda fila (Santander, Barclays, SocGen, Stifel),

a fronte di commissioni medie in questo tipo di operazioni

dell'ordine del 2%.

La commissione è commisurata al rischio e la percentuale finale

dipende dalle prenotazioni che ci saranno nel book e che ridurranno

il rischio mercato. Se tutto andrà secondo i piani di Lovaglio,

circa 2/3 del flottante potrebbe essere prenotato per cui la fee

potrebbe attestarsi al 3-4%.

Anche ieri si sarebbe svolta una conference call fra gli

istituti con lo scopo di mandare i motori a pieno regime in

funzione della partenza dell'operazione. Subordinatamente al via

libera della Consob al prospetto informativo, la data fissata è

lunedì 10 ottobre per concludersi tre settimane dopo. Nel week end

precedente il decollo dell'aumento sarà firmato il contratto di

underwriting e scelto lo sconto sul terp, il prezzo teorico ex

diritto.

Su un rafforzamento di queste dimensioni, l'operazione si

presenta sempre più diluitiva e dai calcoli delle banche lo sconto

non potrà essere superiore a circa il 9-10% per non azzerare

completamente il capitale. In questo contesto delicato, Lovaglio

avrebbe già individuato alcuni soci che potrebbero prenotare

tranche del flottante. Ci saranno Axa e Anima, partner industriali

di Montepaschi, il primo nella bancassurance, l'altro nel risparmio

gestito che potrebbero anche rinegoziare i rispettivi contratti per

renderli ancora più appetibili. Potrebbero sottoscrivere circa il

5-10% ciascuno. Ma se la loro presenza è da tempo quasi scontata,

ora hanno un nome gli investitori vicini a Lovaglio dai tempi in

cui era alla guida di Bank Pekao che sono intervenuti in massa

nell'autunno 2017 in occasione della ricapitalizzazione di CreVal

da 700 milioni. Non dovrebbe essere della partita Algebris, il

fondo attivista di Davide Serra che cinque anni fa sottoscrisse il

5,3% poi ceduto al Credit Agricole che ne ha conquistato il

controllo tramite l'opa. Serra avrebbe esaminato il dossier ma non

vorrebbe dare seguito.

Potrebbero esserci la Dgfd, holding dell'imprenditore francese

Denis Dumont che incrociò Lovaglio a Sondrio. Oltre Dumont, almeno

altri sei investitori che presero parte alla ricapitalizzazione di

CreVal, sarebbero propensi a fare il bis su Siena. Hosking Partners

LLP, società di investimenti basata a Londra; Alterra Capital

Partners, società di private equity focalizzata sull'Africa; Petrus

Advisers, altro fondo di investimento del Regno Unito; Steadfast

Group Limited, investitore australiano; Toscafund Asset Management,

una società di investimento specializzata con sede a Londra; infine

ci sarebbe BlackRock che non ha bisogno di presentazioni perché è

un gigante finanziario che da 22 anni investe in Italia ed è

presente anche nel capitale di Intesa Sanpaolo.

vs

(END) Dow Jones Newswires

September 22, 2022 02:03 ET (06:03 GMT)

Copyright (c) 2022 MF-Dow Jones News Srl.

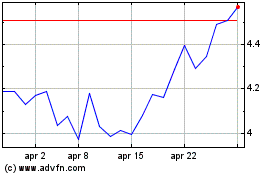

Grafico Azioni Banca Monte Dei Paschi D... (BIT:BMPS)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Banca Monte Dei Paschi D... (BIT:BMPS)

Storico

Da Apr 2023 a Apr 2024