'L'inflazione core resta tenace', ha avvertito Luis de Guindos,

vicepresidente della Banca centrale europea, a un evento a Madrid

venerdì 21 aprile, aggiungendo che potrebbe essere più persistente

di quanto previsto dai mercati. Con l'effetto che ora gli

economisti si aspettano un rialzo dei tassi dello 0,5% al meeting

Bce del 4 maggio. Questo vorrebbe dire che il costo del denaro, dal

3% (deposit facility) rischia di salire al 3,5%, un livello visto

l'ultima volta a maggio 2001. E pensare che a luglio scorso era

zero.

Fino a oggi questa cavalcata dei tassi pare non abbia intaccato

i bilanci delle imprese ma è questione di tempo, avverte Marco

Valli, Global Head of Research di Unicredit. Secondo l'economista

'alla fine del 2022 la spesa per interessi netti (interessi pagati

meno gli interessi ricevuti) calcolata in percentuale del risultato

lordo di gestione (il profitto delle imprese dopo aver pagato i

lavoratori) ha continuato a oscillare intorno ai minimi storici,

mentre il tasso di interesse sui nuovi prestiti bancari è aumentato

in modo significativo'.

Questo andamento favorevole per le imprese è stato possibile

grazie a una spesa per interessi ancora contenuta e una solida

redditività. Tuttavia la situazione ha cominciato a modificarsi

negli ultimi mesi. Fino ad oggi 'le società sono riuscite a

contenere gli interessi passivi grazie alle solide posizioni di

cassa e al fatto che solo lo scorso autunno è iniziato un sensibile

aumento nel costo dei prestiti bancari'. Nel 2023, secondo Valli,

il forte aumento dei tassi ha fatto salire il costo dei nuovi

prestiti per le imprese 'di circa 200 punti base (2%) nei sei mesi

chiusi a febbraio', quando i tassi Bce erano al 2,5%. Poiché il

costo dei prestiti bancari aumenta mentre la dinamica degli utili

delle imprese si indebolisce, 'la politica monetaria comincerà a

mordere con più forza i bilanci delle società'.

Tre parametri a confronto. Milano Finanza è andata a guardare i

livelli di debito di 90 società quotate a Piazza Affari (Ftse Mib e

Star) e la capacità di produrre cassa per individuare, in attesa

della pubblicazione dei dati sul primo trimestre 2023, quelle più

resistenti ai tassi e, di fatto, le più liquide. Sono stati presi

in considerazione tre parametri. 1) il rapporto debito netto su

ebitda: più alto è il debito rispetto ai margini, maggiore il

rischio in bilancio (dipende anche dai settori). In linea generale

un ratio fino a 2,5-3 è considerato sostenibile dagli analisti,

sopra 4 inizia a destare perplessità, valori negativi, invece,

indicano al contrario presenza di cassa. 2) Interest coverage

ratio: è il rapporto tra ebit e spesa per interessi. Indica la

capacità di una società di finanziare le spese per interessi: più è

alto, maggiore è la capacità di sostenere il costo del debito. 3)

Free cash flow yield: un indice di solvibilità che confronta il

flusso di cassa per azione atteso con il prezzo di mercato per

azione. Un numero alto significa che una società sta generando

liquidità sufficiente per soddisfare debito e dividendi.

Secondo quanto emerge dalla tabella, le prime dieci società fra

Ftse Mib e Star con il maggiore interest coverage ratio sono

Pharmanutra (983,74, il rapporto debito netto/ebitda è negativo, in

questo caso la liquidità è superiore ai debiti finanziari), seguita

in seconda posizione da Cembre (495,02), anche in questo caso il

debito netto/ebitda è negativo. Terza è StM (317,07), seguono El.En

(197,55), Diasorin (102,92), Sanlorenzo (79,41), Unieuro (66),

Biesse (61,81), Gefran (59,77). Fra i grandi gruppi industriali

spicca Ferrari con un interest coverage ratio (icr) di 39 e un

rapporto debito netto/ebitda di 0,8 e un free cash flow yield di

2,26. Poco oltre si colloca Interpump con un icr di 37,72, un

rapporto debito netto/ebitda di 1,12 e un free cash flow yield di

1,51. Quindi Iveco a quota 36,23, il debito netto/ebitda negativo

in questo caso è di 2,08 (cassa). Situazione simile per Tenaris

(29,88). Bene anche Moncler (interest coverage ratio a 29,48,

debito netto/ebitda di 0,02), Stellantis (icr a 1.958, cassa),

Cementir, Eni (icr di 18,43, debito netto/ebitda di 0,54 volte) e

Campari.

Secondo Lorenzo Batacchi, portfolio manager di Bper Banca e

membro Assiom Forex, dobbiamo aspettarci 'in linea generale buoni

conti societari nel primo trimestre, ma sarà importante guardare le

guidance e capire se le società vedono i prossimi mesi ancora forti

oppure se il rialzo dei tassi inizia a mordere davvero, sia sotto

il profilo del maggiore costo del debito sia per un calo della

domanda. In questo caso dipende dai settori'. Il colosso tedesco

dei software Sap, per esempio, ha appena tagliato le attese su

ricavi e utile. Le attività con pochi concorrenti, riprende

Batacchi, 'difficilmente avranno problemi, mentre l'auto, per

esempio, lo abbiamo visto nei giorni scorsi, inizia a risentire

l'effetto dei tagli multipli sui prezzi delle Tesla'. I settori

preferiti dagli analisti. I tassi in rialzo determinano un costo

dell'indebitamento 'radicalmente più alto per le aziende', avverte

Fabio Caldato, partner di Olympia Wealth Management. 'L'inflazione,

è paradossale, rende più appetibili gli asset reali e favorisce il

debitore (purché sia solido). Fatte queste premesse, riteniamo

probabile un calo degli utili in generale'. Caldato continua a

preferire settori resilienti, soprattutto in queste condizioni

macroeconomiche. 'Healthcare in primis, ma anche infrastrutture con

contratti legati all'inflazione (Raiway e Itway). Il settore

finanziario, sia bancario sia assicurativo, passata la paura del

crash post Credit Suisse, dovrebbe tornare nel suo trend

positivo'.

In un contesto reso turbolento da molte variabili, meglio

restare su società a maggiore capitalizzazione e con bilanci

solidi, osserva Gabriel Debach, market analyst di eToro. A tal

riguardo 'possiamo osservare come la differenza tra Ftse Mib e Star

è andata crescendo dal primo rialzo dei tassi, luglio 2022,

raggiungendo nei giorni scorsi nuovi massimi a favore del Ftse Mib,

salito quasi del 28% da inizio anno a differenza del +2% dei titoli

Star'. L'inflazione resta ancora troppo alta in Europa, secondo

Debach, e la Bce 'non ha mancato di ricordare di non aver ancora

terminato il lavoro sui rialzi dei tassi. I settori difensivi

(utilities e consumi di beni di prima necessità, a eccezione per il

sanitario che fatica a rialzare la china) continuano a

rappresentare la scelta migliore, così come per il lusso vista la

riapertura cinese e le ottime trimestrali delle big francesi',

spiega l'analista. 'Siamo di fronte a scelte di portafoglio

complicate', avverte Filippo Diodovich, senior market strategist di

IG Italia. Nello scenario base dell'analista, la Fed dovrebbe

rialzare i tassi solo a maggio 'per poi prendersi una pausa di

riflessione in estate, mentre la Bce dovrebbe rialzare il costo del

denaro per le prossime tre riunioni di 25 punti base. L'economia

Usa, secondo Diodovich, dovrebbe evidenziare due trimestri (il

secondo e il terzo) di flessione 'mentre in Europa si dovrebbe

assistere a un forte rallentamento ma non una recessione'. E di

conseguenza l'analista mantiene una visione positiva su un settore

non industriale, quello delle banche, che per contro beneficia del

rialzo dei tassi e 'del possibile nuovo entusiasmo su un ulteriore

consolidamento del comparto. I nostri titoli preferiti tra i

bancari sono Intesa Sanpaolo e Mediobanca'. Diodovich è positivo

però anche sulla difesa, ritiene che 'Leonardo abbia spazio per

salire sul probabile aumento delle tensioni geopolitiche e per una

rinnovata corsa al riarmamento soprattutto in Europa'. Attese

positive anche per il settore del lusso (Moncler e Brunello

Cucinelli) spinto dalle riaperture in Cina e dai risultati del

primo trimestre. Diodovich resta invece neutral sull'energia. La

'volontà dell'Opec+ di mantenere i prezzi del greggio elevati si

scontrerà con il calo della domanda legata al rallentamento della

crescita delle economie occidentali. Tra i titoli del settore il

nostro preferito è Saipem', spiega. A suo parere il settore

industriale in generale sarà quello che 'più risentirà delle nuove

condizioni macroeconomiche. Consigliamo una diminuzione

dell'esposizione su titoli come Media For Europe e Iveco'.

red

fine

MF-DJ NEWS

2408:16 apr 2023

(END) Dow Jones Newswires

April 24, 2023 02:16 ET (06:16 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

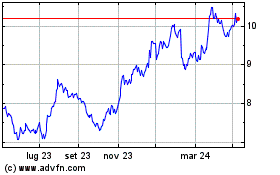

Grafico Azioni Cementir Holding N.V (BIT:CEM)

Storico

Da Mar 2024 a Apr 2024

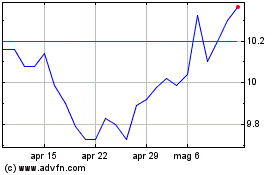

Grafico Azioni Cementir Holding N.V (BIT:CEM)

Storico

Da Apr 2023 a Apr 2024