Prelios: tratta con Ion per un accordo a metà marzo (MF)

23 Febbraio 2023 - 9:08AM

MF Dow Jones (Italiano)

Sul deal è calato il velo di riservatezza che solitamente

accompagna le fasi finali di una trattativa. Secondo diverse fonti

finanziarie l'accordo tra Ion e il fondo Davidson Kempner per le

cessione di Prelios potrebbe essere ormai questione di settimane.

Il board del gruppo milanese presieduto da Fabrizio Palenzona

avrebbe già in programma un incontro per metà di marzo. Il meeting

era già previsto dal calendario societario ma, se non ci saranno

intoppi, potrebbe essere l'occasione per formalizzare un accordo.

La due diligence di Ion, scrive MF-Milano Finanza, sarebbe del

resto in fase conclusiva, mentre il financing potrebbe essere

definito solo a valle di un'intesa sul prezzo dell'operazione.

Molti elementi insomma suggeriscono che la convergenza è in

atto.

DK è presente nel capitale di Prelios dal 2017 a seguito

dell'accordo con il nocciolo duro di azionisti composto allora da

Pirelli, Intesa Sanpaolo, Unicredit e Fenice. I successivi sei anni

sono stati un periodo di crescita per il gruppo che ha approfittato

dei processi di de-risking avviati dalle principali banche

italiane. Tra gli accordi principali basti ricordare quello

raggiunto nel 2019 con Intesa-Sanpaolo per la gestione degli utp e

quello dei mesi scorsi con Unicredit sulla medesimi asset class,

senza contare le numerose cartolarizzazioni garantite (Gacs) sui

cui la società è intervenuta fin dall'introduzione dello

strumento.

Da qualche tempo però Davidson Kempner sta pensando alla

vendita. I tentativi fatti sinora (da Intrum a Tinexta fino a Banca

Progetto) non hanno però sortito risultato, complice anche la

pandemia e la forte instabilità macroeconomica degli ultimi

mesi.

L'intenzione del fondo (che come advisor ha chiamato prima Jp

Morgan e poi Goldman Sachs) è rimasta comunque quella di

valorizzare la controllata e l'arrivo di Ion sul dossier ha

impresso un cambio di marcia alle discussioni. Andrea Pignataro del

resto ha già fatto molte operazioni rilevanti sul mercato italiano.

In prima battuta l'imprenditore ha comprato Cedacri, il leader

tricolore nei servizi informatici integrati per banche, istituzioni

finanziarie, assicurazioni e società di servizi, mettendo sul

piatto 1,5 miliardi. Quindi, insieme al Fsi guidato da Maurizio

Tamagnini e al Fondo sovrano di Singapore (Gic), ha lanciato un'opa

su Cerved, la public company milanese attiva nelle informazioni

commerciali e nella gestione dei crediti deteriorati. Negli ultimi

mesi Ion è entrata anche nel capitale di Banca Mps con un

investimento da 50 milioni nel corso dell'ultimo aumento di

capitale da 2,5 miliardi. E oggi il gruppo di Pignataro è a caccia

di nuove opportunità sul mercato italiano per costruire tassello

dopo tassello un gruppo basato sull'ingegnerizzazione dei dati

finanziari. Nelle scorse settimane per esempio il nome del manager

era circolato anche per il dossier Anima su cui però alla fine si è

materializzato il fondo Fsi di Maurizio Tamagnini, alleato di Ion

in diverse partite italiane.

Come detto, una volta definito l'accordo, Pignataro dovrebbe

definire il financing con le banche.

L'intenzione di Ion sarebbe infatti quella di investire nel deal

circa mezzo miliardo di capitale. La componente di debito invece

dipenderà dall'esito del confronto con gli istituti che, nelle

prossime settimane, potrebbe allargarsi a istituti italiani. Quanto

alla governance, se si raggiungerà un accordo, è possibile che ci

siano scelte di continuità per il nuovo gruppo sia per alcuni

amministratori che per parte del management.

red

fine

MF-DJ NEWS

2308:52 feb 2023

(END) Dow Jones Newswires

February 23, 2023 02:53 ET (07:53 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

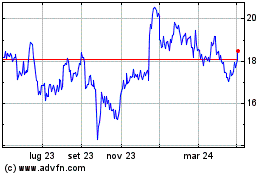

Grafico Azioni Tinexta (BIT:TNXT)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Tinexta (BIT:TNXT)

Storico

Da Apr 2023 a Apr 2024