Aspi: banche al fianco di Cdp (Sole)

16 Ottobre 2020 - 8:33AM

MF Dow Jones (Italiano)

Prosegue, serrato, il lavoro dei consulenti di Cdp per

presentare ad Atlantia, al più tardi lunedì 19 ottobre, un'offerta

per l'88% di Autostrade per l'Italia. E in proposito, scrive Il

Sole 24 ore, si starebbe già ragionando sulla quota di capitale da

mettere sul piatto e le relative richieste di finanziamento. A

riguardo ci sarebbero già diverse banche schierate, tra le quali

ovviamente UniCredit, già advisor di Cassa, assieme a Citi nella

partita.

Individuata la modalità di realizzazione dell'operazione -ossia

la creazione di due distinte newco, una per presentare l'offerta

con la partecipazione anche di soggetti esteri e un veicolo

esclusivamente italiano che ha in mano il controllo del primo- ora

va definito il prezzo e quanto mettere sul piatto in termini di

equity e conseguentemente di debito. Rispetto alla valorizzazione,

si sta ragionando sulla scorta del piano economico finanziario

concordato tra Autostrade e il ministero delle Infrastrutture. Il

metodo impiegato per definire il valore sarà quello del discount

cash flow e in quest'ottica sono in molti a ritenere che 8-9

miliardi possa essere un range di prezzo plausibile.

Sulla scia di queste prime evidenze si starebbero già mettendo

su carta i primi punti della proposta. Tuttavia, c'è il rischio che

si frapponga un nuovo ostacolo al buon esito dell'intesa. Atlantia,

nella lettera inviata a Cdp per sollecitare una proposta entro

domenica 18 ottobre, ha esplicitamente richiesto che questa abbia

carattere vincolante. Difficile, tuttavia, che Cassa possa

presentare un'offerta binding sulla base di un pef ancora non

approvato dal Mit. Comprensibile dunque la volontà dell'ente di

procedere con una proposta non vincolante.

Atlantia, però, ha chiesto un impegno binding perché il

consiglio, per poter rinviare l'assemblea per la scissione di Aspi

convocata per fine mese, ha bisogno di qualcosa di concreto da

valutare. Va detto, tuttavia, che la società quando ha comunicato

l'avvio del processo di dual track per la valorizzazione dell'asset

(ossia vendita dell'88% o separazione) aveva precisato che anche in

presenza di una delibera positiva dell'assise sulla scissione si

sarebbe mossa per chiedere la revoca del voto dei soci, se mai

fosse arrivata sul tavolo una proposta allettante riguardo la

cessione. Certo, è comunque una procedura più complicata e peraltro

dall'esito non scontato. Ecco perché, in linea di principio,

sarebbe meglio procedere con il rinvio della riunione.

Nella lettera, d'altra parte, la holding ha anche sottolineato

che, nel caso in cui il pef dovesse essere modificato in maniera

sostanziale nel corso della trattativa, entrambe le parti

potrebbero ritenersi reciprocamente libere. Insomma, possibilità di

aggirare quello che al momento appare come un nuovo scoglio ci

sono. Da capire se ci sarà anche la volontà delle parti di trovare

un nuovo compromesso e rispetto a ciò cruciale sarà il contenuto

dell'offerta.

Nel frattempo, riguardo ai partner, sul fronte italiano accanto

a Cdp sembrano essersi schierati Poste Vita e le Casse

previdenziali. Fredda, invece, la reazione di F2i. Da capire poi se

la partita possa interessare anche altri big del settore

assicurativo, come Generali o UnipolSai, stante peraltro la

presenza di Allianz in Aspi. Riguardo gli stranieri Blackstone è

certamente il favorito, ma nei mesi scorsi oltre a Macquarie si

sono fatti aventi sul dossier altri sette soggetti dal profilo

internazionale.

vs

(END) Dow Jones Newswires

October 16, 2020 02:18 ET (06:18 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

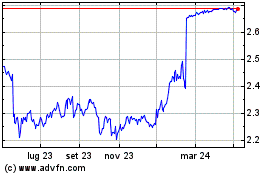

Grafico Azioni UnipolSai (BIT:US)

Storico

Da Mar 2024 a Apr 2024

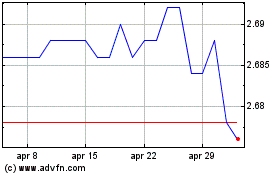

Grafico Azioni UnipolSai (BIT:US)

Storico

Da Apr 2023 a Apr 2024