B.Profilo: arrivate offerte italiane ed estere per l'acquisto (fonti)

19 Ottobre 2020 - 4:50PM

MF Dow Jones (Italiano)

Il processo di vendita di Banca Profilo segna alcuni passi in

avanti. La private bank fondata da Matteo Arpe doveva essere ceduta

il 31 dicembre 2019 quando è scattato il termine di durata del

Sator Private Equity Fund, gestito da Sator sgr che poi, per

trovare un compratore e finalizzare l'operazione, ha utilizzato

un'estensione del periodo. Il 4 giugno il fondo ha annunciato la

messa in vendita della partecipazione di controllo pari al 62,4%

del capitale della banca e affidato l'incarico all'advisor Lazard.

Diverse le banche che hanno preso contatti e guardato il dossier:

da B.Desio a Lombard Odier a Julius Baer, stando ai rumors più

ricorrenti.

Secondo quanto risulta a MF-Dowjones per l'acquisto di Banca

Profilo sarebbero arrivate nei giorni scorsi diverse offerte da

fondi italiani ed esteri e tra quelle ricevute quella del fondo

Attestor, che controlla la private bank torinese Bim, sarebbe la

meno interessante per il venditore e anche la più complessa.

L'attenzione delle autorità di Vigilanza sul dossier è alta e in

questo momento è in corso un'ispezione ordinaria di Banca d'Italia.

L'ispezione era già stata calendarizzata in fase pre-Covid per poi

essere rinviata proprio a causa della pandemia di Coronavirus. Alla

luce dell'ispezione in corso sono stati rimodulati i tempi della

procedura di vendita che è partita intorno a metà settembre e

l'obiettivo è quello di chiudere l'operazione di cessione entro il

primo semestre 2022 e quindi un anno prima della fine della vita

del fondo.

La cessione di Banca Profilo avviene in un contesto di mercato

complicato. Oltre alla pandemia di Covid-9 che ha mutato lo

scenario macro-economico, alcune fonti mettono l'accento sul

prezzo: l'aspettativa di valorizzazione sarebbe elevata. La banca

ha una capitalizzazione di mercato di quasi 140 mln e un patrimonio

netto di 160 mln. Sator che detiene la maggioranza della banca

aspira a ottenere un premio che porterebbe il prezzo a superare la

market cap attuale. Il fondo mira a replicare il successo del

disinvestimento in Petrovalves ceduto al family office della

famiglia Thyssen tra la fine 2014 e l'inizio del 2015 compensando

così altre scommesse fatte in passato come Lettera 43, ExtraBanca e

Banzai.

Il settore del private banking in Italia è sicuramente tra i

business bancari più redditizi anche se le prospettive in questa

fase sono incerte. Le Aum di puro private banking di Banca Profilo

in Italia alla fine del primo semestre dell'anno ammontavano a

circa 4 mld. Sempre in base ai dati del primo semestre l'utile

netto consolidato ammonta a 4,6 milioni di euro (+10,2% a/a) tenuto

conto delle maggiori rettifiche sugli attivi finanziari ai sensi

Ifrs 9. Il settore Private & Investment Banking ha archiviato i

primi 6 mesi del 2020 con ricavi netti per 11,2 milioni di euro, in

diminuzione rispetto ai 12,6 milioni di euro del 30 giugno 2019

(-10,8% a/a) anche a causa della pandemia in corso.

La banca il 4 giugno ha approvato il Piano Industriale 2020-23.

Il nuovo business plan ha l'obiettivo di far evolvere il modello

attuale, arricchendolo da un lato con nuove linee di business e

dall'altro diversificando il target di clientela con l'entrata a

regime degli investimenti e degli sviluppi fintech - settore nel

quale la banca è presente con una quota in Tineba che oggi conta

100 mila clienti banca rizzati - finalizzati ad aggredire il

segmento retail.

Alla scadenza del processo di vendita manca ancora tempo, ma

operazioni di questa natura non possono essere finalizzate in zona

Cesarini per via dei tempi burocratici relativi ai perfezionamenti

e alle autorizzazioni necessarie.

cce

(END) Dow Jones Newswires

October 19, 2020 10:35 ET (14:35 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

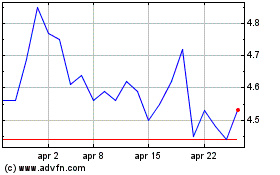

Grafico Azioni Banco Di Desio E Della B... (BIT:BDB)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Banco Di Desio E Della B... (BIT:BDB)

Storico

Da Apr 2023 a Apr 2024