Dassault Aviation : Communiqué Financier du 1er semestre 2021

RÉSULTATS DU

1ER SEMESTRE

2021 DU GROUPE

DASSAULT AVIATION

*

|

|

1er semestre

2021 |

1er semestre

2020 |

|

Prises de commandes(avions neufs en unités) |

3 913

M€6 Rafale Grèce12 Rafale

France25

Falcon |

984 M€5 Falcon |

|

Chiffre d'affaires ajusté (*) |

3 107 M€13 Rafale

Export6 Falcon |

2 641 M€7 Rafale Export16 Falcon |

|

|

|

|

|

|

au 30 juin 2021 |

au 31 décembre 2020 |

|

Carnet de commandes(avions neufs en unités) |

16 703

M€67 Rafaledont 40 Rafale

France27 Rafale Export53

Falcon |

15 895 M€62 Rafaledont 28 Rafale

France34 Rafale Export34 Falcon |

|

|

|

|

|

|

1er semestre

2021 |

1er semestre

2020 |

|

Résultat opérationnel ajusté (*)Marge opérationnelle ajustée |

175 M€5,6% du chiffre d’affaires |

55 M€2,1% du chiffre d’affaires |

|

Recherche et Développement |

250 M€8,0% du chiffre d’affaires |

262 M€9,9% du chiffre d’affaires |

|

Résultat Net ajusté (*)Marge nette ajustée |

265 M€8,5% du chiffre

d’affaires |

87 M€3,3% du chiffre d’affaires |

|

|

|

|

|

|

au 30 juin 2021 |

au 31 décembre 2020 |

|

Trésorerie disponible |

3 502 M€ |

3 441 M€ |

N.B. : Dassault Aviation comptabilise

l’intégralité des contrats Rafale Export (y compris les parts

Thales et Safran).

Principaux agrégats en normes IFRS en

M€ (cf. tableau de passage ci-après)

|

(*) Chiffre d'affaires consolidé |

3 106 |

2 646 |

|

(*) Résultat opérationnel consolidé |

177 |

57 |

|

(*) Résultat net consolidé |

212 |

32 |

Saint-Cloud, le

22 juillet

2021 - Le Conseil

d'administration, réuni ce jour sous la présidence de Monsieur Éric

Trappier, a arrêté les comptes du 1er semestre 2021. Ces comptes

consolidés ont fait l’objet d’un examen limité par les Commissaires

aux Comptes qui ont formulé une conclusion sans réserve.

« Le 1er semestre 2021 a été marqué par des

contrats Rafale Export, Rafale France, le 1er vol du Falcon 6X, la

reprise des commandes Falcon, le lancement et les 1ères commandes

du Falcon 10X.

Dans le domaine militaire, l’année a débuté par

la vente à la Grèce de 18 Rafale (6 neufs et 12 d’occasion

actuellement en service dans les forces françaises), suivie de la

vente à la France de 12 Rafale complémentaires en remplacement des

12 avions d’occasion cédés à la Grèce portant le total Rafale

France commandé à 192.

L’Égypte a signé un contrat pour l’achat de 30

Rafale supplémentaires, ce qui portera à 54 le nombre de Rafale en

service dans l’armée de l’air égyptienne. Ce contrat entrera en

vigueur à la réception du 1er acompte et n’est donc pas dans le

carnet de commandes au 30 juin 2021.

La Croatie a, quant à elle, annoncé avoir

sélectionné le Rafale en vue d’acquérir 12 appareils d’occasion

auprès de la France.

Nous avons, par ailleurs, poursuivi les

négociations et prospections Rafale.

Les discussions et négociations sur le SCAF se

sont poursuivies activement au cours du 1er semestre

2021 :

-

les travaux JCS (études technico-opérationnelles) lancés en janvier

2019 sont en cours de finalisation,

-

lancée en février 2020, la phase 1A des démonstrateurs du SCAF et

notamment du New Generation Fighter se poursuit, en particulier sur

les formes aérodynamiques avec les premiers essais en soufflerie

programmés en septembre 2021.

Aujourd’hui, il reste à signer le contrat de la

phase 1B (en cours de négociation) regroupant tous les travaux en

coopération entre la France, l’Allemagne et l’Espagne jusqu’en 2024

(études de démonstrateur NGF dont Dassault Aviation est le maître

d’œuvre). Les discussions sont en cours de finalisation avec la DGA

sur les droits de propriété intellectuelle.

Le contrat pour l’Eurodrone, drone Moyenne

Altitude Longue Endurance, entre l’OCCAR (Organisation Conjointe de

Coopération en matière d’ARmement) et Airbus Defence & Space

(maître d’œuvre) a été négocié. La notification est attendue au

2ème semestre. Les contrats entre Airbus Defence & Space et ses

principaux partenaires, Leonardo et Dassault Aviation, sont en

cours de négociation. Dassault Aviation sera en particulier

responsable des commandes de vol et des communications de

mission.

Au cours du semestre, nous avons livré 13 Rafale

Export (Inde et Qatar) et poursuivi le soutien des flottes

françaises et export.

Dans le domaine civil, nos efforts en matière de

développement ont porté leurs fruits avec le succès du 1er vol du

Falcon 6X réalisé le 10 mars 2021 (ce vol a été dédié à Olivier

Dassault, tragiquement disparu en mars 2021), démontrant la

maturité du programme et ouvrant la voie à la campagne d’essais

préalable à la certification. Nous avons, par ailleurs, dévoilé le

6 mai 2021, le Falcon 10X, notre tout nouvel avion d’affaires à

très grand rayon d’action doté de la cabine la plus spacieuse du

marché.

Le marché de l’aviation d’affaires a montré, au

cours du 1er semestre 2021, des signes encourageants

d’amélioration, notamment aux États-Unis où le trafic a repris. En

revanche, nous notons la persistance des tensions sur les prix. Le

marché d’occasion est actif.

Nous avons livré, au 1er semestre 2021, 6 Falcon

et enregistré 25 prises de commandes (vs 16 livraisons et 5 prises

de commandes au 1er semestre 2020).

Enfin, suite à la décision de l’Assemblée

Générale des actionnaires du 11 mai 2021, la valeur nominale de

l’action Dassault Aviation sera divisée par 10, les nouvelles

actions seront livrées le 1er octobre 2021. Ainsi, à cette date,

chaque actionnaire se verra remettre en échange de chacune de ses

actions actuelles, d’une valeur nominale unitaire de 8 euros, 10

nouvelles actions d’une valeur nominale unitaire de 0,80 euro.

Nos objectifs 2021 demeurent inchangés :

nous prévoyons la livraison de 25 Rafale neufs et de 25 Falcon

neufs et un chiffre d’affaires en hausse par rapport à l’an

dernier. »

Éric Trappier,Président-Directeur Général de

Dassault Aviation.

- RÉSULTATS CONSOLIDÉS

AJUSTÉS DU

1ER SEMESTRE

2021

(Cf. tableaux de passage en annexe)

Prises de commandes

Les prises de commandes du 1er

semestre 2021 sont de 3 913

millions d’euros contre 984 millions d’euros au

1er semestre 2020. La part des prises de commandes à

l’export est de

82%.

Leur évolution est la suivante, en

millions d'euros :

|

|

S1 2021 |

% |

S1 2020 |

% |

|

Défense |

2 500 |

64% |

315 |

32% |

|

Défense Export |

1 907 |

|

132 |

|

|

Défense France |

593 |

|

183 |

|

|

|

|

|

|

|

|

Falcon |

1 413 |

36% |

669 |

68% |

|

|

|

|

|

|

|

Total prises de commandes |

3 913 |

|

984 |

|

|

% Export |

82% |

|

80% |

|

Les prises de commandes sont intégralement

constituées de commandes fermes.

Programmes Défense

Les prises de commandes Défense

s’élèvent à 2 500

millions d’euros au 1er semestre 2021 contre 315

millions d’euros au 1er semestre 2020.

La part Défense Export s’élève

à 1 907 millions d’euros au 1er

semestre 2021 contre 132 millions d’euros au 1er semestre 2020. Au

cours du 1er semestre 2021, nous avons enregistré une commande pour

la Grèce de 6 Rafale neufs et 12 Rafale d’occasion rachetés auprès

de l’Armée de l’Air et de l’Espace française.

La part Défense France

s’établit à 593 millions

d’euros au 1er semestre 2021 contre 183 millions d’euros

au 1er semestre 2020. Au cours du 1er semestre 2021, nous avons

enregistré une commande de la France pour 12 Rafale

supplémentaires.

Programmes Falcon

Au cours du 1er semestre 2021,

25 commandes de

Falcon ont été enregistrées, contre 5 au 1er semestre

2020.

Les prises de commandes Falcon

représentent 1 413

millions d’euros au 1er semestre 2021 contre 669

millions d’euros au 1er semestre 2020.

Chiffre d'affaires ajusté

Le chiffre d'affaires consolidé

ajusté du 1er semestre 2021 est de 3 107

millions d’euros contre 2 641 millions d’euros au

1er semestre 2020. La part du chiffre d’affaires à

l’export est de 87% au 1er

semestre 2021.

L'évolution du chiffre d'affaires est la

suivante, en millions d'euros

:

|

|

S1 2021 |

% |

S1 2020 |

% |

|

Défense |

2 405 |

77% |

1 581 |

60% |

|

Défense Export |

2 061 |

|

1 319 |

|

|

Défense France |

344 |

|

262 |

|

|

|

|

|

|

|

|

Falcon |

702 |

23% |

1 060 |

40% |

|

|

|

|

|

|

|

Total chiffre d’affaires ajusté |

3 107 |

|

2 641 |

|

|

% Export |

87% |

|

89% |

|

Programmes Défense

13 Rafale

Export (Inde et Qatar) ont été livrés au cours du 1er

semestre 2021 contre 7 Rafale Export au 1er semestre 2020.

Le chiffre d’affaires

Défense s’élève au 1er semestre 2021 à 2 405

millions d’euros contre 1 581 millions

d’euros au 1er semestre 2020.

La part Défense Export s’élève

à 2 061 millions d’euros au 1er

semestre 2021 contre 1 319 millions d’euros au 1er semestre 2020.

Cette hausse s’explique par le nombre de Rafale livrés (13 vs

7).

La part Défense France s’élève

à 344 millions d’euros au 1er

semestre 2021 contre 262 millions d’euros au 1er semestre 2020.

Programmes Falcon

6 Falcon ont

été livrés au 1er semestre 2021, contre 16 au 1er semestre

2020.

Le chiffre d’affaires

Falcon du 1er semestre 2021 s’élève à 702

millions d’euros, contre 1 060 millions d’euros au

1er semestre 2020. Cette baisse s’explique par le nombre de Falcon

livrés (6 vs 16).

****

Le « book-to-bill ratio » (prises de

commandes / chiffre d’affaires) est de 1,26 au 1er semestre

2021.

Carnet de commandes

Le carnet de commandes

consolidé au 30 juin 2021 est de 16

703 millions d’euros contre 15

895 millions d’euros au 31 décembre 2020. Il est composé :

-

du carnet de commandes Défense Export qui s’élève

à 8 096 millions d’euros contre 8

249 millions d’euros au 31 décembre 2020. Il est constitué

principalement de 27 Rafale Export neufs et 12 d’occasion contre 34

Rafale Export neufs au 31 décembre 2020,

-

du carnet de commandes Défense France qui s’élève

à 5 748 millions d’euros contre 5

499 millions d’euros au 31 décembre 2020. Il comprend en

particulier 40 Rafale contre 28 au 31 décembre 2020. De plus, il

comprend le standard F4 du Rafale, le contrat MCO RAVEL pour le

Rafale et le contrat MCO OCEAN pour l’ATL2,

-

du carnet de commandes Falcon qui s’élève à

2 859 millions

d’euros contre 2 147 millions d’euros au 31 décembre 2020.

Il comprend notamment 53 Falcon contre 34 au 31 décembre 2020 parmi

lesquels les 9 avions de missions des programmes AVSIMar et

Archange.

Résultats ajustés

Résultat opérationnel

Le résultat opérationnel ajusté

du 1er semestre

2021 est de 175 millions

d’euros contre 55 millions d’euros au 1er semestre

2020.

Les frais de Recherche & Développement du

1er semestre 2021 s’établissent à 250 millions d’euros et

représentent 8,0% du chiffre d’affaires contre 262 millions d’euros

et 9,9% du chiffre d’affaires au 1er semestre 2020.

La marge opérationnelle

s’établit à 5,6% contre 2,1% au 1er semestre 2020.

Cette hausse s’explique par la diminution du poids de la Recherche

& Développement autofinancée, la hausse du chiffre d’affaires

et un 1er semestre 2020 qui avait été défavorablement impacté par

la sous-activité liée à la Covid-19.

Le taux de couverture du 1er semestre 2021 est

de 1,19 $/€, contre 1,18 $/€ au 1er semestre

2020.

Résultat financier

Le résultat financier ajusté

du 1er semestre

2021 est de -11 millions

d’euros contre -19 millions d’euros à la même période l’an

passé. Ce résultat financier négatif est la conséquence de la

comptabilisation de la composante de financement au titre des

contrats militaires long terme.

Résultat net

Le résultat net ajusté

du 1er semestre

2021 est de 265 millions

d’euros contre 87 millions d’euros au 1er semestre

2020. La contribution de Thales dans le résultat net du Groupe est

de 146 millions d’euros contre 58 millions d’euros au 1er semestre

2020.

La marge nette ajustée

s’établit ainsi à 8,5% au 1er semestre

2021 contre 3,3% au 1er semestre 2020.

- STRUCTURE

FINANCIÈRE

Trésorerie disponible

Le Groupe utilise un indicateur propre appelé «

Trésorerie disponible » qui reflète le montant des liquidités

totales dont dispose le Groupe, déduction faite des dettes

financières ; il reprend les postes du bilan suivants :

trésorerie et équivalents de trésorerie, actifs financiers courants

(à leur valeur de marché) et les dettes financières, à l’exception

des dettes de location comptabilisées suite à la mise en œuvre de

la norme IFRS 16.

La trésorerie disponible du

Groupe s’élève à 3 502 millions

d’euros au 30 juin 2021

contre 3 441 millions d’euros au 31 décembre 2020. Cette hausse est

liée au résultat du semestre partiellement compensé par l’impact du

versement des dividendes, les investissements de la période et

l’augmentation du Besoin en Fonds de Roulement.

Bilan (en données IFRS)

Le total des capitaux propres

s’établit à 4 833 millions d’euros au 30 juin 2021

contre 4 560 millions d’euros au 31 décembre 2020.

Les emprunts et dettes financières s’établissent

à 248 millions d’euros au 30 juin 2021 contre 270 millions d’euros

au 31 décembre 2020. Les emprunts et dettes financières comprennent

la participation des salariés placée en compte courant bloqué pour

106 millions d’euros et les dettes de location pour 142 millions

d’euros.

Les stocks et en-cours ont augmenté de 290

millions d’euros et s’établissent à 3 671 millions d’euros au 30

juin 2021. Cette hausse est liée au niveau de livraisons Falcon sur

le 1er semestre. La diminution des stocks et en-cours Défense

Export consécutive aux livraisons de Rafale sur la période a été

compensée par une augmentation des stocks et en-cours Défense

France.

Les acomptes reçus sur commandes nets des

acomptes versés sont de 4 137 millions d’euros, en augmentation de

228 millions d’euros. Les acomptes liés aux contrats Défense France

et Rafale Grèce, ainsi qu’aux commandes Falcon expliquent cette

hausse partiellement compensée par les reprises d’acomptes suite

aux livraisons des Rafale Export de la période.

La valeur de marché des instruments financiers

dérivés s’établit à 3 millions d’euros au 30 juin 2021 contre 81

millions d’euros au 31 décembre 2020. Cette baisse est

essentiellement liée à la variation du cours du dollar US entre le

30 juin 2021 et le 31 décembre 2020 (1,1884 $/€ contre 1,2271

$/€).

Ce communiqué financier peut contenir des

déclarations de nature prospective qui constituent des objectifs et

ne sauraient être considérées comme des prévisions de résultat ou

de tout autre indicateur de performance. Les résultats effectifs

peuvent différer sensiblement des déclarations prospectives en

raison d'un certain nombre de risques et d'incertitudes, tels que

notamment décrits dans le Rapport d’activité.

CONTACTS Communication

InstitutionnelleStéphane Fort - Tél. +33 (0)1 47 11 86 90

- stephane.fort@dassault-aviation.comCommunication

FinancièreArmelle Gary - Tél. +33 (0)1 47 11 84 24 -

armelle.gary@dassault-aviation.comdassault-aviation.com

ANNEXE

COMMUNICATION FINANCIÈRE

La norme IFRS 8 « secteurs opérationnels »

requiert la présentation de l’information sectorielle selon des

critères de gestion interne.

L'activité du Groupe Dassault Aviation relève

entièrement du domaine aéronautique. Le reporting interne fait au

Président-Directeur Général et au Directeur Général Délégué,

utilisé pour la stratégie et les prises de décisions, ne présente

pas d'analyse de la performance, au sens de la norme IFRS 8, à un

niveau inférieur à ce domaine.

DÉFINITION DES INDICATEURS ALTERNATIFS

DE PERFORMANCE

Pour refléter les performances économiques

réelles du Groupe et permettre leur suivi et leur comparabilité, le

Groupe présente un compte de résultat ajusté :

-

du résultat de change associé à l’exercice des instruments de

couverture non éligibles à la comptabilité de couverture au sens

des normes IFRS. Ce résultat, présenté en résultat financier dans

les comptes consolidés, est reclassé en chiffre d’affaires et donc

en résultat opérationnel au sein du compte de résultat ajusté,

-

de la valorisation des instruments dérivés de change non éligibles

à la comptabilité de couverture, en neutralisant la variation de

juste valeur de ces instruments (le Groupe considérant que le

résultat de couverture ne doit impacter le résultat que lors de

l’échéance des flux commerciaux), à l’exception des dérivés

affectés à la couverture des positions bilancielles dont la

variation de juste valeur est présentée en résultat

opérationnel,

-

de l’amortissement des actifs évalués dans le cadre de l’allocation

du prix d’acquisition (regroupements d’entreprises), dit

« PPA », Purchase Price Allocation,

-

des ajustements pratiqués par Thales dans sa communication

financière.

Le Groupe présente également l’indicateur «

trésorerie disponible » qui reflète le montant des liquidités

totales dont dispose le Groupe, déduction faite des dettes

financières. Il reprend les postes du bilan suivants :

-

trésorerie et équivalents de trésorerie,

-

autres actifs financiers courants (essentiellement valeurs

mobilières de placement disponibles à la vente à leur valeur de

marché),

-

dettes financières, à l’exception des dettes de location

comptabilisées suite à l’application de la norme IFRS 16 traitant

des contrats de location.

Il est rappelé que seuls les états financiers

consolidés font l’objet d’un audit des Commissaires aux Comptes.

Les données financières ajustées font l’objet de travaux de

vérification au titre de la lecture d’ensemble des informations

données dans le rapport annuel.

IMPACT DES AJUSTEMENTS

L’incidence sur le 1er semestre 2021 des

ajustements sur les agrégats du compte de résultat est présentée

ci-dessous :

|

(en milliers d’euros) |

Compte de résultat consolidé S1 2021 |

Dérivés de change |

PPA |

Ajustements pratiqués par Thales |

Compte de résultat ajusté S1 2021 |

|

Résultat de change |

Variation de juste valeur |

|

Chiffre d’affaires |

3 106 206 |

- 368 |

883 |

|

|

3 106 721 |

|

Résultat opérationnel |

177 224 |

- 368 |

- 3 865 |

1 688 |

|

174 679 |

|

Résultat financier |

- 31 154 |

368 |

19 442 |

|

|

- 11 344 |

|

Résultat des sociétés mises en équivalence |

108 527 |

|

|

1 501 |

39 152 |

149 180 |

|

Impôts sur les résultats |

- 42 798 |

|

- 4 255 |

- 342 |

|

- 47 395 |

|

Résultat net |

211 799 |

0 |

11 322 |

2 847 |

39 152 |

265 120 |

|

Résultat net part du Groupe |

211 799 |

0 |

11 322 |

2 847 |

39 152 |

265 120 |

|

Résultat net part du Groupe par action (en euros) |

25,5 |

|

|

|

|

31,9 |

L’incidence sur le 1er semestre 2020 des

ajustements sur les agrégats du compte de résultat est présentée

ci-dessous :

|

(en milliers d’euros) |

Compte de résultat consolidé S1 2020 |

Dérivés de change |

PPA |

Ajustements pratiqués par Thales |

Compte de résultat ajusté S1 2020 |

|

Résultat de change |

Variation de juste valeur |

|

Chiffre d’affaires |

2 645 678 |

-4 430 |

184 |

|

|

2 641 432 |

|

Résultat opérationnel |

56 747 |

-4 430 |

154 |

2 484 |

|

54 955 |

|

Résultat financier |

-37 733 |

4 430 |

14 897 |

|

|

-18 406 |

|

Résultat des sociétés mises en équivalence |

17 251 |

|

|

1 427 |

41 249 |

59 927 |

|

Impôts sur les résultats |

-4 256 |

|

-4 404 |

-454 |

|

-9 114 |

|

Résultat net |

32 009 |

0 |

10 647 |

3 457 |

41 249 |

87 362 |

|

Résultat net part du Groupe |

32 009 |

0 |

10 647 |

3 457 |

41 249 |

87 362 |

|

Résultat net part du Groupe par action (en euros) |

3,8 |

|

|

|

|

10,5 |

- Dassault Aviation Communiqué Financier 22 07 21

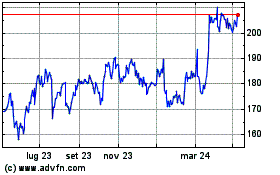

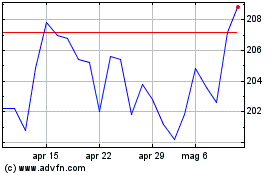

Grafico Azioni Dassault Aviation (EU:AM)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Dassault Aviation (EU:AM)

Storico

Da Apr 2023 a Apr 2024