NICHT FÜR DIE DIREKTE ODER INDIREKTE

FREIGABE, VERÖFFENTLICHUNG ODER VERTEILUNG IN DEN VEREINIGTEN

STAATEN VON AMERIKA ODER ANDEREN RECHTSGEBIETEN, WO DIESE

GESETZWIDRIG WÄRE

Die Elior-Gruppe (Euronext Paris – ISIN: FR 0011950732), eines

der weltweit führenden Unternehmen im Bereich Gastronomie- und

Support-Services.

Die Elior-Gruppe meldet die Preisgestaltung von vorrangigen

unbesicherten Schuldscheinen (Senior Notes) und ein neues

vorrangiges Bankdarlehen.

Die Elior-Gruppe, eine Société anonyme gemäß den Gesetzen der

Republik Frankreich („Elior“), gab heute bekannt, dass ihr

Angebot (das „Angebot“) auf einen Gesamtnennbetrag von

550.000.000 Euro an vorrangigen unbesicherten festverzinslichen

Schuldscheinen mit Fälligkeit im Jahr 2026 („Schuldscheine“)

beziffert wurde.

Darüber hinaus wird Elior am bzw. vor dem 8. Juli 2021 auch ein

neues vorrangiges unbesichertes befristetes Darlehen (das „neue

Darlehen“) von 100.000.000 Euro und eine vorrangige

unbesicherte revolvierende Kreditfazilität in H�he von 350.000.000

vereinbaren.

Die mit einem Nennbetrag von insgesamt 550.000.000 Euro

ausgegebenen Schuldscheine werden mit einer jährlichen Rate von

3,750 Prozent verzinst. Die Emission erfolgt zu 100 Prozent des

Nennbetrags. Das Angebot der Schuldscheine wird voraussichtlich am

oder etwa am 8. Juli 2021 schließen, vorbehaltlich marktüblicher

Abschlussbedingungen.

Elior beabsichtigt, den Bruttoerl�s des Angebots zusammen mit

dem neuen Darlehen zur Tilgung des bestehenden befristeten

Darlehens, für allgemeine Unternehmenszwecke und zur Bezahlung von

Kosten, Gebühren und Belastungen im Zusammenhang mit dem Angebot

und dem neuen vorrangigen Bankdarlehen zu verwenden.

In Verbindung mit dem Angebot agierten BNP Paribas (alleiniger

realer Bookrunner), Crédit Agricole CIB und Rabobank als gemeinsame

globale Konsortialführer. Natixis, CIC Market Solutions und Société

Générale waren die gemeinsamen Bookrunner und Mediobanca und BBVA

waren Co-Manager. Natixis agierte als Berater der

Kreditrating-Agenturen.

Warnhinweis

Die Schuldscheine werden außerhalb der Vereinigten Staaten gemäß

Regulation S unter dem US-amerikanischen Securities Act von 1933 in

der derzeit gültigen Fassung („Securities Act“) angeboten,

vorbehaltlich aktueller Markt- und sonstiger Bedingungen. Es wird

keine Zusicherung gegeben, dass das Angebot zum Abschluss gebracht

wird, oder im Falle des Abschlusses, zu welchen Bedingungen der

Abschluss erfolgt. Die dem Angebot unterliegenden Schuldscheine

wurden nicht gemäß dem Securities Act oder den Wertpapiergesetzen

anderer Rechtsgebiete registriert und dürfen ohne Registrierung

oder anwendbare Freistellung von den Registrieranforderungen gemäß

dem Securities Act und anderen anwendbaren Wertpapiergesetzen nicht

in den Vereinigten Staaten angeboten oder verkauft werden. Diese

Pressemitteilung stellt kein Verkaufsangebot und keine Einholung

eines Kaufangebots bezüglich dieser Schuldscheine dar und ist auch

kein Angebot, keine Einholung und kein Verkauf in einem

Rechtsgebiet, wo derartige Angebote, Einholungen oder Verkäufe

gesetzwidrig wären.

Es besteht keine Absicht, die Schuldscheine Kleinanlegern im

Europäischen Wirtschaftsraum („EWR“) anzubieten, zu

verkaufen oder auf andere Weise verfügbar zu machen. Darum sollten

sie diesen dort nicht angeboten, verkauft oder verfügbar gemacht

werden. Im Sinne dieser Mitteilung ist ein „Kleinanleger“ eine

Person, die zu einer (oder mehreren) der folgenden Gruppen geh�rt:

(i) Kleinanleger im Sinne von Punkt (11) von Artikel 4(1) der

Richtlinie 2014/65/EU (in der aktuellen Fassung, „MiFID

II“); oder (ii) Kunden im Sinne der Richtlinie (EU) 2016/97,

die keine professionellen Kunden im Sinne von Punkt (10) von

Artikel 4(1) der MiFID II sind, oder die (iii) keine

„qualifizierten Anleger“ im Sinne von Artikel 2(e) der Verordnung

(EU) 2017/1129 (in der aktuellen Fassung,

„Prospektverordnung“) sind.

Es besteht keine Absicht, die Schuldscheine Kleinanlegern (nach

obiger Begriffsbestimmung) in Großbritannien anzubieten, zu

verkaufen oder auf andere Weise verfügbar zu machen. Darum sollten

sie diesen dort nicht angeboten, verkauft oder verfügbar gemacht

werden. Im Sinne dieser Mitteilung ist ein „Kleinanleger“ eine

Person, die zu einer (oder mehreren) der folgenden Gruppen geh�rt:

(i) Kleinanleger im Sinne von Punkt (8) von Artikel 2 der

Verordnung (EU) Nr. 2017/565, da diese kraft des European Union

(Withdrawal) Act 2018 („EUWA“) zum britischen

innerstaatlichen Recht geh�rt; (ii) Kunden im Sinne der

Bestimmungen des Financial Services and Markets Act 2000 und

jeglicher darunter erlassenen Regeln oder Bestimmungen zur

Implementierung der Richtlinie (EU) 2016/97, wenn diese Kunden

nicht unter die Begriffsbestimmung der professionellen Kunden

fallen, die in Punkt (8) von Artikel 2(1) der Verordnung (EU) Nr.

600/2014 dargelegt ist, da diese kraft des EUWA zum

innerstaatlichen Recht geh�rt; oder (iii) die keine qualifizierten

Anleger gemäß Artikel 2 der Verordnung (EU) 2017/1129 sind, da

diese kraft des EUWA zum innerstaatlichen Recht geh�rt.

Diese Mitteilung stellt unter keinen Umständen ein �ffentliches

Angebot dar und ist auch keine Aufforderung an die Öffentlichkeit

in Verbindung mit einem Angebot im Sinne der Prospektverordnung

oder auf sonstige Weise. Angebot und Verkauf der Anleihen erfolgen

unter einer gemäß der Prospektverordnung erteilten Freistellung von

der Verpflichtung, einen Prospekt für Wertpapierangebote zu

erstellen.

In Großbritannien richtet sich diese Mitteilung lediglich an

Personen, die (i) berufliche Erfahrung mit Investitionen im Rahmen

von Artikel 19(5) der Financial Services and Markets Act 2000

(Financial Promotion) Order 2005 in der derzeit gültigen Fassung

(„Financial Promotion Order“) besitzen, (ii) Personen, die

unter Artikel 49(2) (a) bis (d) der Financial Promotion Order

fallen (verm�gende Unternehmen, Verbände ohne Rechtspers�nlichkeit

usw.), (iii) die sich außerhalb des Vereinigten K�nigreichs

befinden oder (iv) Personen, denen eine Aufforderung oder ein

Anreiz für eine Investitionstätigkeit im Sinne von Section 21 des

Financial Services and Markets Act 2000 („FSMA“) in

Verbindung mit der Emission oder dem Verkauf von Wertpapieren

rechtmäßig zugestellt werden darf (alle derartige Personen werden

zusammen als „relevante Personen“) bezeichnet. Die

Schuldscheine sind nur für relevante Personen verfügbar und

jegliche Einladungen, Angebote oder Vereinbarungen für die

Zeichnung, den Kauf oder sonstigen Erwerb derartiger Schuldscheine

ergehen ausschließlich an relevante Personen.

Nur MiFID II-Fachleute/ECPs/ Kein PRIIP-KID –

Herstellerzielmarkt (MIFID II Produktlenkung) sind nur in Frage

kommende Kontrahenten und Berufskunden (alle Vertriebskanäle). Es

wurde kein PRIIP-Basisinformationsblatt (KID) erstellt, da die

Wertpapiere nicht für Kleinanleger im EWR verfügbar sind.

Nur UK MIFIR-Fachleute/ECPs/ Kein UK PRIIPS-KID –

Herstellerzielmarkt (UK MIFIR Produktlenkung) sind nur in Frage

kommende Kontrahenten und Berufskunden (alle Vertriebskanäle). Es

wurde kein UK PRIIP-Basisinformationsblatt (KID) erstellt, da die

Wertpapiere nicht für Kleinanleger in Großbritannien verfügbar

sind.

Weder der Inhalt der Website von Elior noch der Inhalt einer

über Hyperlinks auf der Elior-Website zugänglichen Website ist

durch Bezugnahme in diese Mitteilung aufgenommen oder bildet einen

Bestandteil davon. Die Verteilung dieser Mitteilung kann in

bestimmten Rechtsgebieten gesetzlich eingeschränkt sein. Personen,

die in den Besitz dieser Mitteilung gelangen, sollten sich selbst

über derartige Beschränkungen informieren und diese beachten. Die

Nichteinhaltung derartiger Beschränkungen kann eine Verletzung der

Wertpapiergesetze eines solchen Rechtsgebietes darstellen.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung kann zukunftsgerichtete Aussagen

enthalten. Zukunftsgerichtete Aussagen sind an zukunftsgerichteten

W�rtern und Ausdrucksweisen zu erkennen, beispielsweise „überzeugt

sein“, „schätzen“, „voraussichtlich“, „erwarten“, „beabsichtigen“,

„k�nnte“, „werden“, „sollen“ oder der Verneinung davon oder andere

Variationen oder vergleichbare Formulierungen. Zukunftsgerichtete

Aussagen schließen alle Aussagen ein, die sich nicht auf

historische Tatsachen beziehen, darunter auch Aussagen zu den

Absichten, Überzeugungen oder aktuellen Erwartungen von Elior oder

seinen Tochtergesellschaften, beispielsweise hinsichtlich der

Betriebsergebnisse, finanziellen Lage, Liquidität, Aussichten,

Wachstumspläne, Strategien und Branchen, in denen Elior oder seine

Tochtergesellschaften tätig sind. Zukunftsgerichtete Aussagen

beinhalten naturgemäß Risiken und Unwägbarkeiten, da sie sich auf

Ereignisse beziehen und von Umständen abhängig sind, die in Zukunft

eintreten oder m�glicherweise nicht eintreten. Die Leser werden

darauf hingewiesen, dass zukunftsgerichtete Aussagen keine Garantie

für künftige Leistungen sind und dass die tatsächlichen

Betriebsergebnisse, Finanzlagen und Liquidität von Elior oder

seinen verbundenen Unternehmen und die Entwicklung der Branchen, in

denen sie tätig sind, maßgeblich von den in zukunftsgerichteten

Aussagen in dieser Pressemitteilung ausdrücklich oder implizit

dargestellten Erwartungen abweichen k�nnen. Und selbst wenn die

Betriebsergebnisse, Finanzlagen und Liquidität von Elior oder

seinen verbundenen Unternehmen und die Entwicklung der Branchen, in

denen sie tätig sind, mit den Darstellungen der zukunftsgerichteten

Aussagen in dieser Pressemitteilung übereinstimmen, sind diese

Ergebnisse oder Entwicklungen unter Umständen kein Hinweis auf die

Ergebnisse oder Entwicklungen in späteren Zeiträumen.

Die in dieser Mitteilung enthaltenen zukunftsgerichteten

Aussagen und Informationen gelten zum Datum der Ver�ffentlichung,

und Elior übernimmt keine Verpflichtung, zukunftsgerichtete

Aussagen oder Informationen �ffentlich zu aktualisieren oder zu

revidieren, um neue Informationen, künftige Ereignisse oder

sonstige Faktoren zu berücksichtigen, es sei denn, dies ist durch

anwendbare Wertpapiergesetze vorgeschrieben.

Die Ausgangssprache, in der der Originaltext ver�ffentlicht

wird, ist die offizielle und autorisierte Version. Übersetzungen

werden zur besseren Verständigung mitgeliefert. Nur die

Sprachversion, die im Original ver�ffentlicht wurde, ist

rechtsgültig. Gleichen Sie deshalb Übersetzungen mit der originalen

Sprachversion der Ver�ffentlichung ab.

Originalversion auf businesswire.com

ansehen: https://www.businesswire.com/news/home/20210702005072/de/

Investorbeziehungen: Kimberly Stewart –

Kimberly.Stewart@eliorgroup.com / +33 (0)1 71 06 7013

Presse: Thibault Joseph – Thibault.Joseph@eliorgroup.com / +33

(0)6 23 00 16 93

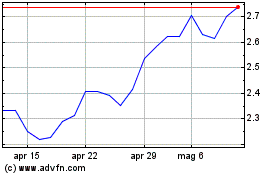

Grafico Azioni Elior (EU:ELIOR)

Storico

Da Mar 2024 a Apr 2024

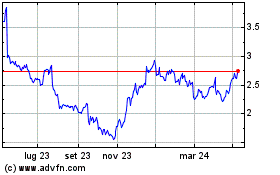

Grafico Azioni Elior (EU:ELIOR)

Storico

Da Apr 2023 a Apr 2024