Generali Ass.: a Trieste la lista scotta (Mi.Fi.)

07 Giugno 2021 - 8:30AM

MF Dow Jones (Italiano)

È stata Cattolica il ramoscello d'ulivo spuntato nel Cda delle

Generali. Proprio quando le posizioni sembravano essersi

allontanate, il board dell'assicurazione triestina ha ritrovato a

sorpresa l'unanimità con l'opa annunciata il 1° giugno sulla

compagnia veronese a 6,75 euro. L'operazione ha avuto il libera

anche dei consiglieri espressione degli azionisti privati dei

Generali, che nelle settimane precedenti avevano alzato il livello

di scontro con Mediobanca (primo socio del Leone col 12,9%).

A partire dal vicepresidente vicario Francesco Gaetano

Caltagirone, che aveva clamorosamente disertato l'assemblea di

approvazione del bilancio 2020. Anche l'imprenditore romano ha dato

disco verde all'opa su Cattolica, che potrà arrivare a valere 1,17

miliardi. Pace fatta quindi? La sensazione è che le questioni

spinose, che vedono al centro il rinnovo del cda di aprile 2022,

siano ancora sul tavolo. Se è vero che l'operazione di Verona ha

segnato un punto a favore del ceo Philippe Donnet (a differenza

delle acquisizioni contrastate in Malesia), è altrettanto evidente

che l'opa su Cattolica, di cui Generali da ottobre detiene già il

23,67%, era tutta in discesa.

L'offerta è la mossa che chiude il cerchio dell'operazione

avviata alla fine dello scorso anno da Donnet. Allora Cattolica

stava vivendo il momento più difficile della sua storia, con Ivass

che aveva chiesto una ricapitalizzazione di 500 milioni da

realizzare in tempi brevi, mentre il titolo precipitava a 3,4 euro.

Generali ha lanciato il salvagente sottoscrivendo la prima tranche

di aumento di capitale di 300 milioni a 5,55 euro divenendo il

primo azionista di Verona con il 23,6%. Anche in quell'occasione

più di qualche consigliere aveva sollevato dubbi su un'operazione

che concentrava gli sforzi di Generali sull'Italia, invece di

guardare a mercati esteri più redditizi.

Ma, una volta fatto il primo passo, bisognava andare fino in

fondo e il lancio dell'opa è arrivato nei tempi giusti, ovvero solo

dopo che Cattolica si è trasformata da cooperativa a spa e dopo

aver rimesso in equilibrio il bilancio (il primo trimestre si è

chiuso con un risultato operativo record e un Solvency II vicino al

200%). Ora resta l'incognita prezzo, visto che il mercato continua

a scommettere su un rilancio da parte di Generali, tanto che il

titolo Cattolica ha continuato a salire nei giorni successi ben

oltre i 6,75 dell'opa, chiudendo venerdì a 7,13 euro (-0,49% dopo

il rally dei giorni precedenti). Probabilmente un ritocco all'insù

sarebbe meno gradito dal cda, ma è evidente che intanto l'attivismo

di Donnet è stato premiato dai soci e dal mercato (gli analisti

apprezzano l'operazione) e non ha coinvolto solo Cattolica.

Generali sarebbe infatti tra i pretendenti per gli asset della

società di gestione olandese NN Investmet Partners, che valgono

circa 1,5 miliardi e, se è vero che l'operazione è solo alle

battute iniziali ed è piuttosto affollata (in corsa ci sarebbero

tra gli altri anche Intesa Sanpaolo, Allianz e Dws) è chiaro che

Donnet vuole fare tutte mosse giuste per dare una sferzata al Leone

in vista del rinnovo del cda.

A quella scadenza mancano ormai meno di dieci mesi, visto che,

secondo lo statuto che l'ha introdotta per la prima volta nella

storia di Trieste, la lista del cda deve essere presentata 30

giorni prima dell'assemblea. Proprio su quella lista si è acceso lo

scontro con Caltagirone, che nel frattempo è salito al 5,63% di

Generali e all'1% di Mediobanca e chiede più spazio nella

governance rispetto a Piazzetta Cuccia, con il sostegno indiretto

di Leonardo Del Vecchio, che di Trieste detiene il 4,82% e della

merchant milanese il 15,4%. Oggi nel cda di Generali ci sono 5

consiglieri su 11 (oltre ai due di Assogestioni) espressi da

Mediobanca, tra cui il presidente Gabriele Galateri e il vice

Clemente Rebecchini. Il nuovo statuto prevede un cda variabile da

13 a 17 membri (rispetto ai 13 attuali) e alla seconda lista

(quella eventualmente presentata da Assogestioni), vengano

riservati tre consiglieri rispetto ai due attuali. Mentre in caso

di presentazione di una terza lista le poltrone da cedere sarebbero

4 (con un cda di 14 membri o meno) o 5 (con un cda di 15 membri o

più). Arrivare allo scontro non sembra convenire a nessuno: se i

soci privati si coalizzassero in una lista unitaria, potrebbero

arrivare a superare i voti di Mediobanca, a rischio però di

incorrere neconcerto.

fch

(END) Dow Jones Newswires

June 07, 2021 02:16 ET (06:16 GMT)

Copyright (c) 2021 MF-Dow Jones News Srl.

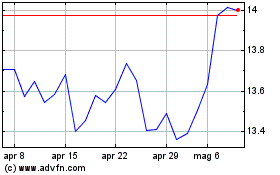

Grafico Azioni Mediobanca Banca di Cred... (BIT:MB)

Storico

Da Mar 2024 a Apr 2024

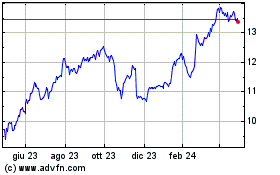

Grafico Azioni Mediobanca Banca di Cred... (BIT:MB)

Storico

Da Apr 2023 a Apr 2024