croissance interne du chiffre d’affaires

+10% (+4% en facial)

croissance interne du ROC +18% (+7% en

facial)

Free Cash Flow

courant à son plus haut historique de 1 745

M€

Regulatory News:

Communiqué - Paris, 1 septembre 2021

Pernod Ricard (Paris:RI):

CHIFFRE D’AFFAIRES

Le chiffre d’affaires pour l’exercice 2020/21 s’élève à 8 824

M€, en croissance interne de +9,7%. La croissance

faciale est de +4,5%, avec un effet de change défavorable dû à la

dépréciation du Dollar américain et des devises émergentes vs

l’Euro.

Le chiffre d’affaires 2020/21 est en croissance dans toutes

les régions :

- Amérique : +14%, excellente croissance diversifiée avec

les États-Unis, le Canada et l'Amérique du Sud qui compensent le

déclin du Travel Retail

- Asie/Reste du Monde : +11%, très forte croissance tirée

principalement par la Chine, la Corée et la Turquie, ainsi que

l’Inde dans une moindre mesure

- Europe : +4%, rebond dynamique grâce au Royaume-Uni,

l’Allemagne et l’Europe de l’Est, mais recul de l’Espagne, de

l’Irlande et du Travel Retail.

Par catégorie :

- Marques Stratégiques Internationales : +11%, très fort

rebond de l’activité, principalement tiré par Martell en Chine et

Jameson aux Etats-Unis

- Marques Stratégiques Locales : +7%, portées par la

reprise des Whiskies Indiens Seagram’s, de Kalhua, Passport et

Ramazzotti

- Marques Specialty : +28%, croissance toujours très

soutenue de Lillet, Aberlour, Malfy, des whiskeys américains,

d’Avion et Redbreast

- Vins Stratégiques : stables, avec Campo Viejo en

croissance mais un déclin de Jacob’s Creek et Kenwood.

L’innovation affiche une croissance de +22%.

L’effet prix/mix est de +4% sur les marques

Stratégiques.

Le chiffre d’affaires pour le T4 de l’exercice 2020/21

s’élève à 1 883 M€, en croissance interne de +56,5%, amplifiée

par une base de comparaison faible.

L'exercice 2020/21 a connu une croissance très forte et

diversifiée, tirée par les marchés Must-Wins avec les

États-Unis et la Chine atteignant des ventes record supérieures à

2Mds$ et 1Md€ respectivement. La premiumisation a été forte,

grâce à la croissance des Marques Internationales Stratégiques et

des Marques Specialty. Pernod Ricard a gagné des parts de

marché sur la plupart des marchés clés.

La dynamique de transformation est forte, avec des

investissements importants dans les marques et marchés

prioritaires, d’importantes avancées dans la transformation

digitale, une croissance soutenue du e-commerce (+63%) et

l'accélération de la feuille de route 2030 Sustainability &

Responsibility.

RESULTATS

Le ROC de l’exercice 2020/21 s’élève à 2 423 M€, en

croissance interne de +18,3% (+7,2% en facial) avec une très

forte amélioration de la marge opérationnelle de +213pdb :

- La marge brute s’améliore de +64pdb :

- L’effet prix est stable, en raison d’un nombre

d’augmentations de prix plus limité dans le contexte du Covid

- L’absorption des coûts fixes s’améliore, en raison de la

croissance des volumes et des économies liées aux initiatives

d’excellence opérationelle

- Le ratio de frais publi-promotionnels sur chiffre

d’affaires est d’environ 16%, grâce à des

investissements ciblés, avec une réponse rapide aux changements de

dynamique entre canaux de distribution et des réinvestissements

dans les marchés et les catégories qui retrouvent la

croissance

- Les coûts de Structure sont en amélioration de +136pdb,

reflétant une gestion stricte des ressources et l’effet des

réorganisations de l’exercice 2019/20. Une forte augmentation est

attendue sur l’exercice 2021/22 pour soutenir la croissance

future

- Le ROC inclut +28 M€ liés au Drawback américain

- L’effet de change sur le ROC est défavorable :

-255 M€, dû à la dépréciation du Dollar américain et des devises

émergentes vs l’Euro.

Le taux d’impôt 2020/21 sur les bénéfices courants est de

24,3%, en ligne avec le taux de l’exercice 2019/20,

avec l’effet du mix géographique qui compense l’effet positif de la

réduction du taux d’impôt en France.

Le résultat net courant part du Groupe s’élève à 1 612

M€, en croissance faciale de +12% par rapport à l’exercice

2019/20.

Le résultat net part du Groupe s’élève à 1 305 M€, en

croissance faciale de +297%, une très forte hausse, dûe à une base

de comparaison favorable sur les charges opérationnelles non

courantes, en particulier des dépréciations d’actifs d’1Md€ sur

l’exercice 2019/20.

CASH FLOW ET DETTE

La performance cash est exceptionnelle, avec un Free Cash

Flow courant qui s’élève à 1 745 M€, un plus haut

historique.

Le coût moyen de la dette est de 2,8% contre 3,6% sur

l’exercice 2019/20, grâce au succès des refinancements

obligataires.

La Dette nette a diminué de 972 M€ par rapport au 30 juin

2020 et s’élève à 7 452 M€, en raison d’une amélioration

significative du Free Cash Flow, liée à la reprise de l’activité.

Le ratio Dette nette/EBITDA à taux moyens est de

2,6x3 au 30 juin 2021.

Le retour aux parties prenantes est significatif :

- Un dividende de 3,12€ sera proposé au vote de

l’Assemblée Générale le 10 novembre 2021

- Le programme de rachat d’actions (solde de c. 0,5Md€) reprendra

au cours de l’exercice 2021/22

- Un deuxième programme d’actionnariat salarié aura lieu

en 2021/224.

STRATEGIE GAGNANTE

La stratégie Transform & Accelerate lancée en 2018 a produit

des résultats significatifs. Les tendances consommateur qui

sous-tendaient cette stratégie sont aujourd’hui plus pertinentes

que jamais. En conséquence, Pernod Ricard poursuit sa

transformation pour devenir The Conviviality Platform. Cette

stratégie vise à maximiser la création de valeur à

long-terme, avec l'ambition moyen-terme suivante (dans un

contexte normalisé) :

Entériner une croissance dynamique et

générer du levier opérationnel

- une croissance du chiffre d’affaires comprise entre +4 et

+7%, tirant parti des avantages concurrentiels et d’un

investissement continu derrière les priorités clés

- une attention particulière portée à l’effet prix et aux

initiatives d’excellence opérationnelle

- le maintien d’un fort niveau de dépenses

publi-promotionnelles, autour de 16% du chiffre d’affaires,

avec de forts arbitrages pour soutenir les marques et marchés

prioritaires tout en stimulant l’innovation

- une discipline sur les coûts de structure, permettant

d’investir dans les priorités tout en maintenant une organisation

agile, avec une croissance en deçà de celle du chiffre

d’affaires

- une amélioration de la marge opérationnelle de c. 50-60pdb

par an, dès lors que le chiffre d’affaires s’inscrit dans la

fourchette +4% à +7%.

Les priorités de la politique financière

sont, tout en maintenant une notation investment grade

:

- L’investissement dans la croissance interne future, en

particulier à travers les stocks stratégiques et les capex

- La poursuite de la gestion active du portefeuille, y.c.

des opérations de M&A créatrices de valeur

- Un taux de distribution des dividendes à environ 50% du

Résultat net courant

- Le programme de rachat d’actions (qui reprendra en

2021/22).

Une présentation stratégique détaillée aura lieu lors d’un

Capital Market Day au cours de l’exercice 2021/22.

A cette occasion, Alexandre Ricard, Président-Directeur

Général, déclare :

« L’activité a connu un très fort rebond en 2020/21, dépassant

les niveaux de 2018/19. Nous anticipons la poursuite d’un bon

dynamisme des ventes en 2021/22, avec notamment un très bon premier

trimestre. Je souhaite, à cette occasion, saluer l’engagement

exceptionnel de nos équipes durant cette période particulièrement

difficile, et exprimer mon soutien à celles et ceux qui ont été ou

sont encore affectés par la pandémie.

Nous maintenons notre cap stratégique, tout en accélérant notre

transformation digitale et notre ambitieuse feuille de route

Sustainability & Responsibility. Grâce à la solidité de nos

fondamentaux, nos équipes et notre portefeuille de marques, nous

ressortons plus forts de cette crise. »

Toutes les données de croissance indiquées dans ce communiqué

font référence à la croissance interne, sauf mention contraire. Les

chiffres peuvent faire l’objet d’arrondis.

Une présentation détaillée du chiffre d’affaires et des

résultats 2020/21 est disponible sur notre site internet :

www.pernod-ricard.com

Les procédures d’audit sur les comptes consolidés ont été

effectuées. Le rapport de certification sera émis après

vérification du rapport de gestion et finalisation des procédures

requises pour les besoins du dépôt du Document d’enregistrement

universel.

Définitions et rapprochement des indicateurs alternatifs de

performance avec les indicateurs IFRS

Le processus de gestion de Pernod Ricard repose sur les

indicateurs alternatifs de performance suivants, choisis pour la

planification et le reporting. La direction du Groupe estime que

ces indicateurs fournissent des renseignements supplémentaires

utiles pour les utilisateurs des états financiers pour comprendre

la performance du Groupe. Ces indicateurs alternatifs de

performance doivent être considérés comme complémentaires des

indicateurs IFRS et des mouvements qui en découlent.

Croissance interne

La croissance interne est calculée en excluant les impacts des

variations des taux de change ainsi que des acquisitions et

cessions.

L’impact des taux de change est calculé en convertissant les

résultats de l'exercice en cours aux taux de change de l'exercice

précédent.

Pour les acquisitions de l'exercice en cours, les résultats

post-acquisition sont exclus des calculs de croissance interne.

Pour les acquisitions de l'exercice précédent, les résultats

post-acquisition sont inclus sur l’exercice précédent, mais sont

inclus dans le calcul de la croissance organique sur l’exercice en

cours seulement à partir de la date anniversaire d'acquisition.

Lorsqu'une activité, une marque, un droit de distribution de

marque ou un accord de marque d’agence a été cédé ou résilié, sur

l’exercice précédent, le Groupe, pour le calcul de la croissance

interne, exclut les résultats de cette activité sur l’exercice

précédent. Pour les cessions ou résiliations de l’exercice en

cours, le Groupe exclut les résultats de cette activité sur

l’exercice précédent à partir de la date de cession ou

résiliation.

Cet indicateur permet de se concentrer sur la performance du

Groupe commune aux deux exercices, performance que le management

local est plus directement en mesure d'influencer.

Résultat opérationnel courant

Le Résultat opérationnel courant correspond au résultat

opérationnel avant autres produits et charges opérationnels non

courants.

A propos de Pernod Ricard

Pernod Ricard est le n° 2 mondial des Vins et Spiritueux, avec

un chiffre d’affaires consolidé de 8 824 millions d’euros en FY21.

Né en 1975 du rapprochement de Ricard et Pernod, le Groupe s’est

développé tant par croissance interne que par acquisitions :

Seagram (2001), Allied Domecq (2005) et Vin&Sprit (2008).

Pernod Ricard, qui possède 16 marques dans le top 100 des marques

de spiritueux, dispose de l’un des portefeuilles les plus

prestigieux du secteur avec notamment la vodka Absolut, le pastis

Ricard, les Scotch Whiskies Ballantine’s, Chivas Regal, Royal

Salute et The Glenlivet, l’Irish Whiskey Jameson, le cognac

Martell, le rhum Havana Club, le gin Beefeater, la liqueur Malibu,

les champagnes Mumm et Perrier-Jouët ainsi que les vins Jacob’s

Creek, Brancott Estate, Campo Viejo et Kenwood. Les marques de

Pernod Ricard sont distribuées dans plus de 160 marchés dont 73 par

ses propres forces de vente. L’organisation décentralisée du groupe

permet à ses 19 000 employés d’agir en tant qu’ambassadeurs de sa

vision de « Créateurs de Convivialité ». Réaffirmée par son plan

stratégique « Transform and Accelerate » déployé en 2018, la

stratégie de Pernod Ricard se concentre sur les investissements à

long terme et une croissance profitable pour toutes ses parties

prenantes. Le groupe reste fidèle à ses trois valeurs fondatrices :

l’esprit entrepreneur, la confiance mutuelle et l’éthique, comme

illustré par notre feuille de route à 2030 Sustainability &

Responsibility, « nous préservons pour partager » en accord avec

les Objectifs de Développement Durable des Nations Unies. En

reconnaissance de son engagement constant en faveur du

développement durable et la consommation responsable, Pernod Ricard

a reçu la médaille d’or d’Ecovadis. Pernod Ricard est également une

entreprise membre du LEAD Global Compact des Nations Unies.

Pernod Ricard est coté sur Euronext (Mnémo : RI ; Code ISIN :

FR0000120693) et fait partie des indices CAC 40 et EuroStoxx

50.

Annexes

Marchés émergents

Asie-Reste du Monde Amérique Europe Afrique du

Sud Liban Argentine Albanie Algérie Madagascar Bolivie Arménie

Angola Malaisie Brésil Azerbaidjan Cambodge Maroc Caraïbes

Biélorussie Cameroun Mongolie Chili Bosnie Chine Mozambique

Colombie Bulgarie Congo Namibie Costa Rica Croatie Côte d'Ivoire

Nigéria Cuba Géorgie Egypte Philippines Equateur Hongrie Ethiopie

Sénégal Guatemala Kazakhstan Gabon Sri Lanka Honduras Kosovo Ghana

Syrie Mexique Lettonie Golfe Persique Tanzanie Panama Lituanie Inde

Thaïlande Paraguay Macédoine Indonésie Tunisie Pérou Moldavie Irak

Turquie Porto Rico Monténégro Jordanie Ouganda République

Dominicaine Pologne Kenya Vietnam Uruguay Roumanie Laos Zambie

Venezuela Russie Serbie Ukraine

Croissance interne des Marques Stratégiques

Internationales

Volumes 2020/21 Croissance interne du chiffre

d'affaires2020/21 Dont volumes Dont effetmix-prix

(en millions de caisses de 9 litres)

Absolut

10.5

5%

2%

3%

Chivas Regal

3.6

3%

-1%

4%

Ballantine's

7.6

1%

6%

-5%

Ricard

4.2

-1%

1%

-3%

Jameson

8.6

15%

14%

1%

Havana Club

4.3

-4%

3%

-7%

Malibu

4.8

24%

22%

2%

Beefeater

2.9

-5%

-6%

2%

Martell

2.4

24%

20%

3%

The Glenlivet

1.4

19%

16%

3%

Royal Salute

0.2

-6%

-12%

6%

Mumm

0.7

12%

12%

0%

Perrier-Jouët

0.3

5%

6%

0%

Marques Stratégiques Internationales

51.5

11%

7%

4%

Chiffre d’affaires par période et par Région

Chiffre d'affaires(en millions d'euros) 2019/20

2020/21 Variation Croissance interne Effet

périmètre Effet devises Amérique

2,449

29.0

%

2,627

29.8

%

178

7

%

336

14

%

85

3

%

(244

)

-10

%

Asie / Reste du Monde

3,467

41.0

%

3,640

41.2

%

173

5

%

372

11

%

1

0

%

(201

)

-6

%

Europe

2,532

30.0

%

2,557

29.0

%

26

1

%

101

4

%

(11

)

0

%

(64

)

-3

%

Monde

8,448

100.0

%

8,824

100.0

%

376

4

%

810

10

%

75

1

%

(508

)

-6

%

Chiffre d'affaires(en millions d'euros) Trimestre

4 2019/20 Trimestre 4 2020/21 Variation

Croissance interne Effet périmètre Effet

devises Amérique

411

33.2

%

633

33.6

%

222

54

%

255

64

%

17

4

%

(50

)

-12

%

Asie / Reste du Monde

368

29.8

%

635

33.7

%

266

72

%

278

76

%

1

0

%

(12

)

-3

%

Europe

458

37.0

%

616

32.7

%

157

34

%

158

35

%

(1

)

0

%

0

0

%

Monde

1,238

100.0

%

1,883

100.0

%

646

52

%

691

57

%

16

1

%

(62

)

-5

%

Chiffre d'affaires(en millions d'euros) Semestre 2

2019/20 Semestre 2 2020/21 Variation

Croissance interne Effet périmètre Effet

devises Amérique

988

33.2

%

1,225

31.9

%

237

24

%

315

33

%

38

4

%

(116

)

-12

%

Asie / Reste du Monde

1,052

35.4

%

1,513

39.4

%

461

44

%

521

50

%

0

0

%

(61

)

-6

%

Europe

934

31.4

%

1,101

28.7

%

168

18

%

184

20

%

(4

)

0

%

(12

)

-1

%

Monde

2,974

100.0

%

3,839

100.0

%

865

29

%

1,019

35

%

35

1

%

(189

)

-6

%

Note: Les Spiritueux en vrac sont alloués par Région en fonction

du poids des Régions dans le Groupe

Compte de résultat consolidé synthétique

(En millions d’euros) 2019/20 2020/21

Variation Chiffre d’affaires

8,448

8,824

4

%

Marge brute après coûts logistiques

5,086

5,293

4

%

Frais publi–promotionnels

(1,327

)

(1,393

)

5

%

Contribution après frais publi– promotionnels

3,759

3,900

4

%

Frais de structure

(1,499

)

(1,477

)

-1

%

Résultat opérationnel courant

2,260

2,423

7

%

Résultat financier courant

(328

)

(262

)

-20

%

Impôt sur les bénéfices courants

(468

)

(526

)

12

%

Résultat net des activités abandonnées, participations ne donnant

pas le contrôle et quote-part du résultat net des entreprises

associées

(25

)

(24

)

-4

%

Résultat net courant part du Groupe

1,439

1,612

12

%

Autres produits et charges opérationnels

(1,283

)

(62

)

NA Résultat financier non courant

(38

)

(109

)

NA Impôt sur les bénéfices non courants

210

(142

)

NA Participations ne donnant pas le contrôle (non courant)

6

NA

Résultat net part du Groupe

329

1,305

NA Participations ne donnant pas le contrôle

21

13

-37

%

Résultat net

350

1,318

NA

Résultat opérationnel courant par région

Monde (en millions d'euros) 2019/20

2020/21 Variation Croissance interne Effet

périmètre Effet devises CA HDT

8,448

100.0

%

8,824

100.0

%

376

4

%

810

10

%

75

1

%

(508

)

-6

%

Marge brute après coûts logistiques

5,086

60.2

%

5,293

60.0

%

206

4

%

550

11

%

33

1

%

(376

)

-7

%

Frais publi-promotionnels

(1,327

)

15.7

%

(1,393

)

15.8

%

(66

)

5

%

(116

)

9

%

(15

)

1

%

66

-5

%

Contribution après PP

3,759

44.5

%

3,900

44.2

%

141

4

%

434

12

%

17

0

%

(311

)

-8

%

Résultat opérationnel courant

2,260

26.8

%

2,423

27.5

%

163

7

%

415

18

%

2

0

%

(255

)

-11

%

Amérique (en millions d'euros)

2019/20 2020/21 Variation Croissance

interne Effet périmètre Effet devises CA

HDT

2,449

100.0

%

2,627

100.0

%

178

7

%

336

14

%

85

3

%

(244

)

-10

%

Marge brute après coûts logistiques

1,599

65.3

%

1,699

64.7

%

100

6

%

260

16

%

38

2

%

(197

)

-12

%

Frais publi-promotionnels

(461

)

18.8

%

(470

)

17.9

%

(9

)

2

%

(39

)

9

%

(10

)

2

%

39

-9

%

Contribution après PP

1,138

46.5

%

1,229

46.8

%

91

8

%

221

19

%

28

2

%

(158

)

-14

%

Résultat opérationnel courant

718

29.3

%

803

30.6

%

85

12

%

194

27

%

15

2

%

(124

)

-17

%

Asie / Reste du Monde (en millions

d'euros) 2019/20 2020/21 Variation

Croissance interne Effet périmètre Effet

devises CA HDT

3,467

100.0

%

3,640

100.0

%

173

5

%

372

11

%

1

0

%

(201

)

-6

%

Marge brute après coûts logistiques

1,969

56.8

%

2,060

56.6

%

91

5

%

219

11

%

(4

)

0

%

(124

)

-6

%

Frais publi-promotionnels

(517

)

14.9

%

(542

)

14.9

%

(25

)

5

%

(44

)

9

%

(1

)

0

%

20

-4

%

Contribution après PP

1,452

41.9

%

1,518

41.7

%

66

5

%

175

12

%

(5

)

0

%

(103

)

-7

%

Résultat opérationnel courant

938

27.0

%

996

27.4

%

58

6

%

148

16

%

(6

)

-1

%

(84

)

-9

%

Europe (en millions d'euros)

2019/20 2020/21 Variation Croissance

interne Effet périmètre Effet devises CA

HDT

2,532

100.0

%

2,557

100.0

%

26

1

%

101

4

%

(11

)

0

%

(64

)

-3

%

Marge brute après coûts logistiques

1,519

60.0

%

1,534

60.0

%

15

1

%

71

5

%

0

0

%

(55

)

-4

%

Frais publi-promotionnels

(349

)

13.8

%

(381

)

14.9

%

(32

)

9

%

(33

)

9

%

(5

)

2

%

6

-2

%

Contribution après PP

1,169

46.2

%

1,153

45.1

%

(17

)

-1

%

38

3

%

(6

)

0

%

(49

)

-4

%

Résultat opérationnel courant

605

23.9

%

624

24.4

%

19

3

%

73

12

%

(7

)

-1

%

(47

)

-8

%

Note: Les Spiritueux en vrac sont alloués par Région en fonction

du poids des Régions dans le Groupe

Note: Le drawback américain impacte le ROC de la région

Amériques et du Groupe de +28 M€

Effet devises

Effet devises2020/21(en millions d'euros) Evolution des

taux moyens Sur le chiffre d'affaires Sur le ROC

2019/20 2020/21 % Dollar américain USD

1.11

1.19

7.9

%

(180

)

(89

)

Rouble russe RUB

73.95

89.10

20.5

%

(41

)

(33

)

Livre turque TRL

6.76

9.22

36.5

%

(33

)

(31

)

Roupie indienne INR

80.13

87.94

9.7

%

(92

)

(28

)

Yuan chinois CNY

7.77

7.90

1.5

%

(17

)

(13

)

Livre sterling GBP

0.88

0.89

1.0

%

(3

)

4

Autres devises

(142

)

(65

)

Total

(508

)

(255

)

Sensibilité du résultat et de la dette à la parité

EUR/USD

Impact estimé d’une appréciation de 1% de l’USD

Impact

sur le compte de résultat (1) M€ Résultat opérationnel

courant + 11 Frais financiers

(2)

Résultat courant avant impôts + 10

Impact sur le bilan M€

Augmentation/(diminution) de la dette nette + 36

(1) Effet année pleine

Bilan

Actif 30/06/2020 30/06/2021 (En millions

d’euros) (En valeurs nettes) Actifs non

courants Immobilisations incorporelles et goodwill

16,576

16,230

Immobilisations corporelles et autres actifs

3,699

3,963

Actifs d’impôt différé

1,678

1,623

Actifs non courants

21,953

21,816

Actifs courants Stocks et en-cours

6,167

6,555

dont en-cours de biens vieillis

5,084

5,373

dont en-cours de biens non vieillis

76

84

dont autres stocks

1,006

1,098

Créances clients (*)

906

1,126

dont créances d'exploitation

862

1,080

dont autres créances d'exploitation

44

46

Autres actifs courants

323

413

dont actifs courants d'exploitation

317

408

dont actifs courants d'immobilisation

6

6

Actif d’impôt exigible

142

141

Trésorerie, équivalents de trésorerie et dérivés courants

1,947

2,086

Actifs courants

9,485

10,321

Actifs destinés à être cédés

87

11

Total actifs

31,525

32,147

(*) après cessions de créances de :

513

592

Passif 30/06/2020 30/06/2021 (En

millions d’euros) Capitaux propres Groupe

13,968

14,829

Participations ne donnant pas le contrôle

243

246

dont résultat tiers

21

13

Capitaux propres

14,211

15,075

Provisions non courantes et passifs d'impôt différé

3,511

3,555

Emprunts obligataires part non courante

8,599

8,787

Dettes locatives non courantes

433

405

Dettes financières et dérivés non courants

192

108

Total passifs non courants

12,735

12,854

Provisions courantes

222

163

Dettes fournisseurs

1,877

2,337

Autres passifs courants

1,016

1,134

dont passifs courants d'exploitation

633

724

dont passifs courants d'immobilisation et autres

383

410

Passif d’impôt exigible

232

282

Emprunts obligataires part courante

723

70

Dettes locatives courantes

88

103

Dettes financières et dérivés courants

404

128

Total passifs courants

4,563

4,218

Passifs destinés à être cédés

16

-

Total passifs

31,525

32,147

Analyse du besoin en fonds de roulement

(En millions d'euros) Juin2019 Juin2020

Juin2021 2019/20variation deBFR* 2020/21variation

deBFR* En-cours de biens vieillis

4,788

5,084

5,373

294

206

Avances fournisseurs pour biens vieillis

12

19

9

7

(10

)

Dettes fournisseurs associées

(105

)

(108

)

(93

)

(5

)

22

En-cours de biens vieillis nets des fournisseurs et des

avances

4,695

4,995

5,289

296

218

Créances clients avant affacturage/titrisation

1,842

1,375

1,672

(434

)

309

Avances clients

(24

)

(38

)

(21

)

(14

)

17

Autres actifs courants

338

343

445

12

64

Autres stocks

889

1,006

1,098

121

91

En-cours de biens non vieillis

79

76

84

(1

)

9

Dettes fournisseurs et autres

(2,717

)

(2,364

)

(2,946

)

293

(574

)

Besoin Opérationnel en Fonds de Roulement Brut

405

398

331

(24

)

(85

)

Créances clients affacturées/titrisées

(674

)

(513

)

(592

)

161

(79

)

Besoin Opérationnel en Fonds de Roulement Net

(269

)

(115

)

(261

)

138

(164

)

Besoin en Fonds de Roulement

4,427

4,879

5,028

433

54

* aux taux de change moyens Dont variation courante

450

79

Dont variation non courante

(17

)

(25

)

Dette Nette

(En millions d'euros) 30/06/2020 30/06/2021

Courant Non courant Total Courant

Non courant Total Emprunts obligataires

723

8,599

9,322

70

8,787

8,857

Billets de trésorerie

299

-

299

7

-

7

Autres emprunts et dettes financières

81

192

273

115

108

222

Autres passifs financiers

380

192

572

122

108

229

ENDETTEMENT FINANCIER BRUT

1,103

8,791

9,894

192

8,894

9,086

Instruments dérivés actifs en couverture de juste valeur

(3)

(40)

(44)

-

(22)

(22)

Instruments dérivés passifs en couverture de juste valeur

-

-

-

-

-

-

Instruments dérivés en couverture de juste valeur

(3)

(40)

(44)

-

(22)

(22)

Instruments dérivés actifs en couverture d’investissement net

-

(13)

(13)

-

(43)

(43)

Instruments dérivés passifs en couverture d’investissement net

-

-

-

-

-

-

Instruments dérivés en couverture d’investissement net

-

(13)

(13)

-

(43)

(43)

ENDETTEMENT FINANCIER APRES COUVERTURES

1,100

8,737

9,837

192

8,830

9,022

Trésorerie et équivalents de trésorerie

(1,935)

-

(1,935)

(2,078)

-

(2,078)

ENDETTEMENT FINANCIER NET HORS DETTES LOCATIVES

(835)

8,737

7,902

(1,886)

8,830

6,944

Dettes locatives

88

433

522

103

405

508

ENDETTEMENT FINANCIER NET

(747)

9,171

8,424

(1,783)

9,235

7,452

Variation de la dette

(€ millions)

30/06/2020 30/06/2021

Résultat opérationnel

978

2,361

Dotations aux amortissements d'immobilisations

350

367

Variation nette des pertes de valeur sur goodwill et

immobilisations corporelles et incorporelles

1,007

78

Variation nette des provisions

97

(80

)

Variations de juste valeur des dérivés commerciaux et actifs

biologiques

(3

)

1

Résultat des cessions d'actifs

(27

)

(16

)

Charges liées aux plans de stocks options

23

28

Capacité d'autofinancement avant intérêts financiers et

impôts

2,423

2,738

Diminution / (augmentation) du besoin en fonds de roulement

(433

)

(54

)

Intérêts financiers et impôts nets versés

(809

)

(686

)

Acquisitions nettes d'immobilisations non financières et autres

(352

)

(370

)

Free Cash Flow

830

1,628

dont Free Cash Flow courant

1,003

1,745

Acquisitions nettes d'immobilisations financières et d'activités et

autres

(587

)

(116

)

Dividendes et acomptes versés

(849

)

(704

)

(Acquisition) / cession de titres d'auto-contrôle et autres

(526

)

(20

)

Diminution / (augmentation) de l'endettement (avant effet

devises)

(1,132

)

788

Incidence des écarts de conversion

(69

)

265

Effet non cash sur les dettes locatives

(603

)

(81

)

Diminution / (augmentation) de l'endettement (après effet

devises et effet non cash sur dettes locatives)

(1,804

)

972

Endettement net à l'ouverture de l'exercice

(6,620

)

(8,424

)

Endettement net à la clôture de l'exercice

(8,424

)

(7,452

)

Maturité de la dette au 30 juin 2021

Mds €

[Les graphiques manquants sont disponibles sur le document

original et sur www.pernod-ricard.com]

Solide position de liquidité d’environ 5,5 Mds€ au 30 juin 2021

dont 3,4 Mds€ de lignes de crédit non tirées

Dette brute après couvertures au 30 juin 2021 (excluant les

dettes locatives) :

- 8% variable et 92% fixé

- EUR à 61% et USD à 39%

Détail des emprunts obligataires

Devise Nominal Coupon Date d’émission

Date d’échéance EUR 500 M€

1.875

%

9/28/2015 9/28/2023 1 500 M€ dont: 500 M€

0.000

%

10/24/2019 10/24/2023 500 M€

0.500

%

10/24/2027 500 M€

0.875

%

10/24/2031 650 M€

2.125

%

9/29/2014 9/27/2024 1 500 M€ dont: 4/1/2020 750 M€

1.125

%

4/7/2025 750 M€

1.750

%

4/8/2030 500 M€ dont: 4/27/2020 250 M€

1.125

%

4/7/2025 250 M€

1.750

%

4/8/2030 600 M€

1.500

%

5/17/2016 5/18/2026

USD 1 650 M$ dont : 800 M$

4.250

%

1/12/2012 7/15/2022 850 M$

5.500

%

1/15/2042 600 M$

3.250

%

6/8/2016 6/8/2026 2 000 M$ dont: 600 M$

1.250

%

4/1/2028 900 M$

1.625

%

10/1/2020 4/1/2031 500 M$

2.750

%

10/1/2050

Evolution du ratio Dette nette / EBITDA

Taux de clôture Taux moyen (1) Taux EUR/USD: Juin

2019/20 -> Juin 2020/21 1,12 -> 1,19 1,11 -> 1,19

Ratio

au 30/06/2020

3,2

3,2

EBITDA & cash génération de cash hors effets périmètre et

change

(0.9

)

(0.9

)

Effets périmètre et change

0.3

0.3

Ratio au 30/06/2021

2,6

2,6

BPA après dilution

(x 1,000) 2019/20 2020/21 Nombre d’actions en

circulation à la clôture

265,422

261,877

Nombre moyen d’actions pondéré (pro rata temporis)

265,422

262,143

Nombre moyen d’actions auto-détenues (pro rata temporis)

(2,564

)

(1,347

)

Effet dilutif des stock options et actions de performance

1,179

718

Nombre d’actions pour le calcul du BPA après dilution

264,037

261,514

(M€) et (€/action) 2019/20

2020/21 reported Δ Résultat net courant part du

Groupe

1,439

1,612

12.0

%

Résultat net courant part du Groupe par action dilué

5.45

6.16

13.1

%

Note : 3,5 millions de titres ont été annulés en juillet 2020,

suite au programme de rachat d’actions

Date1

Evenement

21 octobre 2021, 9h CET

Chiffre d’affaires T1 2021/22

10 novembre 2021, 14h CET

Assemblée Générale

22 novembre 2021 15h CET

Conférence téléphonique EMEA LATAM

10 février 2022 9h CET

Chiffre d’affaires et résultats S1

2021/22

1. Ces dates sont indicatives et susceptibles de changer

Prochaines communications

1 ROC : Résultat Opérationnel Courant

2 À taux de change constant

3 Basé sur un taux moyen EUR/USD : 1,19 sur l’exercice

2020/21

4 Sujet à autorisation de l’AMF et de l’Assemblée Générale du 10

novembre 2021 (si le programme était lancé après cette date)

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20210831006094/fr/

Julia Massies / Directrice, Communication Financière et

Relations Investisseurs +33 (0) 1 70 93 17 03 Charly Montet /

Responsable Relations Investisseurs +33 (0) 1 70 93 17 13 Emmanuel

Vouin / Head of External Engagement +33 (0) 1 70 93 16 34

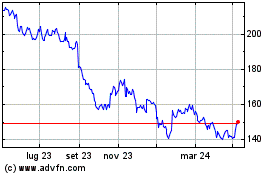

Grafico Azioni Pernod Ricard (EU:RI)

Storico

Da Mar 2024 a Apr 2024

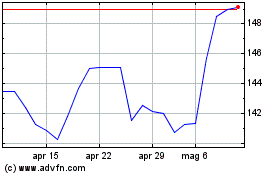

Grafico Azioni Pernod Ricard (EU:RI)

Storico

Da Apr 2023 a Apr 2024