Sure: Ue, domanda social bond 13 volte superiore a offerta

21 Ottobre 2020 - 1:46PM

MF Dow Jones (Italiano)

La Commissione europea ha emesso la prima obbligazione sociale

da 17 miliardi di euro a titolo dello strumento Sure dell'Ue per

contribuire a proteggere i posti di lavoro e conservare

l'occupazione. L'emissione comprende due obbligazioni, una da 10

miliardi di euro con scadenza nell'ottobre 2030 e una da 7 miliardi

di euro con scadenza nel 2040.

Gli investitori, si legge in una nota dell'Ue, hanno mostrato

forte interesse per questo strumento dal rating elevato: la domanda

ha superato di 13 volte l'offerta disponibile e si è tradotta in

condizioni di prezzo favorevoli per entrambe le obbligazioni.

La presidente della Commissione europea, Ursula von der Leyen,

ha dichiarato che "per la prima volta nella storia la Commissione

emette obbligazioni sociali sul mercato per raccogliere fondi che

contribuiranno a conservare l'occupazione. Si tratta di un passo

senza precedenti, all'altezza del periodo eccezionale in cui ci

troviamo. Non esitiamo davanti a nessuno sforzo per salvaguardare i

mezzi di sussistenza dei cittadini europei. Sono lieta di sapere

che i Paesi duramente colpiti dalla crisi riceveranno sostegno in

tempi brevi grazie allo strumento Sure".

Johannes Hahn, il commissario europeo per il Bilancio e

l'Amministrazione, ha affermato che "con questa operazione la

Commissione europea ha compiuto un primo passo verso un ruolo da

protagonista nei mercati mondiali dei capitali di debito. Il forte

interesse degli investitori e le condizioni favorevoli di cui ha

goduto il collocamento dell'obbligazione costituiscono un'ulteriore

prova del grande interesse per le obbligazioni dell'Ue. Il

carattere di 'obbligazione sociale' dell'emissione ha contribuito

ad attirare gli investitori che desiderano aiutare gli Stati membri

dell'Ue a sostenere l'occupazione in questi tempi difficili".

Entrambe le obbligazioni sono state emesse a condizioni

allettanti e corrispondenti all'enorme interesse suscitato. Il

prezzo dell'obbligazione a 10 anni è stato fissato a 3 punti base

al di sopra della media dei tassi swap all'acquisto e alla vendita

(tasso mid-swap). Il prezzo dell'obbligazione a 20 anni è stato

fissato a 14 punti base al di sopra del tasso mid-swap. I premi per

nuova emissione definitivi sono stati stimati rispettivamente a 1 e

2 punti base per la tranche da 10 anni e per quella da 20 anni;

entrambi i valori sono molto modesti per i volumi immessi sul

mercato.

Si tratta di condizioni di prezzo interessanti per la più grande

emissione di obbligazioni mai effettuata dalla Commissione e di un

avvio positivo per il programma Sure, prosegue la nota, spiegando

che le condizioni alle quali la Commissione prende a prestito

vengono trasferite direttamente agli Stati membri beneficiari dei

prestiti.

Le banche cui si è appoggiata la Commissione europea per questa

transazione (che hanno agito congiuntamente come banche capofila)

sono state Barclays (IRL), BNP Paribas, Deutsche Bank, Nomura e

UniCredit.

I fondi raccolti saranno trasferiti agli Stati membri

beneficiari sotto forma di prestiti che contribuiranno alla

copertura dei costi direttamente connessi al finanziamento dei

regimi nazionali di riduzione dell'orario lavorativo e delle misure

analoghe adottate in risposta alla pandemia.

In tale contesto, la Commissione ha annunciato all'inizio del

mese che avrebbe emesso obbligazioni sociali per l'intero importo

delle obbligazioni Sure dell'Ue, che può arrivare fino a 100

miliardi di euro, e ha adottato un quadro per le obbligazioni

sociali valutato da un organismo indipendente.

cos

(END) Dow Jones Newswires

October 21, 2020 07:31 ET (11:31 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

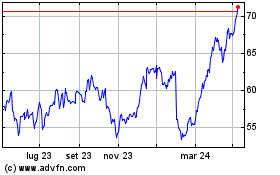

Grafico Azioni BNP Paribas (EU:BNP)

Storico

Da Mar 2024 a Apr 2024

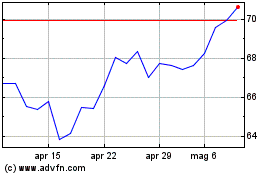

Grafico Azioni BNP Paribas (EU:BNP)

Storico

Da Apr 2023 a Apr 2024