Guala Closure: completata emissione bond da 455 mln

03 Ottobre 2018 - 2:18PM

MF Dow Jones (Italiano)

Guala Closures ha emesso il prestito obbligazionario senior

garantito a tasso variabile con scadenza nel 2024 per un importo

complessivo in linea capitale pari a 455 milioni euro con scadenza

al 15 aprile 2024.

I proventi derivanti dall'offerta delle Obbligazioni, spiega una

nota, sono stati utilizzati in gran parte per ripagare il

finanziamento di tipo bridge di 450 milioni e per il pagamento

delle commissioni ed i costi correlati all'emissione delle

Obbligazioni. La restante parte verrà impiegata per il business in

generale.

Le Obbligazioni sono regolate da un contratto denominato

"indenture", sottoscritto oggi, che conterrà previsioni in linea

con la prassi di mercato per le emissioni "high yield".

Gli acquirenti iniziali all'emissione delle Obbligazioni saranno

Credit Suisse Securities Limited, Banca Akros Spa-Gruppo Banco Bpm,

Banca Imi, Barclays Bank PLC, KKR Capital Markets Limited e

UniCredit Bank Ag.

Con riferimento alle Obbligazioni, è stata presenta domanda ai

fini della quotazione delle stesse sull'Euro MTF della Borsa del

Lussemburgo.

Moody's ha assegnato rating "B1" alle Obbligazioni e Standard

& Poor's ha assegnato un rating di emissione "B+" con un

outlook positivo e un recovery rating pari "4".

com/lab

(END) Dow Jones Newswires

October 03, 2018 08:03 ET (12:03 GMT)

Copyright (c) 2018 MF-Dow Jones News Srl.

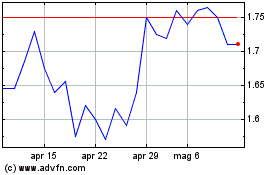

Grafico Azioni Plc Spa (BIT:PLC)

Storico

Da Mar 2024 a Apr 2024

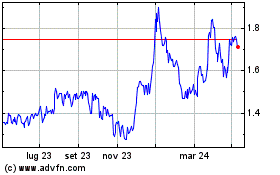

Grafico Azioni Plc Spa (BIT:PLC)

Storico

Da Apr 2023 a Apr 2024

Notizie in Tempo Reale relative a Plc Spa (Borsa Italiana): 0 articoli recenti

Più Plc Articoli Notizie