Unicredit: emette benchmark Senior Preferred per 1 mld

02 Ottobre 2019 - 6:16PM

MF Dow Jones (Italiano)

Unicredit ha lanciato oggi un bond Senior Preferred con scadenza

a 5 anni e mezzo, grazie alle condizioni di mercato particolarmente

positive. L'importo emesso è pari a 1 miliardo di euro.

E' quanto si apprende da una nota che conferma quanto anticipato

da Mf-Dowjones.

La transazione ha ottenuto un riscontro positivo, con ordini

pari a più di 2 miliardi di euro da parte di circa 160 investitori

istituzionali. Di conseguenza, il livello inizialmente comunicato

al mercato di circa 110 punti base sopra il tasso midswap di pari

scadenza, è stato prima rivisto a 95-100 punti base ed infine

fissato ad un livello di 90 punti base.

In particolare, il bond paga una cedola fissa dello 0,50% e ha

un prezzo di emissione del 99,919%. Il titolo è stato distribuito a

diverse tipologie di investitori istituzionali, quali fondi (59%),

banche (33%), compagnie assicurative (4%) e istituzioni governative

(4%). La ripartizione geografica è la seguente: Francia (24%),

Germania/Austria/Svizzera (22%), Italia (19%) e Regno Unito

(14%).

Unicredit Bank Ag ha ricoperto il ruolo di Sole Book Runner e

Lead Manager, affiancata da CA-CIB, Credit Suisse, Ing, Jpm e

Santander in qualità di Joint Lead Managers (no books).

L'obbligazione è stata emessa a valere sul programma Euro Medium

Term Notes dell'emittente, completandone il Funding Plan per l'anno

corrente, e avrà un ranking "pari passu" con il debito Senior

Preferred esistente. I rating attesi sono i seguenti: Baa1

(Moody's)/BBB (S&P)/BBB(Fitch). La quotazione avverrà presso la

Borsa di Lussemburgo.

com/lab

(END) Dow Jones Newswires

October 02, 2019 12:01 ET (16:01 GMT)

Copyright (c) 2019 MF-Dow Jones News Srl.

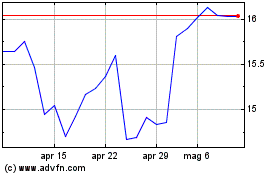

Grafico Azioni ING Groep NV (EU:INGA)

Storico

Da Mar 2024 a Apr 2024

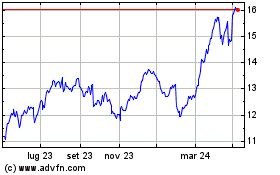

Grafico Azioni ING Groep NV (EU:INGA)

Storico

Da Apr 2023 a Apr 2024