L'ordine del giudice penale di Taranto di avviare da oggi

la chiusura di Afo2, costringe lo Stato e ArcelorMittal a

cambiare

velocemente il piano per cercare di salvare lo stabilimento

della città

dei due mari e gran parte dei dipendenti.

Rispetto alla prima ipotesi di riservare un aumento di capitale

di 400

milioni di Am InvestCo (Ami) a una società dello Stato (Cdp

e/o

Invitalia), nelle ultime ore, scrive Il Messaggero, starebbe

emergendo una

variante al piano dove oltre allo Stato verrebbero coinvolte

anche le

banche mediante conversione crediti.

Si deve accelerare anche in vista dell'udienza sul recesso di

venerdì 20

a Milano (le memorie entro lunedì 16) che potrebbe essere

rinviata. Ne

avrebbero discusso ieri mattina Francesco Caio, consulente del

Mise,

Giuseppe Lombardi, partner dello studio BonelliErede Lombardi

che, per

conto dei commissari, guida tutto il contenzioso assieme a

Enrico

Castellani (Freshfield), Franco Gianni (Gianni Origoni Grippo

Cappelli &

Partners), Roberto Bonsignore (Cleary Gottlieb). La proposta che

sta

emergendo necessita di ulteriori approfondimenti. Per il momento

lo

schema poggia sul presupposto di una riconversione industriale

focalizzato

sull'installazione del forno elettrico che ha però un tempo

di

realizzazione di tre anni. Il forno elettrico è considerato il

"cuore" del

green deal e dovrebbe prevedere investimenti da ripartire tra il

gruppo

franco-indiano basato in Lussemburgo e lo Stato italiano.

Lo snodo completamente nuovo di un progetto da costruire dal

punto di

vista industriale è il coinvolgimento oltre che dello Stato,

anche delle

banche. Il progetto in fieri dovrebbe prevedere che Stato e

banche

convertano le linee in prededuzione, cioè quelle che godono di

una

priorità nel rimborso. Rientrano tra i finanziamenti da

restituire prima

degli altri quelli erogati alla gestione Riva nell'inverno 2014,

pari

a 250 milioni da parte di Intesa Sanpaolo, Unicredit e Banco

Bpm e, a giugno 2015, di 400 milioni, da Intesa Sanpaolo, Cdp

e

Banco Bpm mentre Unicredit si tirò fuori. Su quest'ultimo

finanziamento

c'era la garanzia dello Stato con una fidejussione a prima

richiesta.

I 400 milioni sono i principali finanziamenti che lo Stato,

avendoli

garantito, potrebbe convertire. Quanto alle banche, si stanno

facendo i

conteggi ma le somme con corsia prioritaria di restituzione sono

un totale

di circa 280 milioni, frazionati fra Intesa Sp (180 milioni),

Unicredit

(60 milioni), Banco Bpm (40 milioni). Nella bozza di piano

sarebbe

previsto un secondo step: aumento di capitale di 400 milioni a

favore di

Cdp o Invitalia per una quota del 18,2%. Ma un punto controverso

è il

valore di Ami: per Arcelor ammonta a 1,8 miliardi, per Caio

molto meno. Al

termine della manovra, Arcelor dovrebbe avere più del 60% del

capitale.

Oggi si riprende a discutere.

pev

(END) Dow Jones Newswires

December 13, 2019 03:20 ET (08:20 GMT)

Copyright (c) 2019 MF-Dow Jones News Srl.

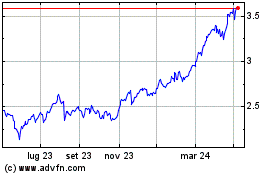

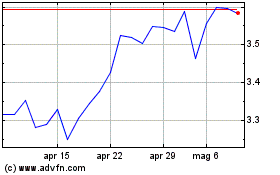

Grafico Azioni Intesa Sanpaolo (BIT:ISP)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Intesa Sanpaolo (BIT:ISP)

Storico

Da Apr 2023 a Apr 2024