Banca IFIS: Piano industriale triennale

Banca IFIS: Piano industriale

triennale

Nel 2022 utile netto a 147 milioni di

euro con significativa crescita dei business “core” e riduzione

della componente straordinaria

Investimenti per 60 milioni di euro e

190 nuove assunzioni

TARGET FINANZIARI AL 2022

- Crescita dell’utile sostenibile a 147 milioni

per migliorare ulteriormente la solidità patrimoniale, sostenere la

crescita e garantire nel contempo il pagamento di un consistente

dividendo agli azionisti;

- ROTE in crescita all’8,9% a dimostrazione che

il Gruppo è ben posizionato nei segmenti di mercato più

redditizi;

- CET 1 al 12% nel 2022 al di sopra dell’attuale

soglia SREP¹ dell’8,12%;

- Investimenti per circa 60 milioni di euro

finalizzati a supportare la crescita organica e la stabilità del

business;

- Costi operativi stabili grazie al monitoraggio

e all’efficientamento, pur in presenza di significativi

investimenti;

- Payout ratio dell’azione Banca IFIS

del 40%-45% che, ai prezzi attuali di Borsa, corrisponde a

un rendimento di oltre il 7%.

Profittabilità di tutte le business

unit, con un vantaggio competitivo maggiore negli

NPL e nel Factoring, e una crescita totale dei

ricavi a 602 milioni di euro guidata

da:

- acquisti per 8,5 miliardi di euro (valore

nominale) di crediti non performing nel triennio per il

settore NPL;

- incremento dei volumi per 1 miliardo di

crediti verso la clientela nel triennio nel segmento

Commercial e Corporate Banking per effetto dell’innovazione

digitale, del nuovo modello di copertura del mercato e della

rinnovata strategia di comunicazione e marketing.

Milano, 14 gennaio 2020 - Il Consiglio

di Amministrazione di Banca IFIS presieduto dal Vicepresidente

dott. Ernesto Fürstenberg Fassio ha approvato il Piano

Strategico 2020/2022.

«Il nuovo Piano conferma il ruolo di Banca IFIS

quale Banca specializzata a sostegno dell’economia reale che ha

come obiettivo prioritario quello di generare un utile d’esercizio

crescente e sostenibile attraverso la sostituzione della componente

finanziaria derivante dalla PPA con utile ricorrente “industriale”

continuando, nel contempo, a distribuire valore ai suoi azionisti»

spiega Luciano Colombini, Amministratore Delegato di Banca

IFIS.

«Oggi presentiamo un Piano Industriale in

continuità con i core business della Banca. Un Piano che esprime la

massima trasparenza nei confronti del mercato e porterà Banca IFIS

a un impegno ancora maggiore nei prossimi anni per cogliere tutte

le opportunità nel rispetto degli obiettivi dichiarati. Il Piano

sarà realizzato da un management team composto da professionisti di

comprovata esperienza e specializzazioni complementari, con un

track-record non comune. Siamo un Gruppo “unico” nel panorama

bancario grazie al posizionamento competitivo che abbiamo nei

diversi mercati e a un business model distintivo che verrà

continuamente affinato per rafforzare la nostra leadership.

L’analisi di posizionamento strategico, di

allocazione dei costi e del capitale che abbiamo realizzato ha

evidenziato che tutte le aree di business continuano a essere

profittevoli: NPL e Factoring, in particolare, presentano il

maggior vantaggio competitivo. La diversificazione dà quindi oggi

stabilità alla Banca e riduce il rischio di impresa. Il nostro

vantaggio è essere presenti in segmenti di mercato con ampi spazi

di crescita e, rispetto ai competitor, abbiamo migliori capacità di

gestione e know-how esclusivi.

Nel segmento Commercial e Corporate Banking

incrementeremo ulteriormente la nostra presenza nel segmento delle

PMI da sempre nel dna di questa Banca. Questo avverrà attraverso

l’evoluzione del modello di copertura del mercato, con nuovi

investimenti in innovazione digitale e una strategia di marketing e

comunicazione finalizzata ad aumentare la riconoscibilità del brand

Banca IFIS. Un’offerta di prodotti più ampia, ma anche la continua

evoluzione del nostro modello distributivo e operativo, ci

consentiranno di espandere la nostra base clienti anche in zone

attualmente meno presidiate e con grande potenziale.

Il Piano prevede, inoltre, un importante

miglioramento della qualità dell’attivo, con la riduzione del costo

del rischio a 75 punti base nel 2022, grazie a un’attenta gestione

del rischio di concentrazione e al rafforzamento del processo di

erogazione, gestione e monitoraggio del credito nonché al recupero

delle posizioni non performing.

Nel segmento NPL continueremo a operare come

investitore primario, forti di uno dei migliori servicer esistenti

oggi sul territorio nazionale: tra il 2020 e il 2022 stimiamo di

acquistare 8,5 miliardi di euro di nuovi crediti non performing. La

strategia nel medio termine si baserà sull’acquisizione di

portafogli di crediti unsecured, partecipando attivamente a tutti i

processi di vendita sul mercato, sull’estensione al segmento

secured e corporate delle caratteristiche dei portafogli

deteriorati oggetto di acquisizione e sul rendere sempre più

efficiente il processo di recupero dei crediti in sofferenza.

In questo triennio non ci aspettiamo effetti

sostanziali derivanti dal calendar provisioning. Dal 2023 in poi,

quando i portafogli soggetti ai requisiti normativi prudenziali

rappresenteranno una parte significativa delle transizioni di non

performing, la strategia sarà quella di agire come co-investitore

per gli NPL, mantenendo un ruolo di player primario per le asset

class di riferimento.

Nel piano, infine, grande attenzione è stata

riservata all’evoluzione del capitale regolamentare, con il CET1 in

crescita al 12% nel 2022, al di sopra dell’attuale soglia SREP

dell’8,12% grazie alla crescita dell’utile d’esercizio» conclude

Luciano Colombini, Amministratore Delegato di Banca

IFIS.

IL PIANO INDUSTRIALE 2020/22

Linee guida e

obiettivi

Il principale obiettivo del Piano Industriale è

aumentare l’utile sostenibile della Banca per migliorare

ulteriormente la solidità patrimoniale, consentire il finanziamento

della crescita del business e l’attrattiva remunerazione degli

azionisti attraverso la distribuzione dei dividendi.L’utile

d’esercizio al 2022 è previsto in aumento fino a 147

milioni di euro, con un ROTE dell’8,9% a fine Piano. L’utile

sostenibile, cioè al netto dell’effetto straordinario del reversal

della PPA², presenta una crescita ambiziosa ed è stimato in aumento

da 82 milioni di euro del 20193 a 142 milioni di euro del 2022,

grazie alle azioni manageriali descritte nel Piano Industriale.

I ricavi sono attesi in

crescita sia nella divisione non perfoming loans, grazie

dall’acquisto di 8,5 miliardi di euro (valore nominale) di nuovi

crediti NPL, sia nella divisione Commercial e Corporate Banking in

virtù dell’aumento delle erogazioni che saranno sostenute da un

nuovo modello di copertura del mercato, da una maggiore

integrazione tra le business unit e da importanti investimenti in

digitalizzazione e marketing.

I costi operativi sono previsti

sostanzialmente stabili nell’arco del triennio 2020/22 nonostante i

significativi investimenti in IT, digitalizzazione e marketing,

grazie a un attento monitoraggio e al miglioramento

dell’efficienza. Il numero dei dipendenti, stimato a fine 2022 in

1.688 unità, riflette le dinamiche di un naturale turnover per cui

sono state previste 67 uscite tramite l’utilizzo del fondo di

solidarietà ma soprattutto 190 nuove assunzioni di

giovani capaci e dinamici.

Il miglioramento della qualità

dell’attivo, attraverso la riduzione dei crediti

deteriorati da 654 milioni di euro nel 20193 a 496 milioni di euro

nel 2022, riflette il rafforzamento del processo di gestione del

rischio di credito in sede di erogazione, gestione e monitoraggio

del credito e di recupero delle posizioni non performing, la

riduzione del rischio di concentrazione e la dismissione di crediti

NPL, prevalentemente di derivazione ex Gruppo Interbanca.

Grande attenzione è stata rivolta anche

all’evoluzione del capitale regolamentare, con il

CET 1 in aumento dall’11% del 20193 al 12% nel

2022 al di sopra dell’attuale soglia SREP1 dell’8,12%, grazie alla

crescita dell’utile d’esercizio.Il payout ratio è previsto pari al

40%-45% in arco piano; agli attuali livelli del prezzo dell’azione,

tale percentuale assicura un rendimento di oltre il 7%.

La strategia di funding prevede 10,5 miliardi di

euro al 2022 di raccolta, di cui 5,5 miliardi

provenienti da clientela retail, 1,4 miliardi di TLTRO, 3,3

miliardi di titoli di debito e 0,3 miliardi di altri debiti. Il

Piano Industriale prevede una maggiore diversificazione del funding

mix con l’emissione di 1,7 miliardi di obbligazioni su 3 anni da

realizzarsi tenendo in considerazione l’evoluzione dei volumi e il

contesto di mercato, e conseguendo una riduzione del costo del

funding.

Allocazione di costi e capitale

tra business unit

Nel processo di predisposizione del Piano

Industriale per definire la strategia del Gruppo e offrire una

sempre maggiore trasparenza al mercato si è analizzato il

posizionamento competitivo e l’allocazione del capitale e dei costi

delle diverse business unit.Per ogni business unit sono stati

analizzati: il mercato di riferimento, la concorrenza e il

posizionamento competitivo dei prodotti/servizi, il sistema dei

prezzi, i canali distributivi, la politica finanziaria,

l’organizzazione e la strategia commerciale.

L’allocazione dei costi e del capitale ha

evidenziato che tutte le business unit continuano a essere

profittevoli ed esprimono posizioni di leadership nei mercati di

riferimento. Il business NPL e il Factoring, in

particolare, presentano il migliore posizionamento competitivo e la

reddittività sostenibile più elevata. La Banca, pertanto,

continuerà a investire principalmente su questi due comparti che

rappresentano il core business storico e garantiscono un eccellente

livello di diversificazione nella generazione dell’utile

d’esercizio.

FOCUS SUI PRINCIPALI BUSINESS: NPL

Banca IFIS: posizionamento competitivo

nel mercato NPL

Banca IFIS è il quarto operatore NPL sul mercato

italiano in termini di masse gestite (24,4 miliardi di euro di NPL)

ed è leader nel segmento dei crediti in sofferenza unsecured. Banca

IFIS è stata tra le prime società a entrare nel mercato dei crediti

non performing e, dal 2011, ha acquistato più di 22 miliardi di

euro di crediti deteriorati in valore nominale, recuperando oltre 1

miliardo di cassa dagli NPL di proprietà.

Banca IFIS opera sul mercato dei non perfoming

loans come investitore primario ed è proprietaria di uno dei

migliori servicer oggi attivi su scala nazionale. Il principale

vantaggio competitivo della Banca è dato dalla combinazione di

capacità di acquisto e gestione dei portafogli NPL, con un database

proprietario di oltre 1,2 milioni di debitori suddiviso per gruppi

omogenei in termini di tipologia, età, residenza, ammontare dovuto,

impiego, tempistiche di recupero e garanzie.

Il segmento dei crediti in sofferenza unsecured,

più di quello secured, presenta delle barriere all’entrata in

quanto necessita di cospicui investimenti in termini di personale e

IT, il raggiungimento di economie di scala, un’efficiente

organizzazione per la gestione dei recuperatori interni ed esterni

e un ampio e dettagliato database. Il mercato unsecured è tuttavia

un segmento relativamente maturo, con prezzi e marginalità attesi

sostanzialmente stabili nei prossimi trimestri.In termini di

transazioni, ci aspettiamo che il mercato dei crediti in sofferenza

rimanga dinamico anche nel prossimo triennio con un incremento

delle transazioni nel mercato secondario. Nel triennio 2020-2022

sono previsti infatti nel mercato 84 miliardi di euro di

nuove cessioni di crediti in sofferenza, di cui circa

20 miliardi di euro di NPL unsecured. Del totale

transazioni il 70% è atteso sul mercato primario e il 30% nel

mercato secondario che sarà alimentato dalle cessioni organizzate

dai veicoli di cartolarizzazione, compresi quelli che hanno

beneficiato della garanzia pubblica (GACS) e che intendono

migliorare la generazione di cassa.

La strategia

La strategia di Banca IFIS nel medio termine è

orientata a continuare ad acquisire portafogli di crediti unsecured

partecipando attivamente a tutti i processi sul mercato, ampliando

progressivamente le caratteristiche dei portafogli in sofferenza,

oggetto di acquisizione, al segmento secured e corporate ed

efficientando continuamente il processo di recupero dei crediti

deteriorati.Nel triennio le azioni strategiche saranno

fondamentalmente basate su:

- L’accelerazione dell’integrazione di FBS nel

Gruppo per valorizzare il know-how complementare di Banca

IFIS nel segmento unsecured e di FBS nel segmento secured e

corporate, proponendosi al mercato come un operatore italiano

realmente integrato. A tal fine, nel mese di ottobre 2019, è stata

acquistata la quota di minoranza della società FBS S.p.A che è ora

controllata al 100% da Banca IFIS.

- La riorganizzazione della struttura societaria

del segmento NPL, attraverso la concentrazione delle attività di

acquisto e investimento in IFIS NPL e di tutte le attività di

servicing in una società di nuova costituzione, “IFIS NPL

servicing”, interamente controllata da IFIS NPL.

- L’efficientamento della macchina del recupero

attraverso la riduzione dei costi, il conseguimento di sinergie

operative e la semplificazione e digitalizzazione dei

processi.

- L’ampliamento delle caratteristiche dei

portafogli acquisiti nel segmento secured e corporate

tramite partnership con servicer/investitori di nicchia e

attraverso l’assunzione di team specializzati.

Tra il 2020 e il 2022 Banca IFIS stima

8,5 miliardi di euro di nuovi acquisti di NPL in

termini di valore nominale per un investimento complessivo di circa

0,8 miliardi di euro. Lo sviluppo dell’attività di

servicing per conto terzi sarà selettivo e riservato ad

alcune nicchie di mercato. Le masse in gestione sono attese in

crescita a quota 9,1 miliardi di euro nel

2022.

La strategia di lungo termine, dal 2023 in poi,

quando cioè si stima che gli acquisti di crediti non performing

saranno maggiormente impattati dalle regole del calendar

provisioning, è di agire come co-investitore per gli

NPL mantenendo un ruolo di player primario per le asset

class di riferimento e trasformando in opportunità gli effetti

della nuova regolamentazione, tenuto in considerazione che:

- ci si troverà a operare per lungo tempo in un contesto di tassi

bassi dove gli NPL possono essere un nuovo e interessante asset per

gli investitori e Banca IFIS può giocare un ruolo di primo piano,

forte del suo brand e track record;

- di fronte all’opportunità di ridurre gli assorbimenti di

capitale e funding per tutti i nuovi portafogli NPL che saranno

esposti al calendar provisioning, il Gruppo avrà sempre maggior

capacità di attrarre direttamente altri soggetti che agiscano come

co-investitori nell’acquisto dei portafogli dall’inizio oppure

comprino nuovi portafogli NPL trasformati in piani paganti

(monetizzando plusvalenze, senza dovere ulteriormente ampliare la

macchina operativa).

In questo scenario, Banca IFIS attraverso la

costituzione di appositi veicoli di investimento e, sulla base

delle necessità patrimoniali e finanziarie, potrà cedere parte

delle note junior o senior di tali veicoli, continuando comunque ad

agire come servicer su quei portafogli.Il progetto in questione non

è rivolto agli attuali portafogli NPL di proprietà i cui crediti

non rientrano nell’ambito di applicazione del calendar

provisioning.

FOCUS SUI PRINCIPALI BUSINESS: COMMERCIAL E

CORPORATE BANKING:

Banca IFIS: posizionamento competitivo

nel mercato del credito alle PMI

Banca IFIS si propone come operatore

specializzato nel sostegno delle Piccole e Medie imprese. È il

quarto operatore nel Factoring in termini di turnover con una quota

di mercato del 5,7%, ha una quota di mercato dell’1,8% nel Leasing

ed è attivo nell’acquisto di crediti fiscali, nel mercato della

finanza strutturata. Il livello di concentrazione del portafoglio

clienti è piuttosto contenuto grazie a un buon livello di

frammentazione delle esposizioni verso la clientela rappresentata

prevalentemente da Piccole e Medie imprese. La Banca conta su circa

80.000 clienti: circa 9.000 aziende nel Factoring,

16.000 nel Leasing (a cui si aggiungono 55.000 imprenditori a

partita IVA), con forte diversificazione settoriale e

concentrazione prevalentemente nel Nord Italia.

La strategia

La strategia è orientata alla crescita

profittevole, ad ampliare la base dei clienti e rafforzare il cross

selling attraverso le seguenti azioni manageriali:

- Evoluzione del modello commerciale nel

segmento delle Medie Imprese con l’introduzione di relationship

manager che offrano alla clientela tutta la gamma di prodotti di

Banca IFIS (Factoring, Leasing, finanza strutturata, corporate

finance, gestione del capitale circolante, servizi di

import/export) promuovendo il cross selling e l’up selling sul

portafoglio clienti. È previsto il rafforzamento della copertura

territoriale nelle aree a maggiore densità di impresa (Lombardia,

Emilia Romagna, Nordest) e l’ampliamento dell’offerta dei servizi e

prodotti a valore aggiunto con particolare focus sui prodotti a

supporto delle imprese che lavorano all’estero e a operazioni di

finanza strutturata di importo contenuto;

- Innovazione digitale e nuovo

online Hub per i clienti, con servizi a misura di

impresa e profili privati personalizzabili in un’ottica “self

service”. Il nuovo online Hub verrà utilizzato principalmente per

la gestione dei processi di back office al fine di focalizzare il

personale sull’attività di marketing e di advisory. Per lo sviluppo

del nuovo online Hub sono previsti 18,3 milioni di investimenti in

IT e digitalizzazione;

- Rafforzamento del presidio del rischio di

credito: nell’arco del triennio è prevista una riduzione

di 18 punti base del costo del credito, dai 101 punti base del

20193 agli 83 punti base stimati al 2022 grazie continuo

potenziamento dei processi di erogazione, di monitoraggio e di

gestione dei crediti deteriorati.

Nel Factoring il costo del credito è previsto

scendere da 131 punti base del 20193 a 90 punti base nel 2022.Nel

Leasing da 81 punti base del 20193 a 75 punti base a fine

Piano.

·Nuova comunicazione e strategia di

marketing con l’obiettivo di supportare il rinnovato

modello commerciale. Nel corso del 2020 verrà presentato il piano

di rebranding dell’intero Gruppo Banca IFIS che comporterà una

nuova corporate identity e la ridefinizione della comunicazione

strategica interna ed esterna del Gruppo a supporto di un marketing

rinnovato. Dopo anni di approccio multi-logo declinato su ogni

servizio o prodotto, la Banca si presenterà sul mercato con un

unico e semplificato brand “Banca IFIS” e un forte posizionamento

sul segmento Imprese.

Per effetto di tutte queste azioni, si stima nel

triennio un incremento dei volumi per 1 miliardo di euro di

crediti verso la clientela nel segmento Commercial e

Corporate Banking.

MIGLIORAMENTO DELL’EFFICIENZA OPERATIVA

Il Piano Industriale prevede la riduzione del

cost/income dal 56% del 20193 al 52% del 2022, da conseguire anche

attraverso il contenimento dei costi operativi. Il miglioramento

dell’efficienza avverrà attraverso numerose azioni manageriali

volte a raggiungere i seguenti obiettivi:

- Contenimento dei costi del

personale che sono previsti sostanzialmente in linea in

arco piano dai 130 milioni di euro nel 20193 a 133,5 milioni nel

2022, nonostante i maggiori oneri per la rinegoziazione del

contratto collettivo nazionale (stimati in 5 milioni di euro) e una

crescita naturale del costo delle risorse legata alle nuove e

previste 190 assunzioni e alle uscite attraverso il fondo di

solidarietà;

- Nell’arco del piano sono previsti 3 milioni di euro di

investimenti nella formazione del personale, per

lo più in training e digital learning. Il Piano Industriale prevede

l’introduzione e/o l’estensione di tutte quelle attività volte a

conciliare i ritmi vita-lavoro ai fini del benessere e della

qualità della vita delle risorse impiegate nel Gruppo: è prevista

l’introduzione dello smart working e l’ampliamento, laddove

richiesto e possibile, del part-time;

- I costi amministrativi sono previsti

sostanzialmente stabili da 156 milioni nel 20193 a 159 milioni nel

2022 nonostante gli investimenti e i maggiori costi diretti

sostenuti per la crescita del business. La razionalizzazione della

piattaforma IT, l’ottimizzazione della logistica, l’ottimizzazione

delle licenze, la rinegoziazione dei contratti porterà a una

riduzione dei costi di 15 milioni di euro che compenserà l’aumento

dei costi di recupero degli NPL, i maggiori costi IVA per la

costituzione di IFIS servicing per circa 3 milioni di euro e i

maggiori oneri di IT/digitalizzazione e comunicazione per 5 milioni

di euro;

- Ottimizzazione del portafoglio immobiliare con

la costruzione di un nuovo immobile accanto alla storica sede di

Mestre per concentrare tutte le risorse oggi locate in uffici in

centro a Padova e a Porto Marghera (Venezia) e con la vendita

dell’immobile di Corso Venezia a Milano finalizzata a fine 2019 e

il contestuale accentramento delle risorse nell’immobile della

vicina Via Borghetto che verrà rinnovato. La cessione verrà

completata nei primi mesi del 2020 e porterà una plusvalenza ante

imposte di 25 milioni di euro e un risparmio di costi di 1,5

milioni di euro;

- Ottimizzazione della struttura organizzativa

con la riduzione dei riporti all’Amministratore Delegato e la

costituzione, già realizzata e implementata, di quattro direzioni

principali;

- Conformità ai requisiti ESG (Environmental, Social,

Governance) sia tramite l’utilizzo in tutte le sedi del

Gruppo di energie provenienti al 100% da fonti rinnovabili

certificate e l’implementazione di comportamenti e di una cultura

aziendale “plastic free”, sia con l’introduzione nella propria

azione di mercato e nell’offerta alla clientela di specifici

prodotti e programmi di finanziamento “green” orientati al sostegno

di attività e investimenti per l’ecosostenibilità dell’attività

d’impresa.

Principali target finanziari di

Gruppo

|

|

20193 |

2020 |

2021 |

2022 |

Tasso annuo di crescita composto (CAGR)

19-22 |

|

Margine di intermediazione |

557 |

575 |

589 |

602 |

2,6% |

| - di

cui PPA |

58 |

35 |

18 |

8 |

-47,8% |

| Rettifiche

su crediti (LLP) |

-85 |

-65 |

-65 |

-66 |

-8,2% |

|

Margine di intermediazione – LLP |

473 |

510 |

524 |

537 |

4,3% |

|

Costi operativi |

-312 |

-332 |

-320 |

-314 |

0,2% |

| - di

cui costi per il personale |

-130 |

-137 |

-135 |

-134 |

1,0% |

| - di

cui altri costi |

-182 |

-196 |

-185 |

-180 |

-0,3% |

|

Componenti straordinarie |

18 |

-22 |

0 |

0 |

|

|

Utili/Perdite da cessione di investimenti |

-1 |

25 |

0 |

0 |

|

|

Utile al lordo delle imposte |

177 |

181 |

203 |

223 |

8,0% |

|

Risultato netto |

123 |

125 |

135 |

147 |

6,1% |

| - di

cui PPA |

41 |

24 |

12 |

5 |

-49,0% |

| |

|

|

|

|

|

|

Crediti verso la clientela |

7.668 |

8.378 |

8.941 |

9.654 |

8,0% |

|

- di cui IFIS NPL |

1.350 |

1.584 |

1.787 |

1.936 |

12,8% |

|

Totale attivo |

10.412 |

11.299 |

12.196 |

12.730 |

6,9% |

|

Raccolta diretta |

8.339 |

9.191 |

10.014 |

10.463 |

7,9% |

|

- di cui depositi della clientela |

5.139 |

5.071 |

5.217 |

5.467 |

2,1% |

|

Patrimonio netto |

1.540 |

1.597 |

1.674 |

1.759 |

4,5% |

| |

|

|

|

|

|

|

Cost/income ratio |

55,9% |

57,8% |

54,4% |

52,1% |

|

|

Cost/income ratio (esclusi NPL) |

49,7% |

52,6% |

49,6% |

47,1% |

|

|

Costo del credito (esclusi NPL) |

-1,20% |

-0,84% |

-0,79% |

-0,75% |

|

|

ROE |

8,2% |

8,1% |

8,3% |

8,6% |

|

|

ROTE4 |

8,5% |

8,3% |

8,6% |

8,9% |

|

|

ROA5 |

1,2% |

1,2% |

1,2% |

1,2% |

|

|

Rendimento del capitale allocato (ROAC)6 |

13,3% |

12,2% |

12,2% |

11,8% |

|

| |

|

|

|

|

|

|

CET1 |

1.036 |

1.141 |

1.229 |

1.350 |

|

|

Coefficiente CET1 |

11,0% |

11,3% |

11,5% |

12,0% |

|

|

Patrimonio netto tangibile |

1.472 |

1.533 |

1.610 |

1.700 |

|

|

RWA |

9.446 |

10.099 |

10.667 |

11.223 |

|

| |

|

|

|

|

|

|

LCR |

900% |

600% |

550% |

350% |

|

|

NSFR |

110% |

110% |

110% |

110% |

|

Disclaimer

Il presente comunicato stampa può contenere

"dichiarazioni previsionali" scritte e orali, intendendo con ciò

ogni tipo di dichiarazione che non si riferisce unicamente a fatti

storici o attuali ma riporta piuttosto giudizi soggettivi che

possono o meno dimostrarsi corretti, e pertanto sono

intrinsecamente incerti. Tutte le dichiarazioni previsionali si

basano su una serie di ipotesi, aspettative, proiezioni e dati

provvisori riguardanti eventi futuri e sono soggette a una serie di

incertezze e altri fattori (tra cui, a titolo esemplificativo, il

contesto economico e modifiche della normativa governativa, della

politica fiscale, della pianificazione o delle leggi della

Repubblica Italiana, di altre giurisdizioni pertinenti e dell'UE)

molte delle quali sono al di fuori del controllo di Banca IFIS (la

"Società"). Esistono numerosi fattori che possono determinare

risultati e prestazioni effettivi sostanzialmente diversi dai

contenuti espliciti o impliciti di qualsiasi dichiarazione

previsionale e pertanto tali dichiarazioni previsionali non sono un

indicatore affidabile delle prestazioni future. La Società

non si assume alcun obbligo di aggiornare o rivedere dichiarazioni

di natura previsionale, sia per effetto di nuove informazioni,

eventi futuri o altro, a eccezione di quanto richiesto dalla legge

e dalle normative in vigore. Le informazioni e le opinioni

contenute in questa Presentazione sono fornite alla data del

presente documento e sono soggette a modifiche senza preavviso.

Questa Presentazione, per intero o in parte, nonché la sua

effettiva distribuzione non possono essere utilizzate come base per

contratti o decisioni di investimento, né vi si dovrà fare

affidamento ai fini degli stessi.

Le informazioni, le dichiarazioni e le

opinioni contenute in questo comunicato stampa hanno scopo

esclusivamente informativo e non costituiscono un'offerta pubblica

ai sensi di alcuna normativa applicabile né un'offerta di vendita o

sollecitazione di un'offerta per l'acquisto o la sottoscrizione di

titoli o strumenti finanziari o consulenza o raccomandazione di

qualsiasi tipo concernente tali titoli o altri strumenti

finanziari. Nessuno dei titoli citati nel presente documento è

stato o sarà registrato ai fini del Securities Act statunitense del

1933, e successive modifiche, o di leggi in materia di titoli

vigenti in qualsiasi stato o altra giurisdizione degli Stati Uniti

o in Australia, Canada o Giappone o qualsiasi altra giurisdizione

in cui tale offerta o sollecitazione sarebbe illegale (gli "Altri

Paesi") e non vi sarà alcuna offerta pubblica dei suddetti titoli

negli Stati Uniti. Questa Presentazione non costituisce essa stessa

né fa parte di alcuna offerta o sollecitazione di acquisto o

sottoscrizione di titoli negli Stati Uniti o negli altri Paesi. Non

possono essere riprodotte né distribuite o inviate negli Stati

Uniti o negli altri Paesi copie di questo documento.

Questo comunicato stampa definisce le

principali linee guida per lo sviluppo economico e finanziario del

Gruppo Banca IFIS considerando il potenziale di mercato della Banca

in uno scenario macroeconomico positivo e ordinario. Tutte le

previsioni contenute nel presente documento si basano sulle

proiezioni di fine anno 2019: rileviamo che tutti i dati riferiti

al 2019 rappresentano la migliore stima a oggi e hanno valore

puramente indicativo. Alla data di questa Presentazione sono in

corso tutte le procedure contabili, che saranno concluse secondo il

calendario finanziario della Società. Tutti i risultati preliminari

e ogni altro valore relativo al 2019 riportati nel presente

documento sono pertanto soggetti a cambiamenti e modifiche

La Società e i singoli membri di Banca

IFIS nonché i rispettivi rappresentanti amministratori o dipendenti

non rilasciano garanzie, espresse o implicite, in relazione a tali

dichiarazioni e non si assumono responsabilità di alcun tipo in

relazione a questa Presentazione o ai suoi contenuti o in relazione

a eventuali perdite derivanti dall'utilizzo della stessa o

dall'avervi fatto affidamento.

- 20200114_Banca IFIS_ Piano industriale triennale_ITA

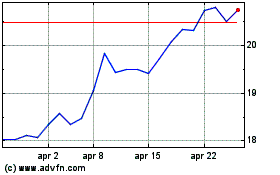

Grafico Azioni Banca IFIS (BIT:IF)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Banca IFIS (BIT:IF)

Storico

Da Apr 2023 a Apr 2024