CPFL: Morgan Stanley acredita que companhia pode realizar distribuição de dividendos elevada

13 Settembre 2023 - 3:12PM

Newspaper

O Morgan Stanley acredita que, diante da ausência de

oportunidades significativas de crescimento (como de operações de

fusões e aquisições), a CPFL poderia realizar uma distribuição de

dividendos elevada, o que implicaria em um (dividend yield) de dois

dígitos no curto prazo.

Como a elétrica não está mais participando do processo de venda

da Enel Ceará (que parece ter sido adiado ou cancelado, de acordo

com o relatório), analistas esperam que a administração proponha

uma distribuição de dividendos de 100% sobre o lucro líquido

ajustado de 2023 (excluindo cerca de R$ 1 bilhão de itens não

monetários VNR).

Dessa forma, eles projetam um rendimento de dividendos de cerca

de 11% para 2023 e cerca de 12% para 2024 (assumindo uma

distribuição de 100%).

Segundo relatório, a empresa continua a monitorar oportunidades

de crescimento na geração e transmissão de energia, mas vê

condições de desenvolvimento desafiadoras nesses segmentos.

A CPFL (BOV:CPFE3) planeja investir cerca de R$ 4 bilhões em

capex por ano até 2027 na distribuição, que continua a oferecer

retornos regulamentados atraentes e requer investimentos

significativos relacionados à expansão e melhoria da rede,

juntamente com melhorias nas métricas de qualidade.

Por fim, o Morgan Stanley manteve recomendação overweight

(equivalente à compra) e preço-alvo de R$ 36, sustentada pelo

potencial de dividend yield relativamente atraente.

Além disso, reforçou a “defensividade” do papel, devido à alta

exposição ao mercado regulamentado, portfólio de energia em grande

parte contratado até 2028, exposição relativamente baixa ao déficit

hídrico, geração de caixa elevada, posição de caixa sólida e perfil

de alavancagem confortável.

Informações Infomoney

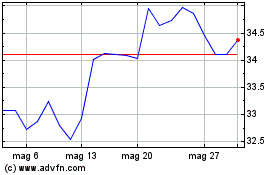

Grafico Azioni CPFL ENERGIA ON (BOV:CPFE3)

Storico

Da Apr 2024 a Mag 2024

Grafico Azioni CPFL ENERGIA ON (BOV:CPFE3)

Storico

Da Mag 2023 a Mag 2024

Notizie in Tempo Reale relative a Cpfl Energia Sa (Bovespa (Brasile)): 0 articoli recenti

Più Articoli Notizie