TOP NEWS ITALIA: Castagna (Banco Bpm), porteremo remunerazione soci in linea con migliori player mercato

08 Novembre 2023 - 12:02PM

MF Dow Jones (Italiano)

MILANO (MF-NW)--In attesa del nuovo piano industriale che sarà

presentato al mercato il 12 dicembre, Banco Bpm vuole dare un

assaggio dei risultati dei prossimi due anni. "Non volevamo fare"

troppe anticipazioni, dichiara a Class Cnbc l'ad Giuseppe Castagna

all'indomani dei conti. Tuttavia, date le circostanze favorevoli,

"ci sembra opportuno dire che almeno il superamento di quello che

avevamo annunciato fosse nei nostri piani. Per cui, abbiamo

confermato al rialzo sia la guidance sul margine di interesse che

quella sull'utile netto per il 2023 e il 24". Sul tavolo

dell'istituto c'è anche la maggiore remunerazione dei soci che,

come confessa il numero uno, è "un po' l'obiettivo" del nuovo

piano.

CASTAGNA, REMUNERAZIONE SOCI AL CENTRO PIANO

"Ormai abbiamo un ritorno sul tangible equity, un dividend yield

che è assolutamente in linea con i migliori", prosegue Castagna.

"Abbiamo soltanto una remunerazione che finora, per i problemi

relativi al passato e la trasformazione che la banca ha affrontato,

è stata leggermente inferiore agli altri. Vorremmo portare anche la

nostra remunerazione in linea con migliori player mercato".

C'E' ANCORA SPAZIO PER CRESCERE

Ma torniamo ai conti. Nei primi nove mesi dell'esercizio la

banca ha incassato un utile netto pari a 943 milioni, quasi il

doppio rispetto allo stesso periodo del 2022 (+93,6%). A margine

dei conti il Banco ha confermato un significativo miglioramento

dell'utile netto rispetto allo scorso anno, con un utile per azione

2023 superiore a 80 centesimi di euro, in ulteriore rafforzamento

per il 2024. "I tassi alti per un lungo periodo un po' ci aiutano.

Almeno sul 2024 prevediamo un tasso di ingresso più alto rispetto

al 2023 che ci fa essere ottimisti. Dall'altra parte, ovviamente,

c'è una difesa da fare sui depositi. Insomma, c'è spazio per

crescere nei volumi e allo stesso tempo mantenere un'ottima

redditività".

PRONTI DA TEMPO A TASSI IN CALO

Quanto alla possibile inversione della curva dei tassi "ci siamo

preparati per tempo: nel 2023 abbiamo messo a punto le nostre

fabbriche prodotto, sia dal punto di vista delle assicurazioni che

dei servizi di pagamento. Il loro contributo, che dal prossimo anno

comincerà a essere molto rilevante, arriverà nel momento giusto. E

così, se verso fine 2024 i margini di interesse dovessero iniziare

a flettere, avremo modo di" compensare con le commissioni. "Quella

sulle fabbriche prodotto è la strategia che continueremo ad avere e

non è detto che non abbiamo altre carte da poter giocare".

ECONOMIA IN RALLENTAMENTO, SAREMO PRUDENTI

Del resto nell'ultimo anno non sono migliorate solo le

prospettive del Banco, ma anche quelle dell'economia italiana nel

suo complesso. "Alla fine del 2022 si pensava che la recessione

fosse alle porte, tanto è vero che noi abbiamo preparato un

bilancio molto prudente dal punto di vista del default rate",

ricorda Castagna. "Questo però non si è verificato: a ottobre

abbiamo un default rate sotto lo 0,90 per il terzo anno di fila,

non ricordo di avere mai avuto un periodo così favorevole. Ciò

nonostante, sappiamo che la situazione macro è in progressivo

rallentamento, quindi saremo comunque prudenti. Anche in questo

caso, abbiamo approfittato degli anni buoni per mettere fieno in

cascina e fare tante cessioni. Possiamo dire che ormai il nostro

costo del credito è soltanto un costo di mantainance".

CASTAGNA, OK A DANISH COMPROMISE CI DA' MAGGIORE SICUREZZA

In occasione dei conti la società ha annunciato anche

l'approvazione del Danish compromise da parte della Bce. "Non

rientrava nelle previsioni dell'ultimo piano industriale, ma ormai

era nelle corde", commenta il banchiere. "Lo consideravamo

'proformizzato' anche nei trimestri precedenti, il fatto che sia

arrivato ci da una certezza in più". Particolarmente importante,

invece, la promozione di Standard and Poor's, che "è la terza a

investment grade e mette finalmente la nostra banca tra" gli

istituti meritevoli di tale giudizio "sotto tutti i profili".

Questo, soprattutto sulle tante emissioni obbligazionarie che

faremo nell'arco del nuovo piano, ci darà un grosso vantaggio dal

punto di vista di costo della raccolta. Altrettanto importanti le

promozioni che stiamo ricevendo dalle agenzie di rating Esg, che in

tre casi hanno aumentato il nostro standing".

BANCO BPM CONTINUERA' A CRESCERE DA SOLA

Non manca la citazione a uno dei dossier più caldi del settore,

la privatizzazione del Monte dei Paschi di Siena. "A un mese dal

piano industriale non si può che guardare alle opportunitá di

crescita stand alone. Abbiamo ancora molte carte da giocare e

vorremmo dedicarci a questo". Dal canto suo, "il Monte sta facendo

un ottimo tragitto, anche la decisione del Governo di ridurre la

quota pensiamo sia ottima". Per il momento è escluso un

coinvolgimento di Banco Bpm sul dossier Mps, "in futuro vedremo".

Alla prova dei conti la banca senese ha presentato un utile netto

per i primi 9 mesi dell'anno pari a 929 milioni di euro, in

significativo aumento rispetto alla perdita di 334 milioni di euro

a fine settembre 2022.

bem

emma.bonotti@mfnewswires.it

(END) Dow Jones Newswires

November 08, 2023 05:47 ET (10:47 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

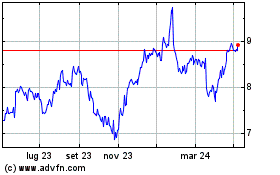

Grafico Azioni Fila (BIT:FILA)

Storico

Da Nov 2024 a Dic 2024

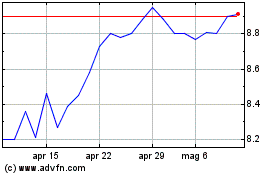

Grafico Azioni Fila (BIT:FILA)

Storico

Da Dic 2023 a Dic 2024