Rai way: due opzioni sulla scrivania di Fuortes (Messaggero)

14 Settembre 2022 - 9:00AM

MF Dow Jones (Italiano)

Sul polo italiano delle torri fra Rai Way e Ei Towers sarà

opportuno aspettare l'esito elettorale del 25 settembre anche se,

nel frattempo, proseguono i preparativi. Dopo il cda Rai del 22

settembre a Roma, quello del 5 ottobre a Bari è considerato

cruciale per esprimersi sullo stato di avanzamento dei negoziati

che al momento non coinvolgono i capi azienda ma gli advisor legali

e finanziari.

A ridosso del board del 22 della tv pubblica, scrive il

Messaggero, dovrebbe tenersi il cda di F2i con una probabile

informativa dell'a.d. Renato Ravanelli. C'è chi ritiene che al

prossimo cda Rai l'ad Carlo Fuortes proponga un blitz: assorbire

Rai Com, società che distribuisce i diritti Rai in Italia e nel

mondo. Nel board dell'8 settembre a Firenze sono state messe sul

tavolo due opzioni, illustrate dall'avvocato Andrea Gandini dello

studio Pedersoli Associati, law firm affermata da Carlo Pedersoli.

Lo studio milanese assiste la tv pubblica, azionista al 64,97%

della controllata delle torri, quotata in Borsa. Prima opzione:

fusione per incorporazione di Ei Towers in Rai Wai con il

conferimento delle partecipazioni da parte di F2i (60%) e Mediaset

(40%) attraverso un'offerta di scambio: nascerebbe una Super Rai

Way con 4.600 torri che avrebbe il vantaggio di garantire la

continuità mantenendo lo statuto e la quotazione in borsa. La

seconda, spuntata nell'occasione, sarebbe una fusione per unione o

fusione perfetta: vedrebbe la luce una terza società, diversa dalle

due, che dovrebbe chiedere l'autorizzazione per tornare sul mercato

con una veste e struttura tutta nuova.

I consulenti legali avrebbero spiegato che non ci sono

particolari convenienze a favore della seconda, nè fiscali, nè di

altra natura mentre la prima su cui gli advisor si stanno

esercitando, avrebbe un percorso agevolato. Al tavolo, anche se

ancora non tutti con un mandato formalizzato Lazard per la Rai,

Citi (Rai Way), Intesa Sp, Mediobanca e Credit suisse per Ei

Towers, F2i e Mediaset.

Le esercitazioni dei consulenti ancora fluide stanno disegnando

la struttura. La fusione per incorporazione dovrebbe prevedere un

dividendo straordinario asimmetrico a favore dei soci di Rai Way

per consentire alla Rai di fare cassa (420 milioni per tutti i soci

secondo le ultime proiezioni) secondo un concambio azionario che

per assicurare un dividendo maggiore a favore degli azionisti di

Rai Way, dovrebbe essere più a favore di F2i e Mediaset tenendo

presente i 680 milioni di debiti di Ei Towers. Rai Way capitalizza

1,3 miliardi, l'equity value di Ei Towers si aggira sulla stessa

cifra. E siccome per il decreto di privatizzazione, Rai deve

mantenere il 30%, F2i avrebbe il 33-35% e Mediaset il 15-18%%

mentre il resto rappresenta il flottante.

alu

fine

MF-DJ NEWS

1408:43 set 2022

(END) Dow Jones Newswires

September 14, 2022 02:45 ET (06:45 GMT)

Copyright (c) 2022 MF-Dow Jones News Srl.

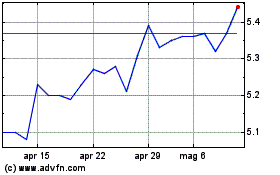

Grafico Azioni Rai Way S.p.A (BIT:RWAY)

Storico

Da Mag 2024 a Giu 2024

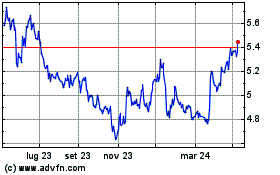

Grafico Azioni Rai Way S.p.A (BIT:RWAY)

Storico

Da Giu 2023 a Giu 2024