Borsa: tre anni con i cigni neri (Mi.Fi.)

09 Gennaio 2023 - 8:46AM

MF Dow Jones (Italiano)

Sono stati tempi duri per gli analisti, questi primi anni Venti

del XXI secolo. Da quando il 31 dicembre 2019, ultimo giorno del

vecchio decennio, è stato rilevato il primo storico caso di nuovo

coronavirus è iniziata sui mercati finanziari e nel mondo intero

quella che il matematico e filosofo Nassim Nicholas Taleb potrebbe

definire un'era di cigni neri. Eventi imprevisti e imprevedibili

che, per la loro magnitudo, sono in grado di cambiare il mondo e

che dimostrano come in realtà a governare le nostre vite sia niente

meno che il caso. Chi poteva, in fondo, prevedere una pandemia

globale che avrebbe provocato quasi 7 milioni di morti e costretto

in casa per oltre due anni miliardi di persone? E chi poteva

prevedere, a emergenza sanitaria ormai sotto controllo grazie ai

vaccini, il ritorno in Europa di una guerra di invasione che non si

vedeva da 75 anni con tutte le sue conseguenze: inflazione, shock

energetico, blocchi alle catene di fornitura? Le nuove regole. La

prima lezione che si può apprendere da questi tre anni di Covid,

prima ancora di tracciarne un bilancio, è che investire seguendo

presunte regole scolpite nella pietra può essere rischioso, perché

tutto può cambiare da un momento all'altro, scrive MF-Milano

Finanza.

Due esempi. Presunta regola numero uno: passare le proprie

giornate chiusi in casa diventerà la nuova normalità, e il trend

dell'economia sarà la stay-at-home-economy. Il titolo Netflix,

preso come simbolo di questa tendenza, tra il 2020 e il 2021 al

Nasdaq guadagna l'87% e supera i 300 miliardi di capitalizzazione.

Poi arriva il 2022, la chiusura delle attività in Russia costa al

colosso dello streaming la perdita di 700 mila abbonati, il settore

tecnologico è sotto pressione a causa delle strette delle banche

centrali e le persone tornano a uscire di casa dopo due anni di

lockdown. La società perde il 50% del suo valore, scendendo sotto i

150 miliardi.

Presunta regola numero due. Le banche centrali, tanto più dopo

la crisi innescata dall'emergenza sanitaria, sono disposte a tutto

pur di sostenere le economie, e pertanto continueranno a tenere i

tassi di interesse a zero e ad acquistare massicciamente titoli di

Stato. Poi arriva l'inflazione, esasperata dalla guerra e dalla

successiva crisi energetica, e gli istituti cambiano passo,

iniziando una serie di strette monetarie mai viste. Risultato: i

bond sovrani, praticamente scomparsi dai portafogli dei gestori,

tornano improvvisamente a offrire rendimenti, anche se l'ondata di

vendite dello scorso anno ha scottato non pochi investitori che già

avevano in pancia le obbligazioni statali dei Paesi sviluppati.

La seconda lezione è che la volatilità sui mercati esiste e con

essa bisogna convivere. Si prenda ad esempio il Ftse Mib: il

bilancio dei tre anni, strano ma vero, è praticamente piatto

(+0,9%). Nel 2020 l'indice principale di Piazza Affari ha perso il

5,4%, segnando tuttavia un recupero del 25% dopo il giovedì nero,

12 marzo 2020, in cui il governo Conte decretò l'inizio del

lockdown totale nel Paese e il paniere perse quasi il 17%. Nel

2021, anno delle riapertura e della grande fiducia nei maxi piani

di ripresa come Pnrr e Next Generation Eu, il Ftse Mib ha messo a

segno una crescita del 23%, per poi perdere il 13% lo scorso anno,

complici la guerra in Ucraina, la crisi energetica, la politica

aggressiva della Bce e l'inflazione galoppante.

Guardando ai singoli titoli, campione assoluto dei tre anni è

stata Alerion Clean Power, società che rientra nel megatrend delle

energie rinnovabili e che è cresciuta di quasi il 950%. Così come

operano nell'ambito dei trend secolari, e in particolare della

tecnologia, società come It Way (+162%) e Sesa (+143%). Mentre

altri vincitori del triennio, ad esempio D'Amico (+170%), si sono

mossi anch' essi sulle montagne russe: penalizzato nel 2020 e 2021

dal combinato disposto di costi dell'energia in caduta libera e

trasporto marittimo bloccato (si tratta di uno dei principali

operatori internazionali nel settore delle navi cisterna), il

gruppo deve la sua performance complessiva al +300% del 2022,

grazie al ribaltamento di quelle tendenze che tanto lo avevano

messo in difficoltà nel biennio precedente.

In un suo recente articolo The Economist ha descritto i tre anni

di pandemia come "un'immagine a specchio tra gli archetipi dello

stile growth e di quello value". In altre parole, a fronte di

un'iniziale ascesa dei grandi innovatori dell'hi-tech con

simultaneo declino delle società tradizionali, soprattutto quelle

energetiche, nella seconda parte del triennio i rapporti di forza

si sono perfettamente invertiti. Prendendo come riferimento

l'S&P 500, indice delle società a più alta capitalizzazione

delle borse americane, lo studio del giornale britannico ha

rilevato come i due grandi vincitori della pandemia siano stati, a

livello settoriale, l'energia (grazie alla performance del 2022) e

la tecnologia (grazie ai numeri messi a segno nel 2020-21). La

ragione è in parte stata già detta: a inizio pandemia le persone

erano chiuse in casa, utilizzavano software per lo smart working

(Zoom nel 2020 ha guadagnato il 400%), servizi di streaming o

e-commerce (Amazon +80% nel biennio 2020-21); al contempo nessuno

prendeva più l'auto e il petrolio, causa carenza di domanda,

nell'aprile 2020 è sceso sotto il valore di zero dollari. Lo scorso

anno il mondo si è rovesciato: la guerra in Ucraina e le sanzioni

alla Russia hanno bloccato l'offerta di greggio e gas, i cui prezzi

sono volati alla stelle facendo decollare i titoli del settore;

intanto il tech, pressato dal rialzo del costo del denaro e dalle

eccessive valutazioni raggiunte in periodo pandemico, ha cominciato

a perdere colpi. Nel 2022 Amazon ha lasciato per strada il 44%, ha

ampiamente perso i 1.000 miliardi di valore e, proprio questa

settimana, ha annunciato il taglio di 18 mila posti di lavoro.

Insomma, la morale di tutta la storia è che tre anni di Covid

hanno fatto emergere sui mercati un forte sentimento di incertezza.

Chi vincerà e chi perderà nei prossimi anni? Ci sarà davvero un

ritorno dell'economia tradizionale o il 2022 è stato un fuoco di

paglia? I mercati torneranno a muoversi secondo le regole di sempre

o sta cambiando il paradigma stesso della finanza? Forse, nell'era

dei cigni neri, la vera lezione è che provare a rispondere a queste

domande potrebbe essere impossibile o perfino controproducente.

Valgono però, secondo gestori e analisti, alcune regole di

condotta: diversificare il portafoglio, sia a livello geografico

che settoriale; selezionare società solide, con potere di prezzo

nel proprio mercato di riferimento, flussi di cassa elevati e

capacità di essere leader in nicchie o trend dominanti nei prossimi

anni; e soprattutto puntare su investimenti di lungo periodo,

magari tramite piani di accumulo, perché storicamente il mercato ha

sempre mostrato di essere in grado di rimbalzare dopo le fasi di

depressione. Come insegna Warren Buffett, che nel 2022 è riuscito

con la sua Berkshire Hathaway a battere l'S&P 500 per la

38esima volta in 57 anni, il segreto di un investimento vincente è

nell'approccio a lungo termine, in grado di battere

l'emotività.

red

fine

MF-DJ NEWS

0908:30 gen 2023

(END) Dow Jones Newswires

January 09, 2023 02:31 ET (07:31 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

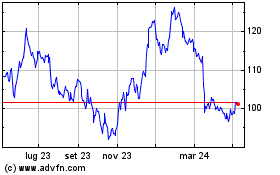

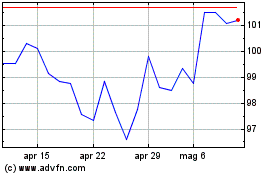

Grafico Azioni Sesa (BIT:SES)

Storico

Da Feb 2025 a Mar 2025

Grafico Azioni Sesa (BIT:SES)

Storico

Da Mar 2024 a Mar 2025