Studi legali: nuova emissione obbligazionaria per Leasys, gli advisor

25 Novembre 2023 - 5:05PM

MF Dow Jones (Italiano)

(Il Sole 24 Ore Radiocor Plus) - Roma, 25 nov - Allen &

Overy ha assistito Leasys S.p.A. nel collocamento di un prestito

obbligazionario senior unsecured per un importo nominale di 600

milioni di euro destinato ad investitori professionali.

Gli istituti finanziari BofA Securities, Citigroup Global

Markets Europe AG, Crédit Agricole Corporate and Investment Bank,

Intesa Sanpaolo IMI Corporate & Investment Banking, Mediobanca

- Banca Di Credito Finanziario S.p.A. e UniCredit Bank AG hanno

agito in qualità di Joint Bookrunners con l'assistenza di Simmons

& Simmons.

L'emissione è a valere sul programma Euro Medium Term Notes

(EMTN) del valore di 5 miliardi di euro di Leasys. L'emissione

obbligazionaria ha una durata di 3 anni e tre mesi (27 febbraio

2027), corrisponde una cedola annua fissa pari a 4,625% ed è stata

ammessa a quotazione presso il mercato regolamentato della Borsa

Irlandese, Euronext Dublin.

Npa

(RADIOCOR) 25-11-23 16:50:10 (0253)AVV 5 NNNN

(END) Dow Jones Newswires

November 25, 2023 10:50 ET (15:50 GMT)

Copyright (c) 2023 Dow Jones-Radiocor

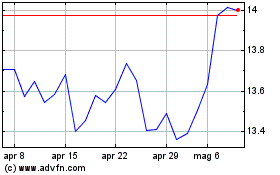

Grafico Azioni Mediobanca Banca di Cred... (BIT:MB)

Storico

Da Giu 2024 a Lug 2024

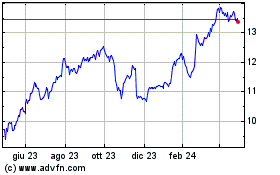

Grafico Azioni Mediobanca Banca di Cred... (BIT:MB)

Storico

Da Lug 2023 a Lug 2024