Pour Airbus, racheter BDS est plus logique qu'entrer au capital d'Eviden

03 Gennaio 2024 - 11:55AM

Bourse Web Dow Jones (French)

BARCELONE (Agefi-Dow Jones)--L'offre indicative d'Airbus pour les

activités de big data et sécurité (BDS) d'Atos présente une logique

plus forte que la tentative ratée en 2023 d'acquérir une

participation de 29,9% dans Eviden, la division abritant ces

activités, estime Jefferies. L'opération proposée reste néanmoins

en concurrence avec d'éventuels rachats d'actions de l'avionneur

européen et pourrait être considérée comme politique, indiquent les

analystes Chloé Lemarie et Romain Pierredon dans une note. Atos a

indiqué que l'offre indicative d'Airbus conférait à BDS une valeur

d'entreprise, dette comprise, de 1,5 milliard à 1,8 milliard

d'euros, ce qui se situe dans le bas de la fourchette de

valorisation estimée par Jefferies, ajoutent les analystes. Cela

est positif pour Airbus mais le montant pourrait augmenter si une

contre-offre se matérialisait, note Jefferies. L'action Atos perd

6% à 6,57 euros. Le titre Airbus cède 1,6% à 3,22 euros.

-Adria Calatayud, Dow Jones Newswires (Version française Maylis

Jouaret) ed: VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

January 03, 2024 05:35 ET (10:35 GMT)

Copyright (c) 2024 Dow Jones & Company, Inc.

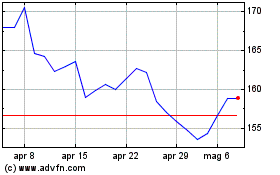

Grafico Azioni Airbus (EU:AIR)

Storico

Da Ott 2024 a Nov 2024

Grafico Azioni Airbus (EU:AIR)

Storico

Da Nov 2023 a Nov 2024