Sono le casseforti degli imperi finanziari delle grandi famiglie

imprenditoriali italiane. Fortezze inespugnabili spesso domiciliate

all'estero (Lussemburgo e Olanda in testa) per godere dei vantaggi

fiscali e di una governance che ne potenzia i diritti di voto. Lì

affluiscono copiosi, scatola dopo scatola, i dividendi dalle

società operative. Pioggia di milioni che ogni anno accresce la

ricchezza patrimoniale. Ecco come si presentano dopo quasi un anno

di guerra. La crisi della pandemia e l'attuale congiuntura,

caratterizzata da alti prezzi delle materie prime e quindi da

inflazione, possono aver rallentato in alcuni casi il flusso del

denaro, ma non in modo tale da indebolirne la forza. Anzi, per chi

opera nell'acciaio, come la Tenaris della famiglia Rocca e il

gruppo Marcegaglia, il 2022 è stato d'oro grazie alla forza dei

materiali di base. Ma anche chi lavora nel lusso, come Prada e

Armani, ha sentito poco la crisi. Così come chi ha ribaltato sui

prezzi di vendita i maggiori costi.

FERRERO. Parlando di casseforti non si può che partire da quella

storicamente più ricca. Una sorta di cornucopia è quella della

famiglia Ferrero che ha in Giovanni il suo vertice dopo la morte

del fratello Pietro. In cima all'impero del re della Nutella c'è

una holding, la Schenkenberg Sa. Ha il 100% di Ferrero

International, anch'essa con sede in Lussemburgo, che regge le

sorti del mare magnum di società operative sparse per il mondo. La

Schenkenberg è al 75% delle holding personali di Giovanni Ferrero e

al 25% e dagli altri rami della famiglia di Alba. Nel bilancio

chiuso ad agosto 2022 Schenkenberg ha incassato dividendi per 765

milioni e realizzato utili per 686. Un ennesimo anno ricco: basti

pensare che la holding ha cumulato tra capitale e riserve un

patrimonio di oltre 7 miliardi. Del resto la finanziaria in cima

alla catena del gruppo Ferrero non fa che cumulare la creazione di

ricchezza che la multinazionale piemontese produce a livello

industriale. La Ferrero International ha chiuso l'ultimo bilancio

con ricavi a 12,7 miliardi e un utile netto che sfiora il miliardo.

Profitti sontuosi e dividendi che salgono lungo la catena anno su

anno, con la capogruppo lussemburghese che ora vanta un patrimonio

netto di 4 miliardi. La solidità e la profittabilità dell'impero

della Nutella garantiscono poi le munizioni per acquisizioni di

business nell'alimentare e dintorni.

DEL VECCHIO. Delfin era il fortino finanziario lussemburghese di

Leonardo Del Vecchio, scomparso l'estate scorsa. Ora ha il capitale

diviso in otto quote uguali (12,5%) tra gli eredi: i sei figli, la

moglie Nicoletta Zampillo e il figlio di lei e del finanziere Paolo

Basilico, Rocco. Delfin, guidata da Romolo Bardin e Francesco

Milleri, uomini di fiducia del capostipite scomparso, è la cabina

di regia finanziaria dell'impero di Del Vecchio. Dentro ci sono il

32% di EssilorLuxottica, il 26% di Covivio, il 19,8% di Mediobanca,

il 9,8% di Generali e l'1,9% di Unicredit oltre al 13% della

Luxair, la compagnia aerea del Granducato. Il gioiello della Corona

è ovviamente la multinazionale italo-francese degli occhiali. La

quota di Delfin in Essilux vale oggi in borsa 25 miliardi; poi c'è

la società immobiliare Covivio, che apporta 1,5 miliardi. Le

scalate di Del Vecchio a Mediobanca e Generali valgono ai prezzi

attuali altri 4,8 miliardi. Il valore degli asset si avvicina così

a 32 miliardi e non si riflette pienamente nei numeri di Delfin,

che appaiono del tutto sottovalutati.

Come già riportato di recente da MF-Milano Finanza, il bilancio

della holding lussemburghese di fine 2021 pubblica solo la

partecipazione nel gruppo dell'occhialeria e vede attivi per 12

miliardi, la metà del valore di mercato della quota in Essilux. C'è

quindi una ricchezza patrimoniale enorme ancora da valorizzare. Nel

2021 il flusso di dividendi ha consentito alla holding di aumentare

l'utile dell'81% a 377 milioni.

Profitti che probabilmente, come quelli da 208 milioni del 2020,

finiranno a riserva portando il patrimonio della holding oltre

quota 4,5 miliardi.

CALTAGIRONE. Sul dossier Mediobanca-Generali la Delfin negli

scorsi mesi si è mossa con al fianco Francesco Gaetano Caltagirone,

che all'attivita di costruttore e immobiliarista ha ormai

affiancato il grande attivismo finanziario. Solo la partecipazione

in Generali, di cui è arrivato al 9% per poi scendere all'attuale

6,4%, vale ai prezzi di mercato 1,8 miliardi. E ha in sé una

plusvalenza latente di oltre 400 milioni. Poi c'è il 5,6% di

Mediobanca, che vale oltre 440 milioni, e gli «spiccioli» di Acea

in portafoglio a 150 milioni. Un bottino che supera ampiamente i 2

miliardi nel bilancio della holding Fgc che governa le attività del

costruttore. Sotto ci sono le quattro operative quotate

(Caltagirone, Cementir, Vianini e Caltagirone Editore) e un

universo di 130 società partecipate. Il cuore di redditività

dell'impero è Cementir, che nel 2021 ha prodotto ricavi per 1,3

miliardi (utili per 113 milioni), tre quarti di queli di tutta Fgc

(1,73 miliardi). Nei primi 9 mesi del 2022 Cementir ha realizzato

un giro d'affari in forte crescita a 1,25 miliardi. Oltre alle

quotate e al portafoglio finanziario c'è poi il patrimonio

immobiliare, da cui è nata l'avventura imprenditoriale della

famiglia e che è a bilancio per 1,7 miliardi. La solidità

finanziaria è data dai 4,2 miliardi di patrimonio netto della

holding che aveva liquidità per oltre mezzo miliardo a fine 2021.

Forte patrimonialmente e storicamente liquido, colui che a Roma è

considerato l'ottavo re ha visto però salire l'indebitamento, con

la posizione finanziaria netta cresciuta da 1,3 ai 2 miliardi del

2021. Nessun allarme, vista la consistenza patrimoniale, ma un

segnale di attenzione sul debito per la holding di famiglia.

Che Caltagirone e gli eredi Del Vecchio riescano a espugnare il

sistema Mediobanca-Generali, fortino della finanza italiana, è

dubbio. In ogni caso la loro è una strategia «win-win».

Hanno puntato liquidità in eccesso su due titoli blasonati, da

cui ricevono dividendi e da possono estrarre nel lungo termine

laute plusvalenze.

ROCCA. Il 2022 è stato l'anno d'oro per la famiglia Rocca, alla

guida di un impero industriale che parte dalla quotata Tenaris e

risale lungo una fitta catena societaria tutta lussemburghese

passando per la scatola San Faustin per finire alla fondazione di

diritto olandese Rocca & Partners. Il rialzo dei corsi

dell'acciaio per Tenaris, colosso mondiale nei tubi per l'industria

del petrolio, ha fruttato nei primi 9 mesi 8,1 miliardi di dollari

di utili, quasi il doppio rispetto a 12 mesi prima.

Con un utile esploso a 1,74 miliardi. Non a caso Tenaris è stato

uno dei migliori titoli a Piazza Affari l'anno scorso con un rialzo

del 68% e una capitalizzazione che supera i 19 miliardi. Molto

fieno in cascina quindi per le holding di famiglia, già solide e

ricche. Basti pensare che la San Faustin nel 2021 ha fatto utili

per 5,5 miliardi, con 40 miliardi di attivo e 28 di patrimonio.

Numeri da record destinati a migliorare ulteriormente, dato

l'andamento più che brillante di Tenaris a fine 2022. La quotata ha

distribuito oltre 300 milioni di dividendi solo nel 2021, ha oggi

cassa per oltre 600 milioni, un capitale netto di 13 miliardi e di

fatto non ha debiti. Una cash cow per l'intero gruppo. Il tutto

senza contare le attività collaterali dei Rocca: da ingegneria e

costruzioni con Techint e Tenova al petrolio con Tecpetrol fino

alla sanità privata con l'Humanitas di Milano.

MARCEGAGLIA. Fa il paio, anche se con valori decisamente

inferiori ai Rocca, la famiglia Marcegaglia. Il 2021 si era già

chiuso per il gruppo siderurgico guidato dall'ex presidente di

Confindustria Emma e dal fratello Antonio con il miglior risultato

di ricavi della sua storia. E il trend dovrebbe essersi consolidato

l'anno scorso. L'ultimo bilancio della cassaforte Marcegaglia

Holding ha visto ricavi per 8,1 miliardi dai 4,8 del 2020, con un

utile netto di oltre 330 milioni. Ma a differenza dei Rocca con

Tenaris, su Marcegaglia il debito pesa. O almeno pesava. La holding

di famiglia aveva debiti finanziari per un miliardo. La generazione

di cassa però è salita molto già nel 2021 e le disponibilità

liquide sono arrivate a 840 milioni dal mezzo miliardo

dell'esercizio precedente mitigando molto la posizione finanziaria

netta, che era di 170 milioni. Il 2022 avrà migliorato

ulteriormente la struttura finanziaria della holding, che ha

cumulato nel tempo un capitale netto di poco più di 1,5

miliardi.

PRADA. Le società del lusso hanno patito le chiusure dei

lockdown ma hanno tale forza patrimoniale e redditività da aver da

subito recuperato il black out del Covid. È il caso anche di Prada.

Il gruppo quotato a Hong Kong è posseduto all'80% via Prada Holding

dai due fondatori, Miuccia Prada e suo marito Patrizio Bertelli. Da

Prada Holding poi si sale alle casseforti personali. Due per

Miuccia: la Bellatrix, che possiede il 65% della holding, e la Ludo

che a sua volta controlla il 53% di Bellatrix. La Ludo ha cumulato

negli anni un patrimonio netto di oltre mezzo miliardo (536 milioni

a fine 2021). Più snella la catena di Bertelli, che possiede al

100% la Pa.Be 1, la quale ha il 35% del capitale di Prada Holding

che a cascata possiede l'80% della spa. La sua holding personale ha

incassato utili per 25 milioni nel 2021 portando il patrimonio a

726 milioni. Pioggia di denaro ai piani alti, figlia del buon

andamento della società operativa. Nel 2021 il gruppo ha staccato

cedole per 179 milioni dopo i 90 del 2020. Del resto il 2020 causa

Covid si era chiuso per Prada con un rosso di 50 milioni.

Più che recuperato l'anno dopo con un utile record di 295

milioni su ricavi risaliti a 3,36 miliardi. L'attivo consolidato

del gruppo della moda è di quasi 7 miliardi, con un patrimonio

netto di 3,11 miliardi. La liquidità abbonda con 981 milioni di

cassa disponibile e la posizione finanziaria netta è positiva per

237 milioni. Prada vanta riserve cumulate nel tempo e distribuibili

per 1,5 miliardi.

AGNELLI-ELKANN. Il ciclone giudiziario sulle plusvalenze

fittizie che si è abbattuto sulla Juventus si è riflesso sulla

controllante Exor che del club bianconero possiede il 63%. Ma è più

uno schiaffo reputazionale (cui John Elkann è molto sensibile) che

un problema finanziario per la holding olandese. La Juve vale meno

del 2% degli asset anche se negli ultimi tre anni ha pesato per

quasi 400 milioni di perdite. Elkann può comunque consolarsi con

Ferrari, che sta risalendo in borsa ai massimi di sempre e che vale

da sola 10 miliardi, il 40% di tutto l'attivo netto di Exor, che

nel giugno scorso era di 25 miliardi. Gli altri pezzi pregiati sono

Stellantis, Cnh e Iveco, che apportano 12 miliardi. Poi l'anno

scorso c'è stato l'incasso di 8,6 miliardi dalla cessione di

PartnerRe con una plusvalenza sui valori di libro di 2 miliardi.

Un'exit strategy di grande tempismo, dato che il gruppo

riassicurativo è reduce da una perdita di 1 miliardo.

Liquidità che porta la posizione finanziaria netta in positivo e

garantisce almeno 6,5 miliardi di munizioni per nuovi investimenti,

come ha riferito agli analisti nel novembre scorso lo stesso

Elkann.

Ormai la strategia di crescita è definita. I settori che

interessano alla finanziaria sono sanità (acquisite quote in

Merieux e Lifenet), lusso (Loboutin e Shangxia) e tech. È circolata

l'ipotesi di un deal sulla ricca Armani, anche se è stato finora

smentito dalla società. Pesa lo sconto storico in borsa sul nav,

che continua a essere ampio, intorno al 30%. Ma non puoi avere i

vantaggi di una holding senza scontare nulla sul mercato. Del resto

Exor ha dato soddisfazioni ai suoi soci con il nav cresciuto di

oltre il 60% negli ultimi cinque anni. Dopo il maxi-dividendo

straordinario incassato a seguito dalla fusione Fca-Peugeot, Exor è

tornata alla consueta politica di dividendi da 100 milioni l'anno

che affluiscono nella Giovanni Agnelli Bv (52% di Exor) e da lì

nelle casseforti personali dei rami della famiglia, in particolare

nella Dicembre dei tre fratelli Elkann che della Giovanni Agnelli

possiede il 38%. Il dominus della dinastia, John Elkann, che della

Dicembre ha il 60%, siede di fatto su 3 miliardi di valore netto di

Exor. Potenza delle scatole cinesi tanto care agli Agnelli, che

consentono con poco capitale di governare su imperi miliardari. Il

capitale sociale della Dicembre è 100 milioni, dei quali 60 li ha

messi il capo degli affari della famiglia. Sessanta milioni che

generano 3 miliardi di valore patrimoniale. Potenza della leva.

ARMANI. Che sia o meno nel mirino di Exor, Armani continua nella

sua solida marcia. Nel 2021 ha fatto ricavi per 2 miliardi dagli

1,6 dell'anno prima. Utili netti a 170 milioni, dividendo da 100

milioni e in cassa liquidità per 1,1 miliardi e un capitale netto

che supera i 2 miliardi. L'emblema della moda italiana resta un

uomo solo al comando blindato da tanta ricchezza. E comprarsi

Armani vorrebbe dire pagare molti soldi. L'intero gruppo, se

valorizzato con i multipli tipici del lusso quotato di fascia alta,

vale oggi tra 8 e 10 miliardi. Non alla portata di tutti, forse

neanche di Exor.

BERLUSCONI. Il 2021 era stato l'anno del ritorno del dividendo

da parte di Fininvest. La cedola staccata è stata di 150 milioni

per la sola famiglia. Oltre 93 milioni finiti nelle tasche di

Silvio Berlusconi, che ha una quota complessiva del 62,5% della

holding del Biscione. A Marina e Pier Silvio (7,8% a testa) sono

andati 11,7 milioni ciascuno, mentre agli altri tre figli Barbara,

Eleonora e Luigi sono finiti 32,7 milioni in virtù di una quota

complessiva del 21,9%. Il consolidato Fininvest ha chiuso i conti

con 3,8 miliardi di ricavi, un utile di gruppo salito a 360

milioni, un patrimonio netto di 3 miliardi, cassa per 560 milioni e

una posizione finanziaria netta negativa per 1,1 miliardi. Sono i

frutti delle quote di spettanza delle tre «M» di casa Berlusconi:

Mediaset (oggi Mfe); Mondadori e Mediolanum. Proprio la ex Mediaset

è a caccia di una grande acquisizione sul mercato televisivo

europeo a partire da quella ProSieben di cui è socio forte col 25%.

Del resto se il mercato pubblicitario della tv generalista si

restringe, non resta che un consolidamento sul scala europea. Mfe

però ha scontato nel 2022 un forte calo dei prezzi di borsa che si

sono quasi dimezzati sia per le azioni di classe A che quelle di

classe B. Uno scambio carta contro carta oggi è penalizzante per il

Biscione, che può sì mobilitare risorse per 1 miliardo ma ha un

debito finanziario netto di oltre 800 milioni. Il 2022 dovrebbe

chiudersi con ricavi e utili più bassi dell'ottimo 2021.

Il tema vero per la tv di Berlusconi è resistere alla

concorrenza dello streaming delle pay tv, le varie Netflix e Disney

che conquistano quote di mercato.

Compito non facile in un business pubblicitario che più di tanto

non può crescere. Prova ne è che i ricavi dell'ex Mediaset sono in

lenta contrazione nel tempo. Negli ultimi cinque anni il fatturato

perso è stato di quasi il 15%. Mondadori invece tiene botta sul

mercato, surclassando altri editori, in primo luogo Feltrinelli, in

forte declino. La casa editrice ha chiuso i 9 mesi del 2022 con

ricavi in forte crescita e con un utile operativo al 12% del

fatturato. Mediolanum resta una grande certezza pur con i mercati

finanziari in crisi e il Monza Calcio regala soddisfazioni

sportive. Un po' meno per i conti della Fininvest, dato che solo

nell'annualità 2021 la squadra ha chiuso in perdita per 31 milioni

dopo il rosso di 26 milioni del 2020 e la Fininvest ha dovuto

ricapitalizzare finora per 45 milioni. In fondo poca cosa per la

finanziaria. Il consenso mediatico e di visibilità che crea il

calcio ha effetti non monetari impagabili. E Berlusconi lo sa

bene.

BENETTON. La tragedia del Ponte Morandi a Genova poteva essere

esiziale per la galassia dei Benetton, riunita nella holding

Edizione che a sua volta è posseduta storicamente da quattro

scatole societarie (Proposta, Regia, Ricerca ed Evoluzione) che

sono le casseforti personali dei rami della famiglia di Ponzano.

Divenute sette dopo le scissioni interne a Evoluzione (ramo

Giuliana Benetton). Invece a distanza di oltre quattro anni dal

crollo del ponte autostradale Edizione è più viva che mai. Un lungo

percorso tappezzato da polemiche di ogni tipo ma che alla fine ha

portato la famiglia fuori brillantemente dall'impasse creata dal

disastro che poteva avere conseguenze economiche finanziarie molto

pesanti.

La cessione di Autostrade per l'Italia alla cordata

semi-pubblica formata da Cdp e dai fondi Macquarie e Blackstone,

formalizzata in via definitiva nel 2022, ha comportato un incasso

cash per Atlantia di 8,2 miliardi, una plusvalenza di 5,3 miliardi

per la holding industriale, di cui Edizione possiede il 33%, e

soprattutto il deconsolidamento del debito monstre di Atlantia per

altri 8 miliardi che hanno portato l'indebitamento netto

finanziario a 20 miliardi dai 30 del 2021. Un capolavoro

finanziario per i soci di Atlantia, i quali hanno rinunciato a un

asset ad alta profittabilità che sforna in media 800 milioni di

utili netti all'anno, ma hanno incassato subito un decennio di

utili dell'ex Aspi. E soprattutto la manovra ha consentito di

ridurre fortemente il debito finanziario in capo ad Atlantia, che

si era indebitata per l'affare Abertis. Ma che fare di Atlantia

senza più quella gallina dalle uova d'oro, ma compromessa dopo il

disastro, rappresentata da Autostrade per l'Italia? Ci ha pensato

Alessandro Benetton, uomo guida della famiglia veneta: comprarsela

tutta e portare così più vicino o, meglio, più disponibile a

Edizione il flusso di futuri utili e dividendi. Il tutto con meno

debito. Un'operazione che si è concretizzata proprio alla fine

dell'anno scorso con l'opa sul 100% e il delisting dalla borsa e ha

visto i Benetton compartecipare con i fondi di Blackstone, che

hanno contribuito con il 35%. Il costo di 12,7 miliardi per

rilevare oltre il 66% di Atlantia è stato coperto per poco più di 4

miliardi dall'equity apportato dai fondi e per poco più di 8

miliardi da finanziamenti bancari alla scatola che ha lanciato

l'opa, subito ripagati da Atlantia con i famosi 8 miliardi di

incasso dalla vendita di Aspi. Un vero capolavoro finanziario. Con

un saldo finanziario di fatto a somma zero per i Benetton. La

vendita di Aspi ha consentito di comprarsi il 65% dell'intera

Atlantia raddoppiando la presa dei Benetton. Atlantia vive bene

anche senza Autostrade. C'è Abertis, di cui Atlantia ha il 50% più

un'azione della controllante che gestisce una rete di autostrade

europee. Abertis ha quasi del tutto recuperato i volumi di traffico

pre-Covid e nei primi 9 mesi del 2022 ha prodotto un margine

industriale sui ricavi del 69%. Le reti autostradali di Atlantia in

Sudamerica e Polonia hanno un ebitda margin ancora più alto: 75%.

Gli aeroporti, da AdR a quello di Nizza, hanno molto patito il

blocco dei viaggi a causa della pandemia ma ora sono in forte

ripresa con la marginalità lorda salita al 46% dal 3% del 2021.

Insomma, pur con il venir meno dell'apporto di Aspi Atlantia ha

ritrovato la consueta profittabilità e in più ha abbassato molto la

leva debitoria. Frutti che Edizione, la holding della famiglia,

raccoglierà in quantità doppia dopo l'opa rispetto al passato.

Intanto nel 2022 è stato deliberato un dividendo da 600 milioni ai

soci di Atlantia.

E nel 2021 la cassaforte che detiene le holding operative ha

chiuso i conti con ricavi per 9,8 miliardi, un patrimonio netto per

22 miliardi (di cui 13,8 di terzi) e 8 miliardi di disponibilità

liquide. Restano alti gli oneri finanziari in capo a Edizione che

nel consolidato ha pagato per il servizio del debito 1,8 miliardi

nel 2021. Ma il debito e la leva sono sempre stati il tratto

distintivo dei Benetton. Che non a caso hanno scelto di investire

da sempre in business regolati ad alti flussi di cassa in grado di

tenere la leva finanziaria la più alta possibile. Ora si apre la

strada a una nuova stagione di minor leverage che offrirà munizioni

per nuovi business per sostituire la cara vecchia Autostrade per

l'Italia che ha reso ricchi i Benetton ma che rischiava di far

crollare l'intero impero. Dulcis in fondo, va segnalata l'altra

operazione di peso: la fusione di Autogrill con la svizzera Dufry

che crea un colosso da oltre 12 miliardi di ricavi, di cui i

Benetton hanno il 25%. Restano sullo sfondo i business nel settore

agricolo, nell'immobiliare e i pacchetti in Generali e Mediobanca.

Argent de poche per i Benetton.

alu

MF-DJ NEWS

1309:31 feb 2023

(END) Dow Jones Newswires

February 13, 2023 03:33 ET (08:33 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

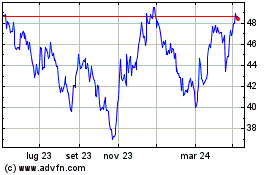

Grafico Azioni Covivio (EU:COV)

Storico

Da Nov 2024 a Dic 2024

Grafico Azioni Covivio (EU:COV)

Storico

Da Dic 2023 a Dic 2024