ALSTOM SA: Troisième trimestre de l’exercice fiscal 2023/24

d’Alstom : bonne dynamique commerciale et perspective de

cash-flow libre pour l’exercice fiscal 2023/24 réaffirmée

Troisième trimestre de l’exercice fiscal 2023/24

d’Alstom : bonne dynamique commerciale et perspective de

cash-flow libre pour l’exercice fiscal 2023/24

réaffirmée

- T3 : commandes solides à 5,5 milliards d’euros,

chiffre d’affaires à 4,3 milliards d’euros, ratio « commandes

sur chiffre d’affaires » de 1,3

- 9 mois : commandes à 13,9 milliards d’euros,

chiffre d’affaires à 12,8 milliards d’euros, ratio « commandes sur

chiffre d’affaires » de 1,1

- Perspectives pour l’exercice fiscal 2023/24 et

objectifs à moyen terme confirmés

- Mise en œuvre du plan de désendettement

24 janvier 2024 – Au cours du

troisième trimestre 2023/24 (du 1er octobre au 31 décembre

2023),Alstom a enregistré 5,5 milliards d’euros de commandes. Le

chiffre d’affaires du Groupe s’est élevé à 4,3 milliards d’euros

durant le trimestre.

Pour les neuf premiers mois de 2023/24 (du 1er

avril au 31 décembre 2023), les prises de commandes d’Alstom se

sont établies à 13,9 milliards d’euros, comparées à 15,2 milliards

d’euros sur la même période lors de l’exercice précédent. Le

chiffre d’affaires du Groupe a progressé de 4,1 % sur les neuf

mois, dont 7,3 % de croissance organique, pour s’élever à

12,8 milliards d’euros, en ligne avec la trajectoire

visée.

Le carnet de commandes au 31 décembre 2023 a

atteint 90,3 milliards d’euros et offre une forte visibilité sur le

chiffre d’affaires à venir.

Chiffres clés

|

Données publiées(En millions d’euros) |

2022/23T3 |

2023/24T3 |

% variation publiée |

% variation organique |

|

Commandes reçues |

5 152 |

5 451 |

+5,8 % |

+6,4 % |

|

Chiffre d’affaires |

4 223 |

4 332 |

+2,6 % |

+4,6 % |

|

Données publiées(En millions d’euros) |

2022/239 mois |

2023/249 mois |

% variation publiée |

% variation organique |

|

Commandes reçues |

15 224 |

13 898 |

(8,7) % |

(7,0) % |

|

Chiffre d’affaires |

12 271 |

12 775 |

+4,1 % |

+7,3 % |

Les répartitions géographiques et par produit

des commandes et du chiffre d’affaires publiés sont données en

Annexe 1. Comme l’ensemble des chiffres de ce communiqué, il s’agit

de données non auditées.

« Alstom a enregistré de solides prises de

commandes au troisième trimestre, grâce à la dynamique positive du

marché des Services et des Systèmes. Nous nous consacrons

pleinement au plan d'action opérationnel visant à générer un

cash-flow positif au second semestre, notamment grâce à

l'amélioration de l’efficacité de la production et du besoin en

fonds de roulement. Compte tenu des progrès réalisés depuis

novembre, nous fournirons la ventilation des mesures du plan

inorganique de désendettement de 2 milliards d'euros en mai 2024.

Confiants dans la résilience de notre modèle économique, nous

confirmons nos objectifs à court et moyen terme. », a déclaré

Henri Poupart-Lafarge, Président du Conseil

d’administration et Directeur Général d’Alstom.

***

Revue détaillée

Durant le troisième trimestre 2023/24

(du 1er octobre au 31 décembre

2023), Alstom a enregistré 5 451 millions d’euros de

commandes, comparé à 5 152 millions d’euros lors de la même période

de l’exercice fiscal précédent.

Sur les 3 mois, les commandes en Services,

Signalisation et Systèmes ont atteint 84 % de la prise de

commandes totale et 66 % sur les neuf mois.

Sur le plan régional, l’Europe représente 34 %

des prises de commandes. Au Royaume-Uni, Alstom a signé une

extension de huit ans de son accord de services ferroviaires (Train

Services Agreement - TSA) avec Cross-Country. Avec cette extension

de contrat, d'une valeur d’environ 950 millions d'euros, Alstom

continuera d’assurer la maintenance, la révision, l'entretien et le

nettoyage des flottes de trains Voyager et Super Voyager de

Cross-Country jusqu'en 2031.

En France, Alstom a remporté un contrat-cadre de

12 ans d’une valeur de près de 300 millions d’euros pour le

développement et le déploiement sur les lignes RER B et RER D en

Île-de-France du système de signalisation NExTEO. La technologie de

signalisation Urbalis d’Alstom contribuera à l’amélioration de la

performance et de la ponctualité par les gestionnaires

d’infrastructure et les opérateurs de transport.

Dans la région Asie / Pacifique, Alstom a

remporté un appel d'offres d’environ 900 millions d'euros pour la

maintenance du parc de trains régionaux VLocity et Classic pour les

dix prochaines années dans l'État de Victoria, en Australie.

Dans la région Afrique/Moyen-Orient/Asie

Centrale, le Groupe a conclu un accord de financement dans le cadre

du contrat israélien NTA pour les systèmes de la ligne Verte du

métro léger de Tel Aviv. Avec une part d'environ 900 millions

d'euros dans le contrat, Alstom va concevoir, construire et

entretenir la Ligne Verte du métro léger métropolitain de Tel Aviv

auprès de la NTA (Metropolitan Mass Transit System Ltd).

Le niveau des commandes de base (moins de 200

millions d'euros de valeur de contrat) a dépassé les 2 milliards

d'euros au cours de ce troisième trimestre.

Le chiffre d’affaires s’est élevé à

4 332 millions d’euros au T3 2023/24, comparé à

4 223 millions d’euros au T3 2022/23.

Sur les neuf premiers mois, le chiffre

d’affaires s’est élevé à 12 775 millions d’euros, soit une

croissance de 4,1 % sur une base publiée et une croissance forte de

7,3 % sur une base organique par rapport à la même période de

l’exercice fiscal précédent.

Sur la même période, le chiffre d’affaires de

l’activité Matériel Roulant a atteint 6 765 millions d’euros,

représentant une hausse de 1 % sur une base publiée et 5 % sur une

base organique, porté par la hausse de la production de certains

contrats au Brésil et en Inde ainsi que par un bon niveau

d’exécution aux États-Unis et en France.

Le chiffre d’affaires de l’activité

Signalisation s’est élevé à 1 911 millions d’euros pour les neuf

mois, en hausse de 8 % sur une base publiée et 12 % sur une base

organique, porté par un niveau d’exécution rigoureuse dans toutes

les régions, notamment aux Etats-Unis, au Royaume-Uni et en

Australie.

En Systèmes, Alstom a annoncé 1 118 millions

d’euros de chiffre d’affaires sur les neuf mois, en hausse de 5 %

sur une base publiée et de 8 % sur une base organique, porté par

une bonne performance des projets de systèmes clé en main en

Égypte, au Canada et en France et par la montée en puissance de

projets au Mexique.

Les activités de Services ont enregistré une

performance soutenue et ont réalisé un chiffre d’affaires de 2 981

millions d’euros sur neuf mois, soit une croissance de 7 % sur une

base publiée et 10 % sur une base organique, bénéficiant d’une

croissance forte de la production en Grande Bretagne, en Italie et

aux États-Unis.

Le ratio « commandes sur chiffre

d’affaires » est de 1,3 sur le trimestre et de 1,1 sur les

neuf mois.

***

Principaux faits marquants du troisième

trimestre 2023/24

Durant ce trimestre, Alstom a franchi

d’importantes étapes et a lancé une série d’initiatives pour

accélérer sa transformation en un groupe plus agile et

compétitif.

-

Principales livraisons de projets

En octobre 2023, Alstom a franchi une étape

importante dans la révolution ferroviaire indienne avec

l'inauguration de NaMo Bharat, le premier train régional à

semi-grande vitesse en Inde, dont le matériel roulant et les

solutions de signalisation ont été fournis par Alstom India. La

première phase, à savoir le tronçon Duhai-Sahibabad de 17

kilomètres du corridor Delhi-Meerut, est désormais opérationnelle

pour le grand public. Elle marque également la première mondiale du

système ETCS (European Train Control System) de niveau 3.

En novembre 2023, Ile-de-France Mobilités, SNCF

Voyageurs et Alstom ont inauguré à Paris le RER NG, le « RER

Nouvelle Génération », en présence d’élus et de voyageurs. Le RER

NG, conçu et fabriqué avec la contribution de 9 sites Alstom en

France, améliorera durablement les conditions de voyage des

centaines de milliers de franciliens qui empruntent quotidiennement

les lignes RER D et RER E.

En décembre 2023, pour la première fois en

France, un train alimenté par batteries a transporté des voyageurs

sur une voie non-électrifiée à Toulouse, en Occitanie. Ce train

innovant tri-mode électrique-thermique-batteries a été présenté en

gare de Toulouse-Matabiau avant son départ pour Mazamet. Le train

hybride va être expérimenté pendant une année en service commercial

sur plusieurs lignes des quatre régions partenaires du projet.

Toujours en décembre 2023, le Tren Maya, tout

nouveau service ferroviaire pour la péninsule du Yucatán au

Mexique, est entré en service commercial. Les trains ont été

construits par Alstom dans son usine de Ciudad Sahagún au Mexique.

Alstom fournit des trains X’trapolis pour ce projet. Alstom est

responsable de la maintenance des trains pour les cinq prochaines

années et poursuit également des travaux de signalisation.

-

Une équipe Alstom agile, inclusive et

responsable

Pour la treizième année consécutive, Alstom

figure dans les indices Dow Jones Sustainability Indices (DJSI),

Monde et Europe, ce qui atteste de sa position de leader en matière

de pratiques commerciales durables.

Le Groupe a obtenu une note globale de 70 sur

100 à l’évaluation de la durabilité de l'entreprise et reste dans

le Top des entreprises les mieux notées du secteur. Des

améliorations importantes ont été enregistrées dans des domaines

tel que la circularité et l’efficacité de l’usage des ressources,

la relation client, les émissions environnementales et les droits

humains.

De plus, Alstom figure parmi les 100 entreprises

les plus durables au monde selon Corporate Knights 2024.

En décembre 2023, Alstom et la Fondation ONCE

renouvellent leur collaboration pour continuer à construire une

mobilité plus accessible et en renforçant leurs engagements en

faveur de l'inclusion sociale des personnes handicapées. La

Fondation ONCE est devenue un conseil stratégique mondial en termes

d'inclusivité et un partenaire stratégique en matière de recherche,

de développement et d'innovation.

***

Progrès dans la mise en œuvre du plan

d’action d’Alstom pour sécuriser ses objectifs

financiers

Au cours de ce troisième trimestre, l’entreprise

s’est mobilisée autour du plan opérationnel, commercial et

d'amélioration des coûts :

- La qualité des prises de commandes

au T3 2023/24 permet de continuer à accroître la marge brute du

carnet de commandes (augmentation de 0,5 % par an au cours des

trois prochaines années) ;

- Après 9 mois, Alstom a produit 3

415 voitures (contre 2 998 en 2022/23), poursuivant ainsi

l’accélération de la mise en production ;

- Des actions fortes ont été lancées

pour inverser la tendance négative sur le délai de rotation des

stocks ;

- Un plan de réduction des frais

généraux a été annoncé aux représentants des employés et devrait

être finalisé (dimensionnement, coût, modalités et calendrier) et

lancé d'ici la fin de l'année, avec l'objectif de réduire les frais

généraux d’environ 1 point de pourcentage du chiffre d’affaires

d'ici mars 2026.

Renforcer la structure du bilan de

l’entreprise afin de maintenir sa notation « Investment Grade

»

Le Conseil d’Administration d’Alstom s’engage à

maintenir une notation solide et durable dans la catégorie «

Investissement ». Il a décidé de renforcer la structure bilancielle

du Groupe et vise une réduction de sa position de dette nette d’un

montant de 2 milliards d’euros d’ici mars 2025.

Les actionnaires de référence existants

soutiennent ce plan et travaillent en étroite collaboration avec la

direction afin de l’exécuter dans les meilleurs délais.

- Les processus de cession d’actifs

progressent, ce qui permet de confirmer la fourchette annoncée de

produits de cessions de 0,5 à 1 milliard d’euros ;

- La préparation des émissions de

titres de quasi-capital et assimilés est également en cours, les

conseillers étant mandatés et la sélection et la structuration des

actifs sous-jacents est bien avancée ;

- La faisabilité et le

dimensionnement d’une augmentation de capital (avec droits de

préemption pour les actionnaires) sont étudiés en parallèle.

Ne sont pas prises en compte dans les 2

milliards d’euros du plan de désendettement la sortie de TMH

Limited, qui a été clôturée début janvier 2024 pour un montant de

75 millions d’euros, contribuant à la réduction des risques du

portefeuille de la société, et qui était comptabilisée en tant

qu’actif destiné à la vente au 30 septembre 2023. La vente de TMH

Limited se traduira par une perte non décaissée d’environ (127)

millions d’euros, en raison du passage en pertes de l’ajustement de

conversion de change de (202) millions d’euros comptabilisé

directement dans les capitaux propres depuis l’acquisition.

Alstom précisera la ventilation du plan de

désendettement de 2 milliards d’euros au plus tard lors de la

publication de ses résultats annuels en mai 2024.

***

Perspectives pour l’exercice fiscal 2023/24

Le Groupe a fondé ses perspectives pour

l’exercice fiscal 2023/24 sur un scénario central d’inflation

reflétant un consensus d’institutions publiques. Le Groupe prend

également pour hypothèse son aptitude à faire face aux

perturbations liées à la chaîne d'approvisionnement et aux défis

macroéconomiques et géopolitiques, comme il a été fait durant ces

neuf premiers mois de l’exercice fiscal 2023/24.

- Ratio « commandes sur chiffre

d’affaires » au-dessus de 1 ;

- Croissance organique du chiffre

d’affaires au-delà de 5 % ;

- Marge d’exploitation ajustée prévue

à environ 6 % ;

- Cash-flow libre dans une fourchette

de (500) à (750) millions d’euros.

Comme annoncé précédemment, le Conseil

d’Administration proposera lors de l’Assemblée Générale des

actionnaires qu’aucun dividende ne soit versé au titre de

l’exercice fiscal 2023/24.

***

Trajectoire et objectifs financiers à moyen terme à

atteindre en 2025/26

- Chiffre d’affaires : entre 2020/21

(chiffre d'affaires proforma de 14 milliards d'euros) et

2025/26, Alstom vise un taux de croissance annuel moyen du chiffre

d’affaires supérieur à 5 %, soutenu par une forte dynamique de

marché et un carnet de commandes inégalé de 90,3 milliards

d'euros au 31 décembre 2023, garantissant environ 38 à

40 milliards d'euros de chiffre d'affaires sur les trois

prochaines années. L’activité de Matériel Roulant devrait croître

au-dessus du marché, les activités de Services et de Signalisation

à un taux à un chiffre dans la fourchette haute ;

- Rentabilité : la marge

opérationnelle ajustée devrait atteindre entre 8 % et

10 % à partir de 2025/26, bénéficiant des initiatives

d'excellence opérationnelle, de solides marges sur les nouvelles

commandes comprenant une meilleure indexation, de la complète

exécution des projets difficiles en carnet tandis que les synergies

devraient générer 400 millions d’euros en 2024/25 et 475 à

500 millions d’euros annuels à partir de 2025/26 ;

- Cash-Flow libre : à partir de

2025/26, la conversion du résultat net ajusté en cash-flow libre

devrait être supérieure à 80 %1 portée par la stabilité à

moyen terme du besoin en fonds de roulement commercial, la

stabilisation des investissements (CAPEX) à environ 2 % du

chiffre d'affaires et les initiatives cash focus tout en

bénéficiant de la hausse du volume et des synergies.

***

Conférence téléphonique

Alstom a le plaisir de vous inviter à une

conférence téléphonique pour présenter ses résultats du troisième

trimestre de l'année fiscale 2023/24 le mercredi 24 janvier 2024 à

08h30 (CET), animée par Bernard Delpit, Directeur Financier.

Une retransmission en direct de la conférence

téléphonique sera également disponible sur le site Internet

d’Alstom : Résultats d’Alstom pour le troisième trimestre

2023/24.

Pour participer à la session de

questions-réponses par téléphone (audio uniquement), veuillez

utiliser les numéros d'appel ci-dessous.

-

UK +44 (0) 33 0551 0200

-

USA +1 786 697 3501

- France +33 (0) 1

7037 7166

Indiquez ALSTOM à l'opérateur

pour être transféré à la conférence.

***

Alstom™, VLocity™, Urbalis™ et X'trapolis™ sont

des marques protégées du groupe Alstom.NExTEO™ est une marque

protégée du groupe SNCF.

1 Sujet à une volatilité court terme

|

|

À propos d’Alstom |

|

|

|

Alstom contribue par ses engagements à un futur décarboné, en

développant et favorisant des solutions de mobilité durables et

innovantes appréciées des passagers. Qu’il s’agisse de trains à

grande vitesse, de métros, de monorails, de trams, de systèmes

intégrés, de services sur mesure, d’infrastructures, de solutions

de signalisation ou de mobilité numérique, Alstom offre à ses

divers clients le portefeuille le plus large du secteur. Présent

dans 63 pays et fort de plus de 80 000 employés de 175

nationalités, le Groupe concentre son expertise en matière de

conception, d’innovation et de gestion de projet là où les

solutions de mobilité sont les plus nécessaires. Coté en France,

Alstom a réalisé un chiffre d'affaires de 16,5 milliards d’euros au

cours de l'exercice clos le 31 mars 2023. Connectez-vous sur

www.alstom.com pour plus d'informations. |

|

|

|

| |

Contacts |

Presse :Coralie COLLET - Tel. : +33 (0) 7 63 63 09

62 coralie.collet@alstomgroup.com Samuel MILLER –

Tel. : +33 (0) 6 65 47 40 14 samuel.miller@alstomgroup.com

Thomas ANTOINE - Tel. : +33 (0) 6 11 47 28

60thomas.antoine@alstomgroup.com Relations Investisseurs

:Martin VAUJOUR – Tel. : +33 (0) 6 88 40 17

57martin.vaujour@alstomgroup.com Estelle MATURELL ANDINO –

Tel. : +33 (0)6 71 37 47 56 estelle.maturell@alstomgroup.com

|

|

Le présent communiqué de presse contient des

informations et déclarations de nature prospective basées sur les

objectifs et prévisions à ce jour de la direction d’Alstom. Ces

informations et déclarations de nature prospective s’appliquent au

périmètre actuel du Groupe et sont inévitablement soumises à un

certain nombre de facteurs de risque et d’incertitude importants

(tels que ceux décrits dans les documents déposés par Alstom auprès

de l’Autorité des marchés financiers) qui font que les résultats

finalement obtenus pourront différer de ces objectifs ou

prévisions. Ces informations de nature prospective n'ont de valeur

qu'au jour de leur formulation et Alstom n'assume aucune obligation

de mise à jour ou de révision de celles-ci, que ce soit en raison

de nouvelles informations qui seraient à sa disposition, de

nouveaux événements ou pour toute autre raison.

Le présent communiqué de presse ne constitue ni

ne fait partie d'un prospectus ou d'une quelconque offre ou

sollicitation pour la vente ou l’émission, ou d’une quelconque

offre ou sollicitation à acheter ou souscrire, ou d’une quelconque

sollicitation d'une offre d’achat ou souscription d’actions ou de

tous autres titres de la société en France, au Royaume-Uni, aux

États-Unis ou dans un quelconque autre pays. Toute offre de titres

de la société ne peut être faite en France que conformément à un

prospectus ayant reçu le visa de l’AMF ou, hors de France,

conformément à une note d'information préparée à cette fin. Aucune

offre publique n’est envisagée dans une juridiction autre que la

France. Les informations ne constituent aucune forme d’engagement

de la part de la société ou d'une quelconque autre personne. Ni les

informations ni aucune autre information écrite ou verbale mise à

la disposition d'un quelconque destinataire ou de ses conseils ne

constitueront la base d'un contrat ou d’un engagement de quelque

nature que ce soit. Plus particulièrement, en fournissant les

informations, la société, les banques, leurs affiliés, actionnaires

et leurs administrateurs, dirigeants, conseils, employés ou

représentants respectifs, ne s’engagent aucunement à donner au

destinataire accès à de quelconques informations

additionnelles.

Annexe 1A – RÉPARTITION PAR

GÉOGRAPHIE

|

Données publiées |

9 mois |

% |

9 mois |

% |

|

(En million d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Europe |

9 395 |

62 % |

8 224 |

59 % |

|

Amériques |

1 510 |

10 % |

1 767 |

13 % |

|

Asie / Pacifique |

2 104 |

14 % |

2 977 |

21 % |

|

Moyen-Orient / Afrique |

2 215 |

14 % |

929 |

7 % |

|

Commandes reçues par destination |

15 224 |

100 % |

13 898 |

100 % |

|

Données publiées |

9 mois |

% |

9 mois |

% |

|

(En million d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Europe |

7 343 |

60 % |

7 391 |

58 % |

|

Amériques |

2 074 |

17 % |

2 516 |

20 % |

|

Asie / Pacifique |

1 797 |

15 % |

1 782 |

14 % |

|

Moyen-Orient / Afrique |

1 057 |

8 % |

1 086 |

8 % |

|

Chiffre d’affaires par destination |

12 271 |

100 % |

12 775 |

100 % |

Annexe 1B – RÉPARTITION PAR PRODUIT

| Données

publiées |

9 mois |

% |

9 mois |

% |

|

(En millions d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Matériels Roulants |

7 648 |

50 % |

4 666 |

34 % |

| Services |

5 047 |

33 % |

4 943 |

36 % |

| Systèmes |

852 |

6 % |

2 419 |

17 % |

|

Signalisation |

1 677 |

11 % |

1 870 |

13 % |

|

Commandes reçues par produit |

15 224 |

100 % |

13 898 |

100 % |

|

Données publiées |

9 mois |

% |

9 mois |

% |

|

(En millions d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Matériels Roulants |

6 667 |

54 % |

6 765 |

53 % |

|

Services |

2 775 |

23 % |

2 981 |

23 % |

|

Systèmes |

1 062 |

9 % |

1 118 |

9 % |

|

Signalisation |

1 767 |

14 % |

1 911 |

15 % |

|

Chiffre d’affaires par

produit |

12 271 |

100 % |

12 775 |

100 % |

ANNEXE 2 - DÉFINITIONS D’INDICATEURS

FINANCIERS NON CODIFIÉS PAR DES

ORGANISMES DE NORMALISATION COMPTABLE Cette section

présente les indicateurs financiers utilisés par le Groupe qui ne

sont pas codifiés par des organismes de normalisation comptable.

Commandes reçuesUne nouvelle

commande n’est enregistrée en commandes reçues que lorsque le

contrat crée des droits exécutoires entre le Groupe et son

client.Quand cette condition est remplie, la commande est

enregistrée à son montant contractuel.Si le contrat est libellé

dans une devise autre que la devise fonctionnelle de l’entreprise

consolidée, le Groupe utilise des contrats à terme pour éliminer le

risque de change. Les commandes sont alors reconnues en utilisant

le taux de change comptant à la date de mise en place de la

couverture.

Le ratio « Commandes sur chiffre

d’affaires » Le ratio « Commandes sur chiffre

d’affaires » est le ratio des commandes reçues sur le montant total

des ventes réalisées sur une période spécifique.

Marge brute en % sur le Carnet de

commandesLa marge brute en % sur le Carnet de commandes

est un indicateur clé de performance permettant de refléter le

niveau de performance future des contrats en carnet. Elle

correspond à la différence entre le chiffre d’affaires restant à

réaliser et les coûts des ventes non encourues à date pour les

contrats en carnet. Ce pourcentage, qui représente une moyenne du

portefeuille des contrats en carnet, est pertinent pour projeter la

profitabilité à moyen et long terme.

Marge brute ajustée avant APALa

marge brute ajustée avant APA est un indicateur clé de performance

pour refléter la performance opérationnelle récurrente. Elle

correspond aux ventes diminuées des coûts des ventes, en excluant

l’impact de l’amortissement d’actifs exclusivement valorisés lors

de l’estimation de l’affectation du prix d’acquisition (« APA »)

dans le contexte de regroupements d’activités ainsi que l’impact

des évènements non récurrents dont les impacts sont significatifs

et n’ayant pas vocation à se reproduire dans le futur.

Résultat d’exploitation (EBIT) avant

APAÀ la suite de l’acquisition de Bombardier Transport, et

prenant effet à partir des états financiers consolidés

intermédiaires résumés de l’exercice fiscal 2021/22, Alstom a

décidé d’introduire la notion de « résultat d’exploitation avant

APA ». Celle-ci vise à retraiter son résultat d’exploitation en

excluant de ce dernier l’impact de l’amortissement d’actifs

exclusivement valorisés lors de l’estimation de l’affectation du

prix d’acquisition (« APA ») dans le contexte de regroupements

d’activités. Cet indicateur est par ailleurs conforme aux pratiques

du marché.

Résultat d’exploitation

ajustéLe résultat d’exploitation ajusté (aEBIT) est

l’indicateur de performance clé pour refléter la performance

opérationnelle récurrente. Cet indicateur est aussi utilisé par le

marché et les concurrents directs du Groupe.À partir de septembre

2019, Alstom a opté pour l’inclusion de la quote-part des résultats

nets des sociétés mises en équivalence dans l’aEBIT lorsque

celles-ci sont considérées comme faisant partie des activités

opérationnelles du Groupe (car il existe des flux opérationnels

significatifs et/ou la réalisation de projets communs avec ces

entités). Ceci comprend principalement des coentreprises chinoises,

à savoir la coentreprise CASCO pour Alstom ainsi que, à la suite de

l’intégration de Bombardier Transport, Alstom Sifang (Qingdao)

Transportation Ltd. (anciennement Bombardier Sifang), Bombardier

NUG Propulsion System Co. Ltd et Changchun Changke Alstom Railway

Vehicles Company Ltd (anciennement Changchun Bombardier).

L’aEBIT correspond au résultat d’exploitation

ajusté des éléments suivants :

- Coûts nets de restructuration et de

rationalisation ;

- Dépréciation des actifs incorporels

et corporels ;

- Plus ou moins-values ou

réévaluations sur cessions de titres ou changement de contrôle

;

- Tout élément non récurrent comme

des coûts encourus ou des dépréciations d’actifs évalués dans le

cadre de regroupements d’entreprise, ainsi que des charges liées à

des procédures judiciaires n’entrant pas dans le cadre normal des

affaires ;

- La quote-part des résultats nets

des sociétés opérationnelles mises en équivalence.

Un événement non récurrent est un événement

exceptionnel, dont les impacts sont significatifs et n’ayant pas

vocation à se reproduire dans le futur.La marge d’exploitation

ajustée correspond au résultat d’exploitation exprimé en

pourcentage du chiffre d’affaires.

EBITDA avant APA + dividendes des

JVEBITDA + dividendes des JV est la somme de l’EBIT avant

PPA, avant dépréciations et amortissements, et des dividendes reçus

des Joint-Ventures sur la période considérée.

Résultat net ajustéÀ la suite

de l’acquisition de Bombardier Transport, Alstom a décidé

d’introduire la notion de « résultat net ajusté ». Celle-ci vise à

réévaluer son résultat net des activités poursuivies (part du

Groupe) en excluant de ce dernier l’impact de l’amortissement

d’actifs exclusivement valorisés lors de l’estimation de

l’affectation du prix d’acquisition (« APA ») dans le contexte de

regroupements d’activités, net de la charge d’impôt correspondante.

Cet indicateur est par ailleurs conforme aux pratiques du

marché.

Cash-flow libre Le cash-flow

libre se définit comme la variation nette de la trésorerie liée à

l’exploitation, moins les dépenses d’investissement incluant les

coûts de développement capitalisés, nettes des cessions

d’immobilisations corporelles et incorporelles. Le cash-flow libre

n’inclut pas le produit des cessions d’activité.L’indicateur

financier le plus directement comparable en normes IFRS au

cash-flow libre est la variation nette de trésorerie liée à

l’exploitation.

Fonds provenant des activités

opérationnellesLes fonds provenant des activités

opérationnelles dans le tableau de passage de l’EBIT au Cash-flow

libre correspondent au Cash-flow libre généré par les activités

opérationnelles, avant les variations du besoin en fonds de

roulement.

Variation du besoin en fonds de

roulement commercial et contractuelLa variation du besoin

en fonds de roulement contractuel est la somme des éléments

suivants :

-

Actifs et Passifs sur contrat, incluant les avances et acomptes

client

-

Provisions courantes, incluant les risques sur contrats et

garanties

La variation du besoin en fonds de roulement commercial

correspond aux activités non strictement contractuelles, donc non

incluses dans la variation du besoin en fonds de roulement lié aux

projets. Elle inclut les éléments suivants :

-

Inventaire

-

Clients et comptes rattachés

-

Fournisseurs et comptes rattachés

-

Autres éléments du besoin en fonds de roulement, définis comme la

somme des Autres actifs/passifs courants et des Provisions non

courantes

Trésorerie (dette) netteLa

trésorerie nette est définie comme la somme de la trésorerie et des

équivalents de trésorerie, des autres actifs financiers courants et

des actifs financiers non courants directement associés aux passifs

comptabilisés en dette financière, diminuée de la dette financière

courante et non courante.

Taux de distribution Le taux de

distribution est calculé en divisant le montant du dividende global

par le « Résultat net ajusté des activités poursuivies attribuable

aux propriétaires de la société mère » tel que présenté dans le

compte de résultat consolidé.

Données organiquesLes chiffres

présentés dans ce communiqué de presse incluent des indicateurs de

performance présentés sur une base réelle et sur une base

organique. Les chiffres sont présentés sur une base organique afin

d’éliminer l’incidence des modifications de périmètre et de la

conversion en euros des comptes libellés en devises étrangères. Le

Groupe utilise les chiffres présentés sur une base organique à la

fois à des fins d’analyses internes et pour sa communication

externe car il estime qu’ils permettent d’analyser et d’expliquer

les variations d’une période à une autre. Cependant, ces chiffres

présentés sur une base organique ne sont pas des indicateurs de

performance selon les principes comptables IFRS.

| |

Q3 2022/23 |

|

Q3 2023/24 |

|

|

|

|

|

(En millions d'euros) |

Données publiées |

Effet périmètre et change |

Données organiques |

|

Données publiées |

|

|

% Var Publiée |

% Var Org. |

|

Commandes reçues |

5 152 |

(28) |

5 124 |

|

5 451 |

|

|

+5,8 % |

+6,4 % |

|

Chiffre d'affaires |

4 223 |

(83) |

4 140 |

|

4 332 |

|

|

+2,6 % |

+4,6 % |

| |

9 mois2022/23 |

|

9 mois2023/24 |

|

|

|

|

|

(En millions d'euros) |

Données publiées |

Effet périmètre et change |

Données organiques |

|

Données publiées |

|

|

% Var Publiée |

% Var Org. |

|

Commandes reçues |

15 224 |

(275) |

14 949 |

|

13 898 |

|

|

(8,7) % |

(7,0) % |

|

Chiffre d'affaires |

12 271 |

(370) |

11 901 |

|

12 775 |

|

|

+4,1 % |

+7,3 % |

- Alstom - CP T3 2023-24 FR - Final

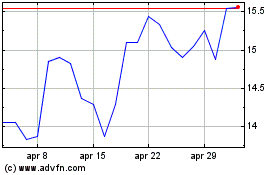

Grafico Azioni Alstom (EU:ALO)

Storico

Da Ott 2024 a Nov 2024

Grafico Azioni Alstom (EU:ALO)

Storico

Da Nov 2023 a Nov 2024