Unicredit: dato mandato per bond a 7 anni a tasso fisso

16 Gennaio 2024 - 10:01AM

MF Dow Jones (Italiano)

(Il Sole 24 Ore Radiocor Plus) - Milano, 16 gen - Unicredit ha

dato mandato a Unicredit Bank come Sole Global Coordinator e a BofA

Securities, Crédit Agricole Cib, Hsbc, Ing, Imi-Intesa Sanpaolo, Jp

Morgan e UniCredit Bank come Joint Bookrunner per il collocamento

di un bond in euro Benchmark 7NC6 Senior Non Preferred a 7 anni a

tasso fisso, guidance iniziale di prezzo con spread nell'area di

210 punti base sopra il midswap. Il lancio è previsto a breve, a

seconda delle condizioni di mercato nell'ambito del programma Emyn

dell'emittente e si prevede ottenga un rating Baa3 da Moody's, BBB-

da S&P e BBB- da Fitch. L'obbligazione ha scadenza 23 gennaio

2031, richiamabile il 23 gennaio 2030.

Chi-

(RADIOCOR) 16-01-24 09:46:34 (0213) 5 NNNN

(END) Dow Jones Newswires

January 16, 2024 03:46 ET (08:46 GMT)

Copyright (c) 2024 Dow Jones-Radiocor

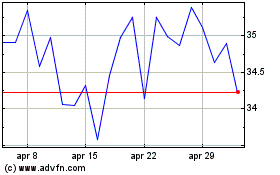

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Ott 2024 a Nov 2024

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Nov 2023 a Nov 2024