Anima Holding Spa (ANIM)

-

Modificato il 03/9/2024 08:58

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

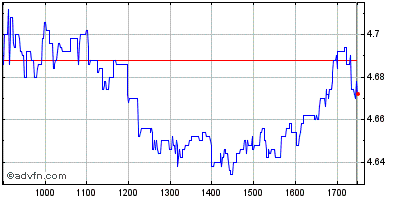

| Grafico Intraday: Anima Holding SPA | Grafico Storico: Anima Holding SPA |  |  |

SOLUZIONI D'INVESTIMENTO

https://www.animasgr.it/IT/investitore-privato/Pagine/default.aspx

|

|

Lista Commenti

18 Commenti

|

1 di 18

-

03/9/2024 08:58

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

Anima Holding, acquistate 609.105 azioni proprie tra il 26 e il 30 agosto 2024

Nell’ambito dell’autorizzazione all’acquisto di azioni proprie deliberata dall’assemblea del 28 marzo 2024, tra il 26 e il 30 agosto 2024, Anima Holding ha acquistato 609.105 azioni proprie al prezzo medio ponderato di 4,9701 euro per azione, per un controvalore complessivo di 3,03 milioni di euro circa.

Al 30 agosto, Anima Holding deteneva 8.532.335 azioni proprie, pari al 2,672% del capitale.

|

2 di 18

-

03/9/2024 09:03

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

ANIMA HOLDING giornaliero

|

3 di 18

-

06/9/2024 09:12

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

Anima Holding, la raccolta netta ad agosto 2024

Anima Holding ha comunicato che la raccolta netta nel mese di agosto 2024 (escluse le deleghe assicurative di ramo I) è stata positiva per 20 milioni di euro. Nei primi otto mesi del 2024, la raccolta netta di Anima Holding è stata positiva per 718 milioni di euro.

Il totale delle masse gestite a fine agosto 2024 era pari a 201,6 miliardi di euro, in aumento del 7,1% rispetto al dato dello stesso mese dello scorso anno quando era pari a 188,2 miliardi di euro.

|

4 di 18

-

06/9/2024 09:13

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

ANIMA giornaliero

|

5 di 18

-

07/9/2024 10:29

0

0

mauri1972

N° messaggi: 741 -

Iscritto da: 03/2/2015

Italian compromise? Da Anima a Unicredit, ecco chi potrà sfruttare i nuovi vantaggi patrimoniali per i conglomerati finanziari

I francesi di Bnp Paribas sono stati i primi mettere a frutto le norme che fanno sconti sui requisiti, risparmiando 3 miliardi di capitale per acquisire l’asset management di Axa con il danish compromise rafforzato. Ecco chi potrebbe fare da apripista in Italia

Quale sarà la prima operazione che sarà siglata in Italia sulla spinta delle nuove regole bancarie europee? Riguarderà Anima, Unicredit o forse Intesa Sanpaolo. Intanto i francesi, manco a dirlo, sono stati i primi in Europa a sfruttare il nuovo quadro di Basilea 4 che alleggerisce ulteriormente i requisiti di capitale sui conglomerati finanziari (il cosiddetto Danish Compromise), siglando un’operazione tutta interna al paese transalpino.

Chi si è mosso per primo

Bnp Paribas ha annunciato prontamente l’acquisto di Axa Investment Management tramite la controllata assicurativa Cardif in un’operazione che vale 850 miliardi di asset under management. Il vantaggio, come sottolineato da un recente report di Mediobanca, è che grazie al nuovo quadro regolamentare europeo che rafforza ancora il Danish Compromise già esistente per i conglomerati finanziari (definito dagli analisti della banca d’affari un «Danish Compromise al quadrato») l’operazione avvenuta tramite Cardif ha comportato un assorbimento di capitale per il gruppo di soli 25 punti base invece dei 65 che sarebbero stati applicati con le norme precedenti o nel caso in cui l’acquisizione fosse avvenuta direttamente tramite Bnp: in soldoni, un risparmio da 5 a 2 miliardi sulla diluizione patrimoniale, che lascia intendere il forte impatto che le nuove regole potranno avere sulle prossime aggregazioni bancarie-assicurative e di asset management in Europa e ovviamente in Italia.

La riscoperta della bancassurance

Le norme, cui si sono aggiunti chiarimenti Eba, prevedono appunto che i vantaggi sui requisiti di capitale si potranno avere nel caso in cui l’acquisizione dell’asset management avvenga attraverso una assicurazione controllata a sua volta da una banca. Una novità che potrebbe spingere i gruppi bancari a riacquistare assicurazioni, hanno osservato quindi da Mediobanca, ma anche a potenziare quelle che già hanno per poi crescere nell’asset management. «Tale processo è già in corso in Italia ed è anche determinato dalla constatazione che, dopo due anni favolosi per le banche grazie alla crescita del margine d’interesse, ora gli istituti per tenere alti conto economico e utile saranno spinti a internalizzare la catena del valore del loro business riportando nel gruppo compagnie di assicurazione e asset manager che erano magari stati ceduti negli anni passati», spiega Paolo Gualtieri, professore ordinario di Economia degli Intermediari Finanziari all’Università Cattolica di Milano. «Le nuove norme sono utili a evitare eccessivi penalizzazioni di capitale che in passato hanno colpito gli aggregati finanziari; non si tratta di una maniera per eludere rafforzamenti patrimoniali», puntualizza Gualtieri, «ma di norme che rendono le regole più eque». Anche perché le autorità di vigilanza nel caso in cui rilevino un accrescimento dei rischi «potranno sempre chiedere requisiti aggiuntivi rispetto a quelli minimi, come previsto dall’esercizio annuale dello Srep», spiega.

I sette conglomerati italiani

In altri termini, se negli anni passati essere un aggregato economico in Europa e in Italia era considerata una iattura dal punto di vista dei requisiti patrimoniale (basti pensare alle penalizzazioni subite dalla Mediolanum fondata da Ennio Doris che, con una scelta rivelatasi vincente, volle tenere insieme fin da subito banca e assicurazione) ora le penalizzazioni sembrano essere state definitivamente eliminate. Non tutti i gruppi considerati dall’Esma conglomerati finanziari sono però in grado di poter beneficiare del Compromesso Danese rafforzato, osservano ancora da Mediobanca. I gruppi italiani considerati conglomerati sono in tutto sette (ovvero Credito Emiliano, Intesa Sanpaolo, Mps, Unicredit, Banco Bpm, Mediolanum e Generali), ma per poter adottare il Danish Compromise serve che ci sia una compagnia assicurativa consolidata integralmente nel gruppo; così, in base alla classifica 2023, restano fuori dai benefici sia Monte dei Paschi di Siena sia Unicredit.

Occhi puntati su Anima, Unicredit e ...

In entrambi i casi però, come noto, i cantieri per aumentare la presa sulle assicurazioni sono aperti. Nel caso della banca di Siena in ballo c’è il riacquisto delle storiche joint venture bancassicurative che ha proprio con Axa, anche in vista della cessione della terza tranche di azioni che dovrà essere collocata da Tesoro. Anche la Unicredit di Andrea Orcel ha avviato le discussioni con Cnp e con i tedeschi di Allianz per internalizzare il business assicurativo. La quota del partner francese nella joint venture potrebbe essere riacquistata e la volontà è far tornare a crescere l’asset managemet che la banca sotto la gestione di Jean Pierre Mustier aveva ceduto ad Amundi, mentre ora è stata avviata un’alleanza con Azimut. «Un passaggio chiave per accelerare le aggregazioni europee sarà però l’unificazione piena del mercato dei capitali e l’unione bancaria, con una sola garanzia dei depositi», aggiunge Gualtieri. Ma Mediobanca nel suo report ipotizza già altre possibile operazioni da parte di banche italiane: come un’integrazione di Dws da parte di Intesa Sanpaolo o di Anima da parte di Banco Bpm. Nel caso di Intesa il Cet1 scenderebbe di appena un punto percentuale e la banca guidata da Carlo Messina raggiungerebbe 1.500 miliardi di asset under management e un roi del 36%. Mentre Banco Bpm, che è già azionista di Anima, avrebbe un roi del 34%, anche in questo caso con il Cet1 eroso di un solo punto. Numeri evidentemente interessanti

|

6 di 18

-

07/11/2024 09:53

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

Anima Holding, BancoBPM Vita lancia un'opa a 6,2 euro

BancoBPM ha comunicato BancoBPM Vita promuoverà un’offerta pubblica di acquisto volontaria sulla totalità delle azioni ordinarie di Anima Holding, dedotte le azioni detenute dall'istituto e incluse le azioni proprie, nonché le azioni che verranno eventualmente emesse (entro la fine del periodo di adesione all’offerta) nell’ambito dei piani di compensi in essere basati su strumenti finanziari.

BancoBPM Vita offrirà 6,2 euro per ogni azione di Anima Holding portata in adesione. Il prezzo incorpora un premio del 7,8% rispetto al prezzo di chiusura della compagnia quotata al MidCap nella seduta del 6 novembre 2024 (5,75 euro).

L’offerta è preordinata principalmente a rafforzare il modello di business di BancoBPM Vita, che sarà trasformata in una fabbrica prodotto integrata Assicurazione Vita e Risparmio Gestito. L’operazione si inserisce nel più ampio contesto del piano strategico di BancoBPM, che fa leva su un modello di crescita dei ricavi fortemente incentrato sulle fabbriche prodotto. Dal suo completamento deriverà un significativo miglioramento della performance reddituale – con un aumento dell’utile per azione di circa il 10% e un incremento del RoTE al 2026 dal 13,5%, obiettivo di piano, a oltre il 17% – mentre rimarrà limitato l’assorbimento patrimoniale, quantificabile in una riduzione del CET1 Ratio pari a circa 30 punti base.

L’offerta è condizionata, tra l’altro, al raggiungimento di una quota complessiva nel capitale di Anima Holding pari ad almeno il 66,67%.

L’offerta è finalizzata a ottenere il delisting di Anima Holding dal Piazza Affari.

|

MODERATO

regisII

(Utente disabilitato)

N° messaggi: 1225 -

Iscritto da: 13/3/2024

|

8 di 18

-

14/11/2024 09:50

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

Banca MPS, Anima Holding rileva il 3% del capitale

Anima Holding ha comunicato di aver acquistato azioni ordinarie del Monte dei Paschi di Siena per un ammontare pari al 3% del capitale della banca, nell’ambito della procedura accelerata di ordini riservata ad investitori qualificati e investitori istituzionali esteri.

Il corrispettivo complessivo per l’acquisto delle azioni è pari a circa 219 milioni di euro. Il regolamento dell’operazione avverrà il prossimo 18 novembre 2024.

Per effetto dell’acquisto delle ulteriori azioni del Monte dei Paschi di Siena, la partecipazione complessivamente detenuta da Anima Holding (che già deteneva l’1% circa del capitale) raggiungerà il 4% circa del capitale dell'istituto senese.

|

MODERATO

regisII

(Utente disabilitato)

N° messaggi: 1225 -

Iscritto da: 13/3/2024

|

MODERATO

regisII

(Utente disabilitato)

N° messaggi: 1225 -

Iscritto da: 13/3/2024

|

11 di 18

-

28/11/2024 09:21

0

0

GIOLA

N° messaggi: 35209 -

Iscritto da: 03/9/2014

OPA Anima Holding, depositato documento di offerta

BancoBPM Vita ha comunicaro di aver depositato presso la Consob il documento di offerta relativo all’offerta pubblica di acquisto volontaria totalitaria avente ad oggetto le azioni ordinarie di Anima Holding.

Inoltre, l’offerente ha provveduto a presentare alle Autorità competenti le istanze per l’ottenimento delle autorizzazioni richieste dalla normativa di settore in relazione all’offerta e le notifiche/comunicazioni in materia antitrust e golden power.

Il documento di offerta sarà pubblicato al termine dell’istruttoria svolta dalla Consob.

|

12 di 18

-

30/11/2024 10:00

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Unicredit, Orcel non chiude al rilancio: aspetta i conti Bpm e l’Opa su Anima

È almeno da un paio di mesi, da quando è partita l’operazione che porta Unicredit potenzialmente vicino al 20% di Commerzbank, che dal governo si guarda alla seconda banca nel Paese con sentimenti contrastanti. È probabile che a Roma a qualcuno piaccia l’idea che un istituto di Milano, con un management in stragrande maggioranza italiano, possa controllare un sesto del credito al tessuto delle medie imprese tedesche: il peso dell’Italia in Europa ne sarebbe oggettivamente consolidato. E’ certo però che nel ministero dell’Economia si siano condensate altre preoccupazioni, poco importa se fondate o no: qualcuno teme che Unicredit, con la sua struttura di capitale aperta e imperniata sui grandi investitori internazionali, assuma con il tempo un’identità più tedesca che italiana. Che magari sposti la sua sede principale a Monaco di Baviera per intercettare il rating più alto della Germania e abbattere i suoi costi di finanziamento. Che diventi, in sostanza, una banca globale. L’offerta pubblica di scambio annunciata lunedì su Banco Bpm è un segnale in senso opposto. Unicredit non rinuncia al suo profilo italiano e vuole allargare la sua impronta sul mercato nazionale: dal credito, alla gestione del risparmio, fino ai servizi per un tessuto industriale nel pieno di un ricambio generazionale.

Il golden power

I sentimenti diversi diffusi a Roma già prima di lunedì scorso – Palazzo Chigi interessato a un’operazione in Germania, il ministero dell’Economia percorso dai dubbi – sono riemersi con l’annuncio dell’offerta pubblica di scambio su Banco Bpm. Giancarlo Giorgetti, il ministro dell’Economia, ha evocato i poteri speciali del «golden power» e, secondo il «Ft», studierebbe persino di sospendere la «passivity rule» (ipotesi però smentita). Non è la prima incomprensione fra lui e la banca guidata da Andrea Orcel: già nelle ultime settimane del 2022 Unicredit avrebbe manifestato interesse per partecipare a una sistemazione di Mps – si osserva sia da Milano che da Roma – ma il governo avrebbe lasciato cadere.

La partita Mps

Ora però la questione diventa concreta. Andasse avanti l’operazione su Banco Bpm, Unicredit sarebbe disponibile a cooperare per garantire una sistemazione del gruppo toscano in cui la banca di Piazza Meda a Milano ha il 10%. Ma perché quell’offerta vada avanti, restano alcuni aspetti da verificare. Quando Unicredit ha presentato la sua offerta non vincolante di scambio lunedì, valutava il titolo Banco Bpm 6,65 euro: il 14,8% sopra la sua quotazione del primo ottobre. La corsa del titolo si deve, oltre che all’ottima gestione dell’amministratore delegato Giuseppe Castagna, a una serie di fattori: le aspettative per l’offerta pubblica di acquisto su Anima, quelle per una progressione della redditività, oltre che all’operazione su Mps. Per capire se Orcel deciderà di rafforzare la sua offerta bisogna dunque arrivare a marzo quando sarà chiaro se la redditività di Banco Bpm continuerà a crescere malgrado i tassi e la qualità del credito in calo in Italia; e se l’Opa su Anima sarà andata a segno.

L’accordo di distribuzione con Crédit Agricole

Certo con il controllo di Anima, Unicredit avrebbe una leva per rinegoziare con Crédit Agricole, quando nel 2027 scadrà l’accordo di distribuzione con Amundi per la gestione del risparmio. Crédit Agricole del resto potrebbe interessarsi a una parte degli sportelli che Unicredit dovesse cedere aggregando Banco Bpm. Sembra invece molto improbabile che si vada verso seimila licenziamenti. Alcune economie si potrebbero realizzare sulle consulenze. Quanto al resto, Unicredit in questi anni ha preso la strada degli scivoli volontari verso la pensione: non seimila e sulla base del nuovo gruppo che prenderebbe forma, non del solo Banco Bpm.

|

13 di 18

-

01/12/2024 20:08

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Tutto su Anima, contesa fra Unicredit e Banco Bpm (1)

Perché la società di risparmio gestito Anima è nelle mire di UniCredit che ha lanciato un’Ops su Banco Bpm. Fatti, numeri e approfondimenti

E se la vera meta di Andrea Orcel non fosse Banco Bpm? Tra gli osservatori dell’ultima mossa del risiko bancario italiano comincia a serpeggiare l’idea che in realtà Unicredit punti – tramite Piazza Meda, principale azionista – ad arrivare ad Anima, gruppo attivo nella gestione del risparmio che ha in pancia 192 miliardi. Il 6 novembre scorso, ricordiamo, Banco Bpm aveva lanciato un’Opa da 1,6 miliardi per arrivare al controllo totale della holding, di cui attualmente detiene il 22,5%.

Intanto, come riporta oggi MF, mentre gli investitori – dopo l’annuncio dell’Ops – vendevano il titolo Unicredit per il timore di un futuro rilancio, Orcel ha comprato azioni del gruppo. Secondo le comunicazioni di internal dealing, mercoledì 27 novembre il banchiere romano ha messo in portafoglio 385 titoli Unicredit al prezzo unitario di 35,815 euro per un controvalore totale di poco meno di 14 mila euro. Già il 7 novembre il ceo si era messo in tasca un pacchetto di 3.600 azioni a 40 euro, investendo 144 mila euro. Pare comunque che non si debba vedere nulla di strano in questi acquisti: secondo regolamenti interni di piazza Gae Aulenti, Orcel ha a disposizione solo alcune finestre nell’anno – stabilite ex ante – per acquistare o vendere azioni, fuori dai periodi che precedono presentazioni di trimestrali o assemblee

|

14 di 18

-

01/12/2024 20:09

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Tutto su Anima, contesa fra Unicredit e Banco Bpm (2)

ANIMA: COSA FA. QUALCHE NUMERO

La capogruppo AnimaA Holding è una public company quotata alla Borsa di Milano dal 2014, che controlla la società operativa Anima Sgr e la società focalizzata sugli investimenti di private market Anima Alternative Sgr, creata nel 2020. Nel 2023 Anima Holding ha acquistato l’80% del capitale di Castello Sgr S.p.a., società leader nella promozione e gestione di prodotti di investimento alternativi prevalentemente real estate, e nel 2024 ha completato l’acquisizione di Kairos Partners Sgr, operatore nel mondo dell’Asset Management e del Wealth Management per la clientela ad alto potenziale Private e Istituzionale. Dal 2020 è ceo del gruppo Alessandro Melzi d’Eril.

Al 31 dicembre scorso Anima aveva 192 miliardi di patrimonio in gestione, oltre 1 milione di clienti e 300 professionisti degli investimenti. Al momento è il terzo operatore nazionale dietro Generali e Intesa Sanpaolo.

Quasi il 50% del capitale di Anima è nelle mani di soci forti: Banco Bpm con il 22,5%, Poste con quasi il 12%, il fondo FSI guidato da Maurizio Tamagnini con il 9,8%, Gamma di Francesco Gaetano Caltagirone che ha quasi il 3,5% cui occorre sommare circa il 3% di azioni proprie.

|

15 di 18

-

01/12/2024 20:10

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Tutto su Anima, contesa fra Unicredit e Banco Bpm (3)

COSA C’È DIETRO LE MOSSE DI ORCEL

Proprio guardando alla compagine azionaria di Anima si può ritenere che Orcel abbia agito per evitare che altri si pappassero un bocconcino niente male. Secondo il Giornale, ci sarebbe più di un indizio, a cominciare dalla tempistica dell’Ops, neppure tre settimane dopo l’annuncio dell’Opa di Bpm;

“Unicredit – scrive il quotidiano diretto Alessandro Sallusti – ha bisogno di generare più commissioni essendo rimasta orfana di Pioneer, ceduta nel 2017 ad Amundi a un prezzo di saldo (3,5 miliardi) dal suo predecessore Jean Pierre Mustier”. Contestualmente Unicredit firmò un accordo decennale di distribuzione con Amundi e Orcel ha già dichiarato che potrebbe non rinnovarlo alla scadenza (nel 2027). Peraltro Amundi è controllata proprio dai francesi di Crédit Agricole, primo azionista di piazza Meda con il 9,18%.

Peraltro, scrive ancora il Giornale, “dagli ambienti finanziari filtra chiaro il sentore che Orcel temesse fortemente che i francesi muovessero sullo stesso obiettivo andando a creare un super polo del risparmio gestito con Amundi”.

Anche per il Fatto la presenza di Crédit Agricole ha messo in allarme l’ad di Unicredit: se Bpm avesse acquistato il 100% di Anima, infatti, ne sarebbe derivato un rafforzamento importante della presenza francese nella gestione del risparmio gestito italiano. “Un fattore non indifferente, l’italianità, perché gestire il risparmio significa anche decidere se incanalarlo verso le imprese italiane o su altre all’estero”.

|

16 di 18

-

01/12/2024 20:11

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Tutto su Anima, contesa fra Unicredit e Banco Bpm (4)

LE POSSIBILI CONTROMOSSE DI BANCO BPM

A prescindere da cosa abbia turbato i sonni di Orcel, tanto da spingerlo a un’operazione “ostile” – come pleonasticamente affermato dall’ad di Banco Bpm, Giuseppe Castagna, – ora a piazza Meda si sta studiando come fermare l’Ops di Unicredit. Secondo quanto scrivo su la Repubblica Andrea Greco e Giovanni Pons, “Castagna e i suoi vengono descritti come preoccupati, ma impegnati ventre a terra a trovare qualsiasi strada che possa sventare i piani di Orcel”. Fra le eventuali contromosse, si starebbe pensando a un’Opa su Mps o una contro Opa su Banco Bpm da parte proprio del Crédit Agricole.

Addirittura starebbe circolando l’ipotesi che Montepaschi, “forte del sostegno governativo”, potrebbe lanciare una contro Opa su piazza Meda, per arrivare all’extrema ratio: Palazzo Chigi potrebbe chiedere a Intesa Sanpaolo di entrare in campo. Al momento, comunque, “nessuno al Mef, a Palazzo Chigi o in via Nazionale, sembra avere le idee chiare su cosa fare. La mossa di Unicredit ha scompaginato un difficile equilibrio che era da poco stato trovato intorno a Mps, e ora si deve ripartire da capo”.

|

17 di 18

-

Modificato il 03/12/2024 22:17

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

Anima naviga sopra il prezzo dell'Opa di Banco Bpm, si inseguono voci e scenari

Anima sale e dallo scorso venerdì si allontana dal prezzo dell'Opa lanciata da Banco Bpm a inizio novembre. I titoli, quasi sotto traccia, viaggiano ancora su un livello superiore ai 6,2 euro proposti da Giuseppe Castagna. Tra le sale operative ci si interroga su chi stia acquistando le azioni e per quale motivo. Banco Bpm potrebbe rilanciare al rialzo, come per altro il mercato ha pensato sin da subito. D'altra parte il ritocco dell'offerta non è nè semplice, nè tanto meno immediato. Dopo che Unicredit ha lanciato un'ops su Banco Bpm, l'ad Giuseppe Castagna ha le mani legate e potrebbe migliorare la proposta su Anima solamente convocando un'assemblea straordinaria, che a sua volta dovrebbe approvare l'operazione. Forse qualche investitore si è armato di pazienza e sta puntando su tale scenario. O forse si inizia a ragionare sul fatto che Anima possa diventare l'oggetto del contendere dell'ingarbugliata partita a scacchi che si sta giocando tra Banco Bpm, Mps e Unicredit.

Nei giorni scorsi Il Giornale è arrivato a ipotizzare che Anima sia il vero target di Andrea Orcel, numero uno di Unicredit. L'ipotesi non è peregrina in uno scenario di tassi di interesse calanti e quindi margini bancari più ristretti, con il risparmio gestito che potrebbe essere fonte di guadagni. Va inoltre considerato che Unicredit nel 2017 ha venduto la propria Pioneer ad Amundi e copre la gestione del risparmio della propria clientela con un contratto commerciale siglato con la stessa Amundi, che scadrà nel 2027. Il governo, comunque, vorrà dire la sua sulla partita, visto che ha voce in capitolo: Poste detiene il 10,32% del capitale della sgr e il Fondo Strategico Italiano il 9%.

Di sicuro se le azioni di Anima continueranno a navigare sopra il prezzo dell'Opa annunciata da Banco Bpm è facile prevedere che l'operazione non andrà a buon fine, rendendo ancora più complicata una situazione già abbastanza intricata tra Unicredit, Banco Bpm e anche Mps. Va ricordato infatti che Anima non solo deve la sua origine all'istituto senese, ma è legata a doppio filo alla banca dal momento che il 12% della propria raccolta retail è fornita dalla rete di sportelli di Mps.

|

18 di 18

-

04/12/2024 22:02

0

0

REGISIII

N° messaggi: 589 -

Iscritto da: 21/11/2024

UniCredit: Orcel, rilancio Ops? Valuteremo dopo i conti 2024 di Banco Bpm

Il grosso delle sinergie da costo non arriverà dagli esuberi

Il prezzo offerto per Banco Bpm è «fair», con un premio del 15-20% sui corsi di Borsa “undisturbed”, prima dell’opa su Anima e dei rumor sul consolidamento, ma in ogni caso l’elemento cruciale è il ritorno sull’investimento, che dovrà essere sopra il 15%.

Lo ha ribadito, secondo quanto risulta a Radiocor, l’a.d. di UniCredit, Andrea Orcel, nel corso della call “M&A: What’s next” di Bofa. Per poter valutare eventualmente un rilancio, ha aggiunto quindi Orcel di fronte alla platea di investitori, bisognerà esaminare i risultati di fine anno di Banco Bpm, che saranno pubblicati nel febbraio 2025, nonché l’esito dell’Opa lanciata da quest’ultimo su Anima, in particolare per quanto riguarda l’effettivo riconoscimento dei benefici del Danish Compromise.

In quel momento, ha spiegato, «se sarà possibile fare meglio lo valuteremo». Orcel, secondo quanto riferisce un partecipante alla call, è stato molto esplicito nel ribadire che UniCredit non ha mai parlato di esuberi post integrazione e ha sottolineato che in ogni caso saranno pochi perché non c’è molta sovrapposizione di filiali. Le sinergie da costi arriverebbero quindi soprattutto dal «sostanziale vantaggio sulle forniture a tutti i livelli», con un minor ricorso a consulenze esterne.

Quanto a Commerzbank, secondo Orcel non succederà nulla prima dell’autunno-inverno 2025. A quel punto, se ci saranno le condizioni (e Orcel ha già chiarito che perché l’operazione sia possibile qualcuno in Germania dovrà «cambiare idea»), un eventuale deal richiederebbe 9 mesi: una tempistica «perfetta», che combacerebbe con la fine dell’integrazione di Banco Bpm (attesa per giugno 2026, un anno dopo la prevista chiusura dell’Ops).

|

|

18 Commenti

|

|

Messaggi a seguire: (18)

Ultimo messaggio: 04/Dic/2024 21:02

|

|

Tutti

Tutti Torna alla Lista

Torna alla Lista Aggiorna Lista

Aggiorna Lista

Nell’ambito dell’autorizzazione all’acquisto di azioni proprie deliberata dall’assemblea del 28 marzo 2024, tra il 26 e il 30 agosto 2024, Anima Holding ha acquistato 609.105 azioni proprie al prezzo medio ponderato di 4,9701 euro per azione, per un controvalore complessivo di 3,03 milioni di euro circa.

Al 30 agosto, Anima Holding deteneva 8.532.335 azioni proprie, pari al 2,672% del capitale.