Enel: finanziamento per sustainability-linked loan da 1 mld

16 Ottobre 2020 - 9:31AM

MF Dow Jones (Italiano)

Enel ha siglato un contratto di finanziamento da 1 miliardo di

euro per un "Sustainability-linked Loan" della durata di 6 anni

strutturato come club deal con scadenza al 15 ottobre 2026.

Questo finanziamento, informa una nota, è destinato a soddisfare

l'ordinario fabbisogno finanziario del gruppo e segue l'adozione da

parte di Enel di un "Sustainability-linked financing framework", il

primo documento a livello mondiale, verificato dal Second Party

Provider Vigeo Eiris, che presenta l'intera strategia finanziaria

"Sustainability-Linked" tramite molteplici soluzioni di

finanziamento (commercial papers, prestiti ed emissioni

obbligazionarie), integrando pienamente la sostenibilità nel piano

di finanziamento globale del Gruppo.

Il framework è in linea con i "Sustainability-linked bond

principles" dell'International capital market association e con i

"Sustainability-linked loan principles" della Loan market

association.

In linea con il Framework, il finanziamento è legato al Key

performance indicator relativo alla "Percentuale di capacità

installata rinnovabile" (ovvero la percentuale di capacità

installata consolidata da fonti rinnovabili rispetto alla capacità

installata consolidata totale) e al conseguimento di un

Sustainability performance target (Spt) pari o superiore al 60%

entro il 31 dicembre 2022 (al 30 giugno 2020, era pari al 51,9%).

In base al livello di raggiungimento dell'Spt entro la data target,

l'accordo prevede un meccanismo di step-up/step-down che

modificherà lo spread applicato ai fondi prelevati dalla linea di

credito, riflettendo così il valore della sostenibilità.

Il finanziamento evidenzia l'impegno di Enel, primo operatore

privato a livello mondiale per capacità installata rinnovabile, a

contribuire al raggiungimento dell'obiettivo Sdg 7.2, ovvero

"aumentare considerevolmente entro il 2030 la quota di energie

rinnovabili nel mix energetico globale".

L'operazione è in linea con la strategia finanziaria di Enel,

sempre più caratterizzata dalla finanza sostenibile come riflesso

nell'obiettivo di aumentare l'incidenza delle fonti di

finanziamento sostenibili sull'indebitamento complessivo lordo del

Gruppo fino al 43% nel 2022 e al 77% nel 2030.

Per la realizzazione dell'operazione, Enel si è avvalsa di un

sindacato di sei banche, che agiscono in qualità di lender,

bookrunner e mandated lead arrangers.

vs

(END) Dow Jones Newswires

October 16, 2020 03:16 ET (07:16 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

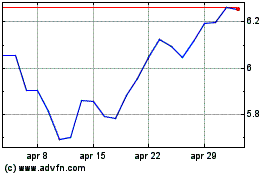

Grafico Azioni Enel (BIT:ENEL)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Enel (BIT:ENEL)

Storico

Da Apr 2023 a Apr 2024