Banca Mps (BMPS)

-

Modificato il 26/8/2024 08:57

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

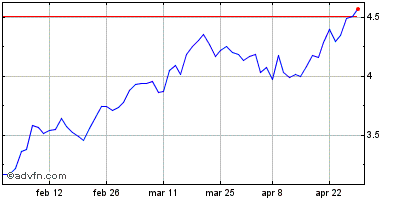

| Grafico Intraday: Banca Monte Dei Paschi Di Siena Spa | Grafico Storico: Banca Monte Dei Paschi Di Siena Spa |  |  |

BANCA RISANATA!

|

|

Lista Commenti

869 Commenti

...

|

1 di 869

-

23/8/2017 14:26

0

0

6oliver

N° messaggi: 1209 -

Iscritto da: 08/4/2017

23/08/2017 13:56 - MF-DJ

MARKET TALK: B.Mps, su Otc vale 4,7-5 mld (Equita)

MILANO (MF-DJ)--Focus su B.Mps da parte di Equita Sim. Gli esperti hanno "analizzato la performance" della banca "nel secondo trimestre e aggiornato le stime, in previsione del ritorno alle contrattazioni ad ottobre". I principali messaggi individuati sono quattro. In primo luogo il funding: "l'accelerazione nel processo di normalizzazione del funding mix e' l`elemento maggiormente positivo del secondo trimestre, che beneficia del miglioramento della percezione di rischio legata all`avvicinamento della nazionalizzazione (MEF al 70%). I conti correnti sono cresciuti di altri 4 mld t/t (+7%; +9 mld da inizio anno, +18%) mentre i repo sono calati di 6 mld (-28%) e ora rappresentano il 12% delle fondi di funding (rispetto al 6% per i peer). La completa normalizzazione, il cui costo e' in gran parte scontato nel run rate del net interest income nel secondo trimestre - e' quindi vicina" e le stime di net interest income di Equita sono del 10% circa sopra il target della societa' al 2019. Secondo aspetto, l'asset quality: "anche la qualita' dell`attivo mostra segni di miglioramento. Il tasso di default (1,9%) e' in linea col target di fine piano, mentre il 'cure rate' e' in progressivo avvicinamento (5,4% rispetto al 7% atteso al 2019)". Terzo punto, la redditivita': "nonostante i miglioramenti a livello operativo nel secondo trimestre", secondo Equita B.Mps "e' in grado - nell`attuale contesto - di esprimere un utile normalizzato al 2019 di circa 300 mln, che implica un ROTE del 3%". Quarto punto, la valutazione: "i prezzi sul mercato over the counter (bid/ask 4,15-4,35) implicano una capitalizzazione di 4,7-5 mld, vale a dire un prezzo/tangible equity 2018 di 0,47-0,49 volte e un P/E adjusted 2019 di 15-16 volte, valori che ci sembrano corretti tenendo conto del ROTE al 2019 e del valore attuale delle Dta (imposte anticipate, ndr). A questi livelli di prezzo", conclude Equita, "il mark-to-market della quota del MEF registra una perdita di 2,1 mld. Ad oggi quindi il conto aggiornato del salvataggio delle banche in Italia e' di circa 23 mld, di cui circa 10 mld a carico del settore privato e 13 mld per lo Stato", conclude Equita. pl paola.longo@mfdowjones.it

|

2 di 869

-

23/8/2017 14:26

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Equita: Mps sul mercato Otc vale 4,7-5 miliardi

I prezzi sul mercato Over the counter (bid/ask 4,15-4,35 €) implicano una capitalizzazione per la banca senese di 4,7-5 mld di euro e scontano multipli corretti. A questi livelli il mark-to market della quota del Mef registra una perdita di 2,1 mld e il conto aggiornato del salvataggio delle banche in Italia è di 23 mld

di Francesca Gerosa

Equita in un report uscito oggi ha analizzato la performance di Banca Monte dei Paschi di Siena nel secondo trimestre di quest'anno e aggiornato le stime in previsione del ritorno del titolo alle contrattazioni a ottobre. Quattro i punti principali su cui si è soffermata la sim:

- Funding. L'accelerazione nel processo di normalizzazione del funding mix è per gli esperti di Equita l'elemento più positivo del secondo trimestre 2017, che ha beneficiato del miglioramento della percezione di rischio legata all'avvicinamento della nazionalizzazione con il Mef al 70% del capitale di Mps . I conti correnti sono cresciuti di altri 4 miliardi trimestre su trimestre (+7%, +9 miliardi da inizio anno, +18%), mentre i repo sono calati di 6 miliardi (-28%) e ora rappresentano il 12% delle fonti di funding (6% per i competitor).

La completa normalizzazione, il cui costo è in gran parte scontato nel run rate del margine di interesse nel secondo trimestre, è quindi vicina e le stime di Equita di margine di interesse sono del 10% circa sopra il target della banca al 2019.

- Asset quality. Anche la qualità dell'attivo ha mostrato segni di miglioramento. Il tasso di default (1,9%) è in linea col target di fine piano, mentre il "cure rate" è in progressivo avvicinamento (5,4% rispetto al 7% atteso nel 2019).

- Redditività. Nonostante i miglioramenti a livello operativo nel secondo trimestre, secondo gli esperti della sim, Mps è in grado, nell'attuale contesto, di esprimere un utile normalizzato al 2019 di circa 300 milioni di euro, che implica un rendimento del patrimonio netto tangibile (Rote) del 3%.

- Valutazione. I prezzi sul mercato Over the counter (bid/ask 4,15-4,35 €) implicano una capitalizzazione di Mps di 4,7-5 miliardi di euro, ovvero un multiplo prezzo/capitale tangibile al 2018 di 0,47-0,49 volte e un un multiplo prezzo/utile rettificato 2019 di 15-16 volte, "valori che ci sembrano corretti tenendo conto del Rote al 2019 e del valore attuale delle imposte anticipate (Dta).

"A questi livelli di prezzo il mark-to market della quota del Mef registra una perdita di 2,1 miliardi. Ad oggi, quindi, il conto aggiornato del salvataggio delle banche in Italia è di circa 23 miliardi di euro di cui circa 10 miliardi a carico del settore privato e 13 miliardi per lo Stato", hanno calcolato gli analisti di Equita.

https://www.milanofinanza.it

|

3 di 869

-

26/8/2017 14:02

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

MPS, nuovi guai per la banca: i soci chiedono 800 milioni di danni

Tutto pronto per la cessione dei crediti deteriorati della banca più antica del mondo, il Monte dei Paschi di Siena ma nel frattempo arrivano altre grane da risolvere.

La prima vede protagonisti i soci di Mps vittime del crollo delle azioni dell’istituto senese. Ben 800 milioni di euro richiesti per i danni. Dai conti semestrali emerge che le richieste di danni degli ormai ex azionisti (chi avesse ancora titoli è stato ‘polverizzato’ dal ‘burden sharing‘) sono più che raddoppiate nel corso del semestre rispetto ai 396 milioni di euro di fine 2016. Ma non è l’unica gatta da pelare per Rocca Salimbeni, da poco nazionalizzata.

Dopo un’ispezione sul portafoglio crediti durata oltre otto mesi, la Bce è in attesa ancora di 250 milioni di euro di rettifiche nonostante la gran parte dei suoi rilievi siano stati assorbiti dalle svalutazioni operate nel 2016 e nel 2017, esercizio in cui la banca più antica del mondo ha totalizzato oltre 4 miliardi di euro di rettifiche su crediti in vista della cessione dell’intero portafoglio delle sofferenze.

Per quanto riguarda la cessione dei crediti deteriorati di Monte dei Paschi di Siena, il primo step è previsto per il prossimo autunno, quando sarà il momento di creare il veicolo di cartolarizzazione e in un secondo momento il portafoglio degli npl, tra novembre e dicembre, dovrà essere trasferito. Affluiranno al veicolo 26,1 miliardi di euro di crediti deteriorati lordi. Come scrive MilanoFinanza:

“A quel punto saranno emesse tutte le note e MPS sottoscriverà temporaneamente le senior A1 e A2 da quasi 3,8 miliardi di euro e le junior (le più rischiose) mentre le mezzanine passeranno ad Atlante 1,02 miliardi. Entro la metà del 2018 è attesa la Gacs, ossia la garanzia pubblica, sulle emissioni”.

|

4 di 869

-

Modificato il 26/8/2017 14:05

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps torna in Borsa a fine settembre

La banca di Stato parte da 7 miliardi

Dopo la «ricapitalizzazione precauzionale» da 8,1 miliardi Mps si prepara a tornare in Borsa. Il Tesoro avrà il 53% ma potrà salire al 70% se i risparmiatori ex obbligazionisti consegneranno le azioni. Le stime sulla capitalizzazione al debutto e le scommesse sui recuperi fiscali.

di Fabrizio Massaro

I soldi dello Stato sono arrivati, in Mps ormai attendono solo il timbro della Vigilanza Bce. Con i 3,9 miliardi versati dal Tesoro e i 4,3 miliardi derivanti dalla conversione dei bond l’istituto più antico del mondo ha di nuovo il patrimonio per stare in piedi e nuove forze per ripartire. L’ultimo passaggio saranno i conti del semestre, che registreranno una maxiperdita di 3,9 miliardi per la cessione degli npl. Il consiglio per approvarli è stato rinviato in attesa di Francoforte: dovrebbe tenersi in settimana anche se manca ancora la data. Il prossimo appuntamento importante sarà il ritorno in Borsa, atteso per fine settembre. Ma quanto varrà Mps?

I due aumenti di capitale

Nel salvataggio con «ricapitalizzazione precauzionale» Mps ha varato due aumenti di capitale, a prezzi diversi: uno per gli obbligazionisti subordinati a 8,65 euro per azione; un altro per lo Stato, più vantaggioso perché scontato del 25%, a 6,49 euro, che lo porterà subito al 53% di Mps. Il vantaggio per il Tesoro corrisponde al contributo imposto agli obbligazionisti, il famoso «burden sharing» o «condivisione degli oneri» richiesto dalle norme europee. I titolari dei bond più rischiosi (Tier1) subiranno invece una penalizzazione maggiore perché saranno convertiti non al 100% ma al 75% del valore nominale. In un secondo momento Tesoro potrà salire fino al 70% di Mps in base a quanti risparmiatori possessori di bond subordinati per 1,5 miliardi accetteranno di scambiare le azioni con un bond più garantito. Non è detto che tutti i 40 mila clienti coinvolti aderiscano. La quota finale del Tesoro potrebbe essere quindi più bassa.

Le perizie sul valore

Per fissare i prezzi si è partiti dalle perizie previste dalla legge e realizzate da Pwc e da Mazars per conto della Banca d’Italia. Secondo gli esperti, prima dell’aumento di capitale Mps valeva 17,3 euro: un valore più alto dei 15 euro circa dell’ultimo prezzo di Borsa di metà dicembre, in quanto incorpora le prospettive di recupero del piano di ristrutturazione 2017-2021 approvato dalla Commissione Europea (DgComp). Questo è il valore delle vecchie azioni rimaste in mano agli attuali soci come Axa, Alessandro Falciai o lo stesso Tesoro. Quindi sono scattate le formule previste nella legge salvarisparmio.

La scommessa di Borsa

La media tra valori e numero dei titoli dà un prezzo teorico di 8 euro circa ad azione, pari a poco più di 0,7 volte il patrimonio netto (che è 11 miliardi) e a una capitalizzazione iniziale di oltre 7 miliardi che renderebbe Mps la quarta banca italiana per valore dopo Intesa Sanpaolo, Unicredit e Mediobanca. Secondo gli analisti di Société Générale potrebbe quotare un po’ meno: circa 0,6 volte il patrimonio, pari a circa 6 miliardi iniziali. Il prezzo effettivo al primo minuto di quotazione dipenderà comunque da molti fattori, a cominciare dallo stato di salute a fine settembre quando ci sarà il prospetto di quotazione. Poi da quanto il mercato crederà al piano del ceo Marco Morelli. E infine dalla mano che potrà arrivare dal fisco.

La ristrutturazione avviata e i primi 1.200 esuberi

Il cantiere è partito. Nei giorni scorsi Siena ha ceduto a Quaestio e Cerved la gestione dei nuovi crediti in sofferenza (un dossier curato da Mediobanca) e ha siglato con i sindacati l’accordo per i primi 1.200 prepensionamenti volontari sui 4.800 esuberi previsti. Ma è solo l’inizio. La cartolarizzazione dei 28 miliardi di npl ceduti al fondo Atlante avverrà a fine anno e la garanzia dello Stato (Gacs) è attesa per aprile 2018.

Il «tesoro» nascosto delle perdite fiscali

Il piano vede il ritorno all’utile solo dal 2019, per circa 570 milioni, per arrivare a 1,2 miliardi nel 2021. È molto conservativo perché considera solo le variabili negative ma non quelle positive. In particolare sconta già una perdita di 1,2 miliardi legata ai nuovi principi contabili in arrivo («Ifrs9») ma tiene fuori ben 1,7 miliardi di vantaggi fiscali potenziali legate alle perdite passate, sotto forma di imposte differite (Dta) e di recuperi dagli «aiuti alla crescita economica» (Ace). Sono sconti sulle future imposte sugli utili, che non vanno a scadenza e che quindi la banca potrà usare quando tornerà a guadagnare. Proprio nelle pieghe della complessa normativa fiscale potrebbe trovarsi la ricchezza nascosta di Mps.

http://www.corriere.it/economia/ http://www.corriere.it/economia/

|

5 di 869

-

26/8/2017 16:22

0

0

sandocan1

N° messaggi: 6133 -

Iscritto da: 19/11/2016

Sono ancora in tempo per chiedere i danni provocati dalle truffe dei due adc?

|

6 di 869

-

05/9/2017 15:36

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps tratta con Consob sulla borsa

Banca e commissione al lavoro sulla stesura del documento di registrazione. Quotazione tra l’ultima settimana di settembre e la prima di ottobre. Poi il ristoro. Assemblea a novembre.

|

7 di 869

-

09/9/2017 13:42

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Banca Mps, al via i nuovi incarichi di responsabilità

Prosegue il percorso di rilancio dell’azienda con la valorizzazione di risorse interne. Crescono le donne nei ruoli apicali della rete e delle strutture centrali con 14 promozioni

Banca Monte dei Paschi di Siena prosegue nel percorso di rilancio indicato dal Piano Industriale con l’assegnazione di nuovi incarichi di responsabilità, frutto di una scelta autonoma del Gruppo ed espressione delle politiche già in essere di gestione del personale, che hanno come scopo prioritario la valorizzazione delle competenze interne e il riequilibrio di genere negli incarichi di responsabilità in ottica di sviluppo professionale, favorendo le sinergie e lo scambio di esperienze tra rete e strutture centrali della Banca.

In particolare, dal prossimo 11 settembre, Eleonora Cola (nella foto), oggi a capo del servizio pianificazione e monitoraggio commerciale, assumerà l’incarico di responsabile della direzione retail al posto di Lodovico Mazzolin a cui verrà assegnata la guida dell’area territoriale Nord Ovest con sede a Milano. Serafina Palopoli, attuale direttore territoriale mercato di Lamezia Terme, sarà la nuova responsabile dell’area Centro e Sardegna con sede a Roma.

Nello Foltran, oggi a capo dell’area Nord Ovest, assumerà la responsabilità dello staff sviluppo top client private di nuova costituzione a riporto della direzione wealth management per lo sviluppo e il seguimento delle progettualità a valenza strategica per la valorizzazione del wealth management e delle potenzialità di crescita dei comparti di riferimento.

Massimo Fontanelli, attuale responsabile dell’area territoriale Centro e Sardegna, assumerà la guida del nuovo staff mercato enti, pubblica amministrazione e terzo settore, a riporto della direzione corporate, per il supporto della filiera centrale e periferica di riferimento, il seguimento del business di questo mercato in ottica di sinergie attivabili e di massimizzazione delle opportunità di sviluppo.

Significativo avvicendamento anche nella rete commerciale con 12 donne che proseguono il loro percorso di crescita interno con la promozione a direttori territoriali mercato.

http://mail.sienafree.it

|

8 di 869

-

11/9/2017 15:28

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, a Eleonora Cola il rilancio del retail

Dopo l'ingresso dello Stato nel capitale, Banca Monte dei Paschi di Siena prosegue nel percorso di ristrutturazione indicato dal piano industriale con una serie di promozione di risorse interne

di Paola Valentini

Dopo l'ingresso dello Stato nel suo capitale, Banca Monte dei Paschi di Siena prosegue nel percorso di rilancio indicato dal piano industriale con l’assegnazione di nuovi incarichi nelle attività retail frutto di una serie di promozioni di risorse interne. In particolare da oggi Eleonora Cola, finora a capo del servizio pianificazione e monitoraggio commerciale, è la nuova responsabile della direzione retail al posto di Lodovico Mazzolin, a cui viene assegnata la guida dell’area territoriale Nord Ovest con sede a Milano. Mentre Serafina Palopoli dalla direzione territoriale mercato di Lamezia Terme è passata al timone dell’area centro e Sardegna con sede a Roma.

Inoltre Nello Foltran ha lasciato la guida dell’area Nord Ovest per assumere la responsabilità dello staff sviluppo top client private di nuova costituzione a riporto della direzione wealth management Infine Massimo Fontanelli, attuale responsabile dell’area territoriale Centro e Sardegna, diventa capo del nuovo staff mercato enti, pubblica amministrazione e terzo settore, a riporto della direzione corporate, per il supporto della filiera centrale e periferica di riferimento, il seguimento del business di questo mercato in ottica di sinergie attivabili e di massimizzazione delle opportunità di sviluppo.

Le nuove nomine sono espressione delle politiche già in essere di gestione del personale che puntano alla valorizzazione delle competenze interne e al riequilibrio di genere negli incarichi di responsabilità, favorendo le sinergie e lo scambio di esperienze tra rete e strutture centrali della banca senese.

https://www.milanofinanza.i

|

9 di 869

-

15/9/2017 19:32

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, il 21 settembre l'asta dei cds sui bond subordinati

L'asta è finalizzata alla determinazione del prezzo dei credit default swap sul debito subordinato della banca. Il titolo Mps dovrebbe tornare sul listino di Piazza Affari tra il 2 e il 6 ottobre, altrimenti la settimana successiva

di Francesca Gerosa

Si terrà giovedì 21 settembre l'asta dei credit default swap sul debito subordinato di Banca Monte dei Paschi di Siena. La data è stata comunicata dall'Isda, l'associazione internazionale degli operatori del mercato dei derivati.

Lo scorso 4 agosto l'Isda aveva stabilito che il provvedimento del governo per la ricapitalizzazione precauzionale di Mps , che prevedeva la conversione in azioni dei bond subordinati dell'istituto (burden sharing), ha rappresentato un "credit event" in grado di far scattare il diritto al pagamento dei credit default swap.

A seguito del credit event si deve, quindi, tenere un'asta finalizzata alla determinazione del prezzo dei cds: i possessori degli stessi hanno diritto a ricevere 100, ma dovranno retrocedere al venditore della protezione il valore del bond sottostante come emerso dall'asta. Per il presidente di Intesa Sanpaolo , Gian Maria Gros Pietro, la vicenda Mps non ha avuto ripercussioni a livello di sistema: "La risposta data a questa crisi ha difeso al 100% i risparmiatori puri".

"Altra questione riguarda i risparmiatori che hanno fatto investimenti oggettivamente rischiosi, le obbligazioni subordinate", ha precisato ieri Gros Pietro. "Altra questione è se questi risparmiatori fossero completamente consapevoli di questo rischio e se la loro inconsapevolezza non sia stata in qualche modo favorita, ma i risparmiatori puri sono stati completamente protetti".

Mps dovrebbe tornare sul listino di Piazza Affari tra il 2 e il 6 ottobre, altrimenti la settimana successiva. Il titolo della banca senese erano stato sospeso dalle contrattazioni lo scorso 23 dicembre 2016 dopo che la ricapitalizzazione sul mercato non è andata a buon fine. La banca è al lavoro con la Consob per predisporre tutta la documentazione per la registrazione e la riammissione agli scambi di borsa.

https://www.milanofinanza.it

|

10 di 869

-

Modificato il 17/9/2017 09:38

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, il rischio contenziosi per i rimborsi

IL RISCHIO DI CONTENZIOSI LEGALI

Nel mettere a punto l’intervento pubblico in Mps è stato deciso di salvaguardare i risparmiatori detentori di bond subordinati. Tuttavia, come fa notare Maria Benvenuto su Formiche.net, non in modo “uniforme”. Infatti, solamente chi aveva acquistato obbligazioni per l’acquisto di Antonveneta nel 2008 potrà aver diritto alla possibilità di convertire le azioni che già si ritrova in mano (per via della conversione forzata prevista dalla ricapitalizzazione precauzionale) in obbligazioni senior di Montepaschi. Tutti gli altri obbligazionisti subordinati dovranno invece tenersi le loro azioni e valutare una loro eventuale vendita sul mercato. Questa situazione potrebbe portare alla nascita di contenziosi legali, visto che alcuni risparmiatori potrebbero sentirsi “discriminati” rispetto ad altri, avendo magari comunque acquistato i bond subordinati senza essere stati messi nelle condizioni di comprendere il reale rischio implicito nell’operazione.

LA NOTA DI SINISTRA DI SIENA

La Sinistra di Siena, in netto contrasto con il governo della città e con la stessa gestione del Pd sul caso Mps, pubblica una dura nota contro la stessa banca storica senese e contro il “malgoverno” dell’intero caso Monte dei Paschi. «Avete presente la trasmissione di Pif “Ciao marziano”? Chissà quanto si sorprenderebbe il marziano di fronte al numero e alla rilevanza dei processi in corso o che si celebreranno a breve, che riguardano la banca Monte dei Paschi di Siena e le principali società sportive senesi», spiega il comunità di Sinistra per Siena, mostrando tutti i principali accadimenti processuali che gravano sulla città di Siena. Tra questi, Mps banca e società sportiva spiccano sugli altri: «Tutto ciò è il risultato evidente del malgoverno e della sottocultura affaristica e familistica che purtroppo hanno intriso la vita sociale ed economica di questa città negli ultimi 20 anni. Non è una novità, ma fa indubbiamente impressione vedere che tutti questi procedimenti sono a carico di una parte importante di Siena, sempre la stessa: quella che negli ultimi anni ha deciso tutto», conclude la nota della sinistra senese. (agg. di Niccolò Magnani)

LE RISORSE INTERNE DI MPS

Sono giorni caldi, quasi roventi, sul fronte Monte dei Paschi di Siena. Lo storico istituto di credito toscano, dopo il salvataggio dello Stato, sta cercando di cucirsi un abito nuovo e per questo motivo sta dando vita ad un turnover massiccio nelle postazioni di comando e gesione dell'organigramma societario. In questo senso, come riportato da Milano Finanza, la strada maestra è rappresentata dall'attingere più che altro da risorse interne, che ben conoscono il mondo Mps. Va letta in questo senso la promozione di Eleonora Cola, finora a capo del servizio pianificazione e monitoraggio commerciale, nominata nuova responsabile della direzione retail al posto di Lodovico Mazzolin, cui è stata invece assegnata la guida dell’area territoriale Nord Ovest con sede a Milano. un cambio che ai più non dirà molto ma che sottolinea la volontà di rinnovarsi di Mps.

I RIMBORSI PER GLI EX OBBLIGAZIONISTI

Uno dei nodi più difficili da sciogliere degli ultimi tempi quando si parla di Mps è quello che ha a che vedere con i rimborsi per gli ex obbligazionisti. L'interrogativo che molti si pongono è il seguente: chi ne ha diritto? A tentare di spiegare la situazione c'ha pensato formiche.net, ricordando come non tutti gli ex soci abbiano diritto ad un indennizzo. Ci sono infatti alcuni paletti da rispettare: bisogna per esempio aver acquistato l’obbligazione Antonveneta del 2008 dalla banca o dalla divisione del gruppo Mps Capital Services. In quest’ultimo caso, però, si accetta anche che lo scambio possa aver avuto luogo sul mercato secondario. L'indennizzo sarà pari al prezzo effettivo dell'acquisto, a patto che non superi il valore nominale del titolo. Attenzione però: il rimborso non sarà in denaro, bensì in obbligaazioni della bancha non subordinate, e cioè definite meno rischiose. Il punto più oscuro di tutta la vicenda riguarda i tempi: non è ancora dato sapere, infatti, quando avrà luogo il rimborso.

ELEONORA COLA

|

11 di 869

-

23/9/2017 12:57

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, per il mercato vale 4,9 miliardi

La valutazione emerge dall’asta dei cds sulla banca senese che si è svolta ieri. Gli investitori hanno stimato un tasso di recupero al 49,5% per le obbligazioni subordinate. La capitalizzazione teorica prevista dal decreto è 8,78 miliardi.

Prospetto in Consob a giorni.

|

12 di 869

-

23/9/2017 14:45

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, il mercato dei derivati dice che vale 4,9 miliardi (Il Sole24Ore)

Il quotidiano economico mette sotto la lente Monte dei Paschi di Siena e l’asta dei credit default swap sulle obbligazioni subordinate dell’istituto senese, che ha determinato in 49,5 centesimi il tasso di recupero, quota che implica una valorizzazione delle azioni della banca a 4,30 euro e, quindi, una capitalizzazione totale pari a 4,9 miliardi di euro.

La valorizzazione - evidenzia il Sole24Ore - è più bassa dei 6,49 euro a cui il Ministero dell’Economia e delle Finanze ha sottoscritto le azioni di nuova emissione a fine luglio. Ed inferiore, di molto, degli 8,65 euro a cui il Governo aveva fissato il prezzo di conversione forzosa in azioni dei subordinati dell’istituto nel quadro della ricapitalizzazione precauzionale.

|

13 di 869

-

26/9/2017 17:57

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, Equita: vale 4,3 euro, DTA gli asset di maggior valore

Il titolo Mps dovrebbe tornare a Piazza Affari a inizio ottobre. La sim (rating hold) vede un limitato upside rispetto alle sue stime e ai prezzi sul mercato over the counter. L'asset di maggior valore è lo stock di imposte anticipate (3,2 mld di euro, 1,9 euro per azione) ora non computato nel Cet1 e che verrà rilasciato negli anni. Mentre il business bancario vale 2,4 euro per azione

di Francesca Gerosa

Banca Monte dei Paschi di Siena dovrebbe tornare a Piazza Affari a inizio ottobre. Gli analisti di Equita vedono un limitato upside rispetto alle loro stime e ai prezzi sul mercato over the counter. La sim ha comunque iniziato oggi di nuovo la copertura dell'azione con un target price a 4,3 euro (rating hold), valore che implica un multiplo prezzo/capitale tangibile di 0,48 volte e un multiplo prezzo/utile adjusted 2019 di 15,8 volte per un Rote adjusted (rendimento del patrimonio netto tangibile) del 3%.

Le stime 2019 degli analisti di Equita scontano un utile reported di 410 milioni di euro, mentre il target di Mps è di 570 milioni di euro perché incorpora un contributo più elevato delle imposte anticipate (DTA). Al netto di questo elemento, l'utile adjusted è visto a 300 milioni di euro, in linea con le stime degli analisti di Equita.

Anche se la banca senese ha per gran parte completato la normalizzazione della raccolta (+9 miliardi di euro di raccolta da inizio anno contro i +11 miliardi di obiettivo del piano e i -18 miliardi di euro di deflussi nel 2016), i risparmi attesi dal costo del funding (428 milioni di euro) saranno assorbiti dall'attesa migrazione degli unlikely to pay (+9 miliardi di euro) a non performing loans.

A meno di ipotizzare una significativa riduzione nel tasso di migrazione, a livelli del 50% sotto la media di sistema (16%), gli esperti non vedono upside per il margine di interesse di Mps . Mentre le commissioni difficilmente dovrebbero rappresentare un driver di accelerazione rispetto alle stime del piano (tasso medio annuo di crescita del 2%) perché il focus commerciale dovrebbe concentrarsi sulla raccolta diretta e non sulla trasformazione in asset under management degli stock, come nel caso delle altre banche.

Quanto al coefficiente patrimoniale, il Cet1, è al 14,7%, ma il significativo impatto negativo derivante dal principio contabile internazionale IFRS9 (-1 miliardi di euro, -190bps superiore alla media del sistema di -30-40bps), legato alle previste cessioni di esposizioni non performanti (-6,5 miliardi di euro al 2021), comporta una riduzione del Cet1 al 12% circa, secondo le stime della sim.

Comunque, per gli esperti di Equita uno degli asset di maggior valore è proprio lo stock di imposte anticipate (3,2 miliardi di euro) attualmente non computate nel Cet1 e che verrà rilasciato negli anni (secondo Equita 2032). "Il riconoscimento up-front di questi asset che rappresentano il 44% della

valutazione è legato a operazioni di M&A con player più grandi e/o profittevoli, su cui al momento non esiste visibilità", precisano gli analisti della sim che nella loro somma delle parti di Mps valutano il business bancario 2,4 euro per azione e le DTA 1,9 euro per azione.

https://www.milanofinanza.it

|

14 di 869

-

26/9/2017 20:04

0

0

Claudio143

N° messaggi: 17078 -

Iscritto da: 10/1/2012

N° messaggi: 17078 -

Iscritto da: 10/1/2012

#

|

15 di 869

-

26/9/2017 20:49

0

0

sandocan1

N° messaggi: 6133 -

Iscritto da: 19/11/2016

Scostarsi in negativo ovviamente..... Parlano di 4,6€/az......troppo poco per pensare che i vecchi azionisti recuperino qualcosa....

|

16 di 869

-

03/10/2017 18:43

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Il prospetto Mps va in Consob

La Commissione dovrebbe esprimersi entro la fine della prossima settimana. Il ritorno a Piazza Affari è previsto tra il 16 e il 19 ottobre. Nel frattempo Tesoro e azionisti sono al lavoro sulle liste per l’assemblea di novembre: il focus è sulle mosse di Generali e Assogestioni

|

17 di 869

-

04/10/2017 14:49

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, Axa scende dal 3,17% allo 0,038%

Dopo il salvataggio statale della banca senese, lo storico socio assicurativo si è diluito fino a quasi scomparire. A metà mese è atteso il ritorno a Piazza Affari a quasi un anno di distanza dalla sospensione

di Elena Dal Maso

In seguito all’entrata dello Stato e all’aumento di capitale di Mps , Axa , socio storico della banca senese, si è diluito fino a quasi scomparire. Secondo le comunicazioni di borsa della Consob sulle partecipazioni rilevanti, il gruppo assicurativo francese è passato dal 3,170% all’attuale 0,038%.

Ora il Tesoro dovrebbe salire al 70%, mentre il secondo socio sono le assicurazioni Generali col 4,3%. Intanto, come ha scritto MF-Milano Finanza, il prospetto per il ritorno a Piazza Affari della banca, sospesa dalle contrattazioni lo scorso dicembre, è arrivato in Consob agli inizi di ottobre.

La Commissione avrà una decina di giorni per esprimersi sul voluminoso documento di registrazione che dovrebbe ricevere il via libera alla fine della prossima settimana, consentendo così alla banca senese di rientrare in Piazza Affari tra lunedì 16 e giovedì 19.

Le azioni sono infatti sospese dal dicembre scorso, quando, abortito il piano di salvataggio privato, Consob decise di congelare gli scambi in attesa dell’intervento pubblico. La riammissione, a cui i legali della banca lavorano dall’agosto scorso, sarà un processo complesso che coinvolgerà diverse tipologie di investitori.

In primo luogo ci sono i vecchi azionisti (fra cui per l'appunto Axa ) che dopo la diluizione del 95% peseranno molto poco. A loro si affiancheranno gli ex obbligazionisti subordinati che, secondo il principio del burden sharing, hanno dovuto convertire gli strumenti di debito in equity e si trovano adesso soci della banca.

Subito dopo la quotazione, tuttavia, chi ha comprato il bond Upper Tier 2 2008-2018 allo sportello prima del 31 dicembre 2015 potrà scambiare con il Tesoro le azioni ricevute con nuovi bond senior. Il ristoro, disciplinato dal governo alla fine di luglio, è l’aspetto su cui Consob si starebbe concentrando nel suo esame con l’obiettivo di fornire al retail un quadro informativo il più possibile chiaro ed esauriente.

https://www.milanofinanza.it

|

18 di 869

-

07/10/2017 09:22

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, i dettagli del concambio dei bond senior

Si parte a fine mese. La banca ricorda che il budget massimo per l'operazione di conversione delle nuove azioni nel bond senior 2017-2018 è di 1,536 miliardi. Se le richieste fossero maggiori, lo Stato andrà al riparto. Ecco alcuni esempi di concambio, occhio alla tempistica. I numeri verdi di aiuto

di Elena Dal Maso

Mps ha reso noto le modalità di scambio delle azioni della banca di nuova emissione con obbligazioni senior a tasso fisso. Si tratta del bond Bmps 2017-2018 emesso alla pari (scadenza 15 maggio del prossimo anno) del valore nominale di 1 euro per un ammontare massimo di 1,536 miliardi con cedola unica, pagabile alla scadenza. Il tasso di interesse deve ancora essere determinato. L'operazione partirà entro fine mese dopo l'approvazione del Documento di offerta da parte della Consob e durerà circa tre settimane. Si tratta di adesione volontaria, quindi i detentori delle nuove azioni devono presentare richiesta alla banca.

Nel documento di spiegazione, piuttosto lungo ed elaborato, si mette subito in evidenza che lo Stato non può coprire cifre superiori a quella stanziata e convalidata dalla Bce, ovvero 1,536 miliardi di euro. Con la conseguenza che se le azioni portate in adesione all’offerta fossero di importo superiore, il Mef andrà al riparto.

Lo Stato farà riferimento al prezzo pagato da ciascun possessore di titoli considerando il prezzo medio ponderato di carico di questi ultimi alla data del 31 dicembre 2015, al netto di commissioni e spese.

In tal senso la banca ha effettuato alcuni esempi:

VN (Valore Nominale Complessivo) dei titoli in questione (UT2): nel caso di 10 mila euro, prendendo il valore fisso di 1,156 per le azioni Bmps UT2 provenienti dal burden sharing, il prezzo medio ponderato di calcolo è pari al 103%, per un valore nominale dei titoli di debito senior in concambio pari a 9.999 euro. Questo è il concambio valutato in maniera più favorevole nelle ipotesi della banca senese. Nel caso peggiore, la percentuale scende da 103% a 85% e il valore finale sarà di 8.499 euro rispetto ai 10 mila euro iniziali.

Come procedere ora? I detentori delle azioni dovranno recarsi nelle filiali Mps o rivolgersi a Widiba (fa parte del gruppo) secondo le procedure che saranno indicate nel Documento di offerta. Chi ha azioni BMPS UT2 depositate presso un intermediario diverso dovrà dare istruzione perché quest’trasferisca le azioni in tempo utile.

La banca ricorda che, ai fini dell’adesione, le azioni devono essere libere da oneri e vincoli di ogni genere e natura, reali o personali. Con la conseguenza che i detentori delle azioni soggette a vincoli che ne impediscano o limitino la trasferibilità (per esempio in caso di pegno, sequestro o pignoramento o anche eredità) e intendano aderire all’offerta, dovranno liberare le azioni "in tempo utile per effettuare l’adesione entro la chiusura del Periodo di adesione, prevista indicativamente per il 10 novembre 2017".

Nella nota sono indicati due numeri verdi cui ricorrere anche subito per chiarire eventuali casi complicati (per esempio titoli oggetto di successione ereditaria):

MPS: tel 800 41 41 41

Widiba: tel. 800 22 55 77

Nella nota, il Monte ricorda che alla data di ieri il capitale sociale di Mps è pari 15,692 miliardi di euro suddiviso in 1.140.290.072 azioni ordinarie senza valore nominale. Lo Stato, attraverso il Mef, detiene il 52,184% delle quote, Mps ha il 3,181% e il gruppo Generali il 4,319%.

In caso di adesione integrale all’offerta e sulla base del prezzo massimo ipotizzato (103%) Il Tesoro verrebbe a possedere 772.622.096 azioni ordinarie della Banca, pari al 67,76% del capitale sociale. Mps ricorda che la transazione in atto è tombale, prevede la rinuncia dell'azionista a far valere ogni altra pretesa relativa alla commercializzazione degli strumenti finanziari convertiti.

Intanto ieri Mps ha conferito l‘incarico di corporate broker a Mediobanca . Il titolo, sospeso dalle contrattazioni il 22 dicembre del 2016 dopo il fallito tentativo di ricapitalizzazione sul mercato, potrebbe essere riammesso in borsa entro metà ottobre come anticipato da MF-Milano Finanza. Il mercato prezza il titolo 4,28 euro, valore implicito espresso dal tasso di recovery (recupero) dei Cds aventi come sottostante obbligazioni subordinate della banca, determinato nell‘asta che si è tenuta lo scorso 21 settembre.

https://www.milanofinanza.it/

|

19 di 869

-

10/10/2017 15:25

0

0

GIOLA

N° messaggi: 34872 -

Iscritto da: 03/9/2014

Mps, le minoranze alzano la voce (MF)

MF ha analizzato l’attuale situazione del Monte dei Paschi di Siena, evidenziando alcuni possibili contrasti nella definizione della nuova governance. Da una parte c’è il Tesoro che richiederebbe la maggioranza nel consiglio di amministrazione, forte di una quota del 67,8% del capitale della banca.

Dall’altra “ci sono gli investitori domestici e internazionali coinvolti loro malgrado nella conversione dei bond subordinati”: alcuni di questi sarebbero interessati a occupare un posto nel nuovo CdA del Monte dei Paschi di Siena.

Secondo il quotidiano finanziario “la richiesta al Tesoro potrebbe essere quella di garantire una rappresentanza sostanziale alle minoranze, magari consentendo non solo alla seconda, ma anche alla terza lista di accedere al board”.

Intanto, si avvicina il ritorno dell’istituto a Piazza Affari: MF ha segnalato che il via libera della Consob al prospetto è atteso per la fine della prossima settimana.

|

20 di 869

-

10/10/2017 15:57

0

0

2nove

N° messaggi: 10747 -

Iscritto da: 12/9/2011

Scusate..

Mi sfugge qualcosa.

Ma! Se lo stato ora detiene il 55 e Mps il 33 % delle azioni e il restante a amici di amici.

I piccoli azionisti sono azzerati?

|

|

869 Commenti

...

|

|

Messaggi a seguire: (869)

Ultimo messaggio: 12/Dic/2024 13:34

|

|

Torna alla Lista

Torna alla Lista Aggiorna Lista

Aggiorna Lista

http://www.corriere.it/economia/

http://www.corriere.it/economia/