Capgemini réalise au 1er trimestre 2024 un chiffre d’affaires

de 5,5 milliards € conforme aux attentes

Relations presse :Victoire

GruxTél. : 06 04 52 16 55victoire.grux@capgemini.com

Relations investisseurs :Vincent

BiraudTél. : 01 47 54 50 87vincent.biraud@capgemini.com

Capgemini réalise au

1er trimestre 2024 un

chiffre d’affaires de 5,5 milliards € conforme aux

attentes

-

Chiffre d’affaires de 5 527 millions d’euros, soit

-3,5 % à taux de change courants et -3,3 % à taux de

change constants

-

Prises de commandes de 5 655 millions d’euros,

correspondant à un ratio book-to-bill

solide de 1,02

Paris, le 30 avril 2024 – Au

1er trimestre 2024, le groupe Capgemini a réalisé un chiffre

d’affaires de 5 527 millions d’euros, soit -3,5 % à taux

de change courants et -3,3 % à taux de change

constants* par rapport au 1er trimestre de l’année

précédente.

Pour Aiman Ezzat, Directeur général du groupe

Capgemini : « Comme prévu, le ralentissement du marché s’est

poursuivi au cours du premier trimestre et nous confirmons que le

point bas de la croissance est désormais derrière nous. Nous nous

attendons à un redressement progressif du marché et à un bon taux

de croissance au quatrième trimestre, qui ouvrirait ainsi la voie à

une accélération plus nette en 2025.

Notre pipeline commercial continue de croître et

la demande de grands projets de transformation digitale reste

soutenue. Alors que l’agilité opérationnelle et la rentabilité

demeurent une priorité pour nos clients, nos services à forte

valeur ajoutée dans le domaine de l’Intelligent Industry et du

développement durable bénéficient également d’une bonne

dynamique.

Concernant l’IA générative, nous avons lancé une

nouvelle plateforme pour permettre à nos clients d'expérimenter des

cas d'usage sectoriels spécifiques, et de les industrialiser à un

coût maîtrisé.

Dans ce contexte, nous réaffirmons l’ensemble de

nos objectifs pour l’année 2024. »

| |

Chiffre d’affaires(en millions d'euros) |

|

Variation |

|

|

2023 |

2024 |

|

En données publiées |

À taux de change constants* |

|

1er

trimestre |

5 729 |

5 527 |

|

-3,5 % |

-3,3 % |

Conformément aux attentes du Groupe, le chiffre

d’affaires de Capgemini sur le 1er trimestre s’inscrit en recul par

rapport au 1er trimestre 2023, à -3,3 % à taux de change

constants et -3,6% sur une base organique (c'est-à-dire corrigée

des impacts des devises et des variations de périmètre).

Dans un contexte macroéconomique qui reste peu

porteur, les grandes entreprises et organisations continuent de

prioriser leur agilité et efficacité opérationnelle au travers de

programmes offrant un retour sur investissement rapide, au

détriment des dépenses discrétionnaires non stratégiques. Les

services à forte valeur ajoutée proposés par Capgemini - en

particulier dans les domaines de l’Intelligent Industry et des

activités liées au Cloud, à la Data et à l'Intelligence

Artificielle - ont su bénéficier d'une dynamique solide au premier

trimestre.

ÉVOLUTION DE L’ACTIVITÉ PAR

RÉGIONS

Le chiffre d’affaires de la région

Amérique du Nord (28 % du chiffre d’affaires

du Groupe au 1er trimestre 2024) s’inscrit en recul de -7,1 %

à taux de change constants par rapport à la même période de

l’exercice précédent, soit un rythme similaire à celui du dernier

trimestre 2023. Les Services Financiers et les TMT (Télécoms, Média

et Technologie) ont majoritairement contribué à cette baisse,

partiellement compensée par la croissance de l’Industrie.

L’activité de la région Royaume-Uni et

Irlande (12 % du Groupe) s’est contractée de

-3,2 %, principalement du fait des Services Financiers et des

TMT. À l’inverse, les secteurs des Services et de l’Énergie et des

Utilities ont bénéficié d’une dynamique solide, tout comme

l’Industrie, dans une moindre mesure.

L’activité en France (20 %

du Groupe) affiche un repli de -2,8 %, avec un certain

ralentissement dans l’Industrie et les Services Financiers et un

Secteur Public dynamique.

Le chiffre d’affaires de la région Reste

de l’Europe (32 % du Groupe) est resté quasiment

stable à -0,5 %. La performance sous-jacente par secteur est

plus contrastée, avec une bonne dynamique dans le secteur de

l'Énergie et des Utilities ainsi que le Secteur Public, et une

contraction visible des TMT.

Enfin, le chiffre d’affaires de la région

Asie-Pacifique et Amérique latine (8 % du

Groupe) a affiché un recul de -1,7 %, presque entièrement lié aux

secteurs des Services Financiers et des TMT, tandis que le secteur

des Biens de Consommation & Commerce est resté très

dynamique.

ÉVOLUTION DE L’ACTIVITÉ PAR

MÉTIERS

À taux de change constants, le chiffre

d'affaires total* des services en

Stratégie & Transformation (9 % du

chiffre d’affaires total du Groupe au 1er trimestre 2024) a

progressé de +1,6 % à taux de change constants par rapport au

1er trimestre 2023. Cette croissance témoigne de l’intérêt que

portent les clients aux initiatives stratégiques destinées à

transformer, optimiser et adapter leurs activités et opérations

dans un contexte économique exigeant, ainsi qu’à l’investissement

dans l’IA générative.

Le chiffre d’affaires total des services en

Applications & Technologie (62 % du

Groupe et cœur d’activité de Capgemini) est en recul de

-4,0 %.

Enfin, les services d’Opérations &

Ingénierie (29 % du Groupe) enregistrent, quant à

eux, une contraction de -3,0 %.

ÉVOLUTION DES EFFECTIFS

Au 31 mars 2024, l’effectif total du Groupe

s’établit 337 200 personnes, en recul de 6 % sur un an.

L’effectif offshore s’élève à 192 000 collaborateurs, soit

57 % de l’effectif total.

PRISES DE COMMANDES

Les prises de commandes enregistrées au 1er

trimestre 2024 s’établissent à 5 655 millions d’euros, ce qui

représente un recul de -3,5 % à taux de change constants par

rapport à la même période de 2023. Le ratio book-to-bill s’élève à

1,02, soit un niveau supérieur à la moyenne historique pour un

premier trimestre.

PERSPECTIVES

Pour l’exercice 2024, le Groupe vise les

objectifs financiers suivants :

- Une croissance à taux de change

constants du chiffre d’affaires comprise entre +0 % et

+3 % ;

- Une marge opérationnelle comprise

entre 13,3 % et 13,6 % ;

- Une génération de free cash-flow

organique d’environ 1,9 milliard d’euros.

L’impact des variations de périmètre sur la

croissance devrait être minime en bas de la fourchette visée et

jusqu’à 1 point en haut de fourchette.

CONFÉRENCE TÉLÉPHONIQUE

Aiman Ezzat, Directeur général, accompagné de

Nive Bhagat, Directrice financière, et d’Olivier Sevillia,

Directeur général adjoint, commenteront cette publication au cours

d’une conférence téléphonique qui se déroulera en anglais ce jour à

8h00 heure de Paris (CET). Cette conférence

téléphonique sera accessible par webcast, en direct et en

rediffusion pendant un an, depuis ce lien.

L’ensemble des documents relatifs à cette

publication sera mis en ligne sur le site internet dédié aux

investisseurs de Capgemini à l’adresse

https://investors.capgemini.com/en/.

CALENDRIER PRÉVISIONNEL

16 mai

2024 Assemblée

Générale26 juillet

2024 Résultats du

1er semestre 2024

Le calendrier relatif au paiement du dividende

qui sera soumis à l’approbation de l’Assemblée Générale serait le

suivant :

29 mai

2024 Détachement du

coupon sur Euronext Paris31 mai

2024 Mise en

paiement du dividende

AVERTISSEMENT

Le présent communiqué de presse est susceptible

de contenir des informations prospectives. Ces informations peuvent

comprendre des projections, des estimations, des hypothèses, des

informations concernant des projets, des objectifs, des intentions

et/ou des attentes portant sur des résultats financiers futurs, des

évènements, des opérations, le développement de services et de

produits futurs, ainsi que des informations relatives à des

performances ou à des évènements futurs. Ces informations

prospectives sont généralement reconnaissables à l’emploi des

termes « s’attendre à », « anticiper »,

« penser que », « avoir l’intention de »,

« estimer », « prévoir »,

« projeter », « pourrait »,

« devrait » ou à l’emploi de la forme négative de ces

termes et à d’autres expressions de même nature. La direction de

Capgemini considère actuellement que ces informations prospectives

traduisent des attentes raisonnables ; la société alerte cependant

les investisseurs sur le fait que ces informations prospectives

sont soumises à des risques et incertitudes (y compris, notamment,

les risques identifiés dans le Document d’Enregistrement Universel

de Capgemini, disponible sur le site internet de Capgemini), étant

donné qu’elles ont trait à des évènements futurs et dépendent des

circonstances futures dont la réalisation est incertaine et qui

peuvent différer de ceux anticipés, souvent difficilement

prévisibles et généralement en dehors du contrôle de Capgemini. Les

résultats et les évènements réels sont susceptibles de différer

significativement, de ceux qui sont exprimés, impliqués ou projetés

dans les informations prospectives. Les informations prospectives

ne donnent aucune garantie de réalisation d’évènements ou de

résultats futurs et n’ont pas cette vocation. Capgemini ne prend

aucun engagement de mettre à jour ou de réviser les informations

prospectives sous réserve de ses obligations légales.

Le présent communiqué de presse ne constitue pas

une offre d’instruments financiers au public et ne contient pas

d’invitation ou d’incitation à investir dans des instruments

financiers en France, aux États-Unis ou n’importe quel autre

pays.

À PROPOS DE CAPGEMINI

Capgemini, partenaire de la transformation

business et technologique de ses clients, les accompagne dans leur

transition vers un monde plus digital et durable, tout en créant un

impact positif pour la société. Le Groupe, responsable et

multiculturel, rassemble 340 000 collaborateurs dans plus de 50

pays. Depuis plus de 55 ans, ses clients lui font confiance pour

répondre à l’ensemble de leurs besoins grâce à la technologie.

Capgemini propose des services et solutions de bout en bout, allant

de la stratégie et du design jusqu’à l’ingénierie, en tirant parti

de ses compétences de pointe en intelligence artificielle, en

cloud, et en data, ainsi que de son expertise sectorielle et de son

écosystème de partenaires. Le Groupe a réalisé un chiffre

d’affaires de 22,5 milliards d’euros en 2023.

Get the Future You Want | www.capgemini.com

* *

*

ANNEXES3F1

TAXONOMIE MÉTIERS

- Stratégie &

Transformation comprend l’ensemble des activités de

conseil en stratégie, innovation et accompagnement de la

transformation.

- Applications &

Technologie regroupe les activités des « Services

applicatifs » ainsi que les activités connexes, notamment les

services de proximité en technologie.

- Opérations &

Ingénierie recouvre les autres activités du Groupe, à

savoir : les Business Services (comprenant le Business Process

Outsourcing et les services transactionnels), l’ensemble des

Services d’infrastructure et de Cloud et les Services de R&D et

d’ingénierie.

DÉFINITIONS

La croissance organique du

chiffre d’affaires est la croissance calculée à taux de

change et périmètre constants. Le périmètre et les taux de

change utilisés sont ceux de l’exercice publié. Ce sont également

les taux de change de l’exercice publié qui sont utilisés dans le

calcul de la croissance à taux de change

constants.

|

Réconciliation des taux de croissance |

T1 2024 |

|

Croissance organique |

-3,6 % |

|

Impact des variations de périmètre du Groupe |

+0,3 pt |

|

Croissance à taux de change constants |

-3,3 % |

|

Impact des taux de change |

-0,2 pt |

|

Croissance en données publiées |

-3,5 % |

Pour l’évolution de l’activité par métier,

conformément aux indicateurs internes de performance

opérationnelle, la croissance à taux de change constants est

calculée sur la base du chiffre d’affaires total,

c’est-à-dire avant élimination des facturations inter-métiers. Le

Groupe considère en effet que cela est plus représentatif du niveau

d’activité par métier car, avec l’évolution de son activité, le

Groupe constate un nombre croissant de contrats dont la mise en

œuvre requiert la combinaison de différentes expertises métiers

entraînant une augmentation des flux de facturation

inter-métiers.

La marge opérationnelle, un des

principaux indicateurs de la performance du Groupe est la

différence entre le chiffre d’affaires et les charges

opérationnelles. Elle est calculée avant les « autres produits et

charges opérationnels » qui comprennent les amortissements des

actifs incorporels reconnus dans le cadre des regroupements

d’entreprises, les charges liées à la rémunération en action (y

compris les charges sociales et contributions patronales) et au

plan d’actionnariat salarié, ainsi que des charges ou produits non

récurrents, notamment les dépréciations des écarts d’acquisition,

les écarts d’acquisition négatifs, les plus ou moins-values de

cession de sociétés consolidées ou d’activités, les charges de

restructuration afférentes à des plans approuvés par les organes de

Direction du Groupe, les coûts d’acquisition et d’intégration des

sociétés acquises par le Groupe y compris les compléments de prix

incluant des conditions de présence, ainsi que les effets des

réductions, des liquidations et des transferts des régimes de

retraites à prestations définies.

Le résultat net normalisé correspond au résultat

net (part du Groupe) corrigé des impacts des éléments reconnus en «

autres produits et charges opérationnels », net d’impôt calculé sur

la base du taux effectif d’impôt. Le résultat normalisé par

action est calculé comme un résultat de base par action,

c'est-à-dire hors dilution.

Le free cash-flow

organique se définit comme le flux de trésorerie

lié à l’activité diminué des investissements en immobilisations

incorporelles et corporelles (nets des cessions), des

remboursements des dettes de loyers et ajusté des intérêts

financiers payés et reçus.

L’endettement net (ou la

trésorerie nette) comprend (i) la trésorerie qui

figure dans le tableau des flux de trésorerie et qui est composée

de la trésorerie et équivalents de trésorerie (placements à court

terme et banques) diminués des découverts bancaires, ainsi que (ii)

les actifs de gestion de trésorerie (actifs présentés séparément

dans l’état de la situation financière du fait de leurs

caractéristiques), diminués (iii) des dettes financières à court et

long terme et tient également compte (iv) de l’impact des

instruments de couverture lorsqu’ils se rapportent à des dettes

financières, des prêts et emprunts intragroupes, et à des actions

propres.

ÉVOLUTION DE L’ACTIVITÉ PAR

RÉGION

| |

Chiffre d’affaires(en millions d'euros) |

|

Variation par rapport à 2023 |

|

|

|

T1 2023 |

T1 2024 |

|

En données publiées |

À taux de change constants |

|

|

Amérique du Nord |

1 663 |

1 527 |

|

-8,2 % |

-7,1 % |

|

|

Royaume-Uni et Irlande |

686 |

684 |

|

-0,4 % |

-3,2 % |

|

|

France |

1 163 |

1 131 |

|

-2,8 % |

-2,8 % |

|

|

Reste de l’Europe |

1 739 |

1 729 |

|

-0,6 % |

-0,5 % |

|

|

Asie-Pacifique et Amérique latine |

478 |

456 |

|

-4,5 % |

-1,7 % |

|

|

TOTAL |

5 729 |

5 527 |

|

-3,5 % |

-3,3 % |

|

ÉVOLUTION DE L’ACTIVITÉ PAR

MÉTIER

| |

Chiffre d’affaires total* (en % du Groupe) |

|

Variation par rapport à 2023à taux de

change constants du Chiffre d’affaires total du

métier |

|

|

T1 2023 |

T1 2024 |

|

|

Stratégie & Transformation |

9 % |

9 % |

|

+1,6 % |

|

Applications & Technologie |

62 % |

62 % |

|

-4,0 % |

|

Opérations & Ingénierie |

29 % |

29 % |

|

-3,0 % |

1Dans ces annexes, l’arrondi d’une somme peut

être différent de la somme des arrondis.

-

Capgemini_-_2024-04-30_-_Chiffre_d_affaires_du_1er_trimestre_2024

- Capgemini_T1_2024_infographie_FR

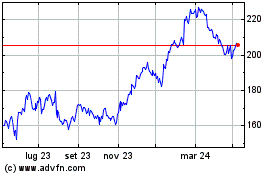

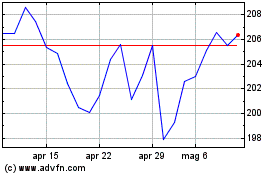

Grafico Azioni Capgemini (EU:CAP)

Storico

Da Nov 2024 a Dic 2024

Grafico Azioni Capgemini (EU:CAP)

Storico

Da Dic 2023 a Dic 2024