Carmila signe un nouveau crédit bancaire de 550 millions d'euros

21 Luglio 2022 - 6:27PM

Bourse Web Dow Jones (French)

PARIS (Agefi-Dow Jones)--La foncière de galeries commerciales

Carmila a annoncé jeudi avoir renforcé sa structure financière en

signant un nouveau crédit bancaire de 550 millions d'euros,

arrivant à maturité en 2027, avec deux options d'extension d'un an

chacune.

"Cette nouvelle ligne de crédit refinance un crédit bancaire

existant d'un montant de 170 millions d'euros, arrivant à échéance

en 2024, et remplace également la première tranche, non tirée, d'un

crédit renouvelable d'un montant de 270 millions d'euros, arrivant

à échéance en 2024", a indiqué la société dans un communiqué.

"La position de trésorerie de Carmila suite à la mise à disposition

de ce financement permettra de couvrir intégralement le

remboursement de l'émission obligataire arrivant à maturité en

septembre 2023", a précisé la foncière.

Cette nouvelle ligne inclut deux critères de développement durable

conçus pour soutenir la stratégie de Carmila de réduction de 90% de

ses émissions de gaz à effet de serre d'ici 2030 et de

certification BREEAM (Building Research Establishment Environmental

Assessment Method) de 100% de son patrimoine d'ici 2025.

"Si ces critères sont respectés, Carmila bénéficiera d'une

réduction de la marge sur crédit", a souligné la société qui a fait

son retour dans le SBF 120 le mois dernier.

-Eric Chalmet, Agefi-Dow Jones; +33 (0)1 41 27 47 95;

echalmet@agefi.fr ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

July 21, 2022 12:07 ET (16:07 GMT)

Copyright (c) 2022 L'AGEFI SA

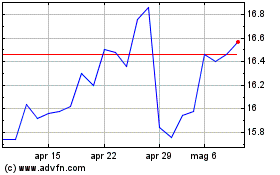

Grafico Azioni Carrefour Property Devel... (EU:CARM)

Storico

Da Apr 2024 a Mag 2024

Grafico Azioni Carrefour Property Devel... (EU:CARM)

Storico

Da Mag 2023 a Mag 2024

Notizie in Tempo Reale relative a Carrefour Property Development (Euronext (Parigi)): 0 articoli recenti

Più Carrefour Property Development Articoli Notizie