Elica: nuovo contratto finanziamento per 100 mln

03 Luglio 2020 - 10:53AM

MF Dow Jones (Italiano)

Elica Spa, capofila del Gruppo leader mondiale nella produzione

di cappe aspiranti da cucina, ha sottoscritto lo scorso 29 giugno,

un contratto di finanziamento per un importo massimo di 100 milioni

di euro con scadenza finale a 5 anni, su base Club deal con un pool

di 5 banche e, in particolare, con Banca Imi e Bnl Gruppo Bnp

Paribas in qualità di banche cordinatrici e Intesa Sanpaolo, Bnl

Gruppo Bnp Paribas, Banco Bpm, Credit Agricole Italia e Unicredit

quali banche finanziatrici.

Il finanziamento, spiega una nota, è principalmente destinato a

supportare le esigenze di medio/lungo termine, il parziale

rifinanziamento del debito esistente, nonché le dinamiche di

capitale circolante e di tesoreria di Elica Spa e delle sue

controllate.

I termini e le condizioni del finanziamento prevedono la

suddivisione del finanziamento in due tranche, una Term Loan (TL)

per un importo di 90 milioni di euro e una revolving (RCF) per un

ammontare pari a 10 milioni di euro; la tranche Term Loan (TL) con

scadenza 29 giugno 2025 di cui i primi due anni di preammortamento

e i seguenti tre anni caratterizzati da sei rate di valore

crescente e settima baloon con il rimborso finale;

la tranche Revolving (RCF) con scadenza 29 giugno 2025;

previsione di covenant finanziari rappresentati dal rapporto tra

Pfn/Ebitda, Ebitda/Oneri Finanziari Netti e Pfn/Patrimonio Netto,

testati semestralmente su base LTM sui dati consolidati del

Gruppo.

Con questa operazione il Gruppo conferma la solidità del modello

di business, la capacità di accedere a fonti di finanziamento

ordinarie anche in un contesto macroeconomico incerto e l'impegno

all'ottimizzazione della struttura del debito.

com/fch

(END) Dow Jones Newswires

July 03, 2020 04:38 ET (08:38 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

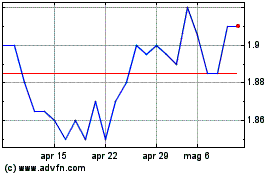

Grafico Azioni Elica (BIT:ELC)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Elica (BIT:ELC)

Storico

Da Apr 2023 a Apr 2024

Notizie in Tempo Reale relative a Elica (Borsa Italiana): 0 articoli recenti

Più Elica Articoli Notizie