Eni: mandato per nuove emissioni obbligazionarie tasso fisso

11 Maggio 2020 - 10:35AM

MF Dow Jones (Italiano)

Eni ha dato mandato a Barclays, Bnp Paribas, Credit Agricole

Cib, J.P.Morgan, Mediobanca e Unicredit per l'organizzazione del

collocamento di nuove emissioni obbligazionarie a tasso fisso con

durata di 6 anni e di 11 anni, nell'ambito del proprio programma di

Euro Medium Term Note in essere.

Le emissioni, spiega una nota, avvengono in esecuzione di quanto

deliberato dal Cda di Eni il 23 aprile 2020 e sono volte a

mantenere una struttura finanziaria equilibrata in relazione al

rapporto tra indebitamento a breve e a medio-lungo termine e alla

vita media del debito di Eni. I prestiti obbligazionari, destinati

agli investitori istituzionali, saranno collocati compatibilmente

con le condizioni di mercato e successivamente quotati alla borsa

di Lussemburgo.

Il rating di Eni relativo al debito di lungo termine è A-

(outlook negative) per Standard & Poor's, Baa1 (outlook

stabile) per Moody's e A- (outlook stabile) per Fitch.

com/sda

(END) Dow Jones Newswires

May 11, 2020 04:20 ET (08:20 GMT)

Copyright (c) 2020 MF-Dow Jones News Srl.

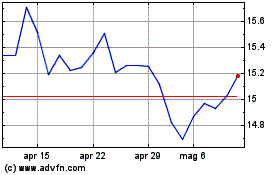

Grafico Azioni Eni (BIT:ENI)

Storico

Da Mar 2024 a Apr 2024

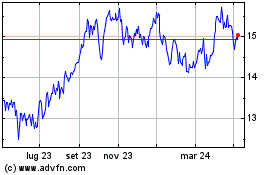

Grafico Azioni Eni (BIT:ENI)

Storico

Da Apr 2023 a Apr 2024