Fila: rifinanzia il debito, prevista riduzione oneri finanziari per 10 mln

26 Luglio 2022 - 6:04PM

MF Dow Jones (Italiano)

Fila, Fabbrica Italiana Lapis ed Affini, ha sottoscritto gli

accordi contrattuali per un'operazione di finanziamento a

medio-lungo termine per 232,5 milioni di euro e 133,1 milioni di

Usd, più una linea Rcf pari a 75 milioni di euro, a fronte di un

attuale indebitamento strutturato pari 447 milioni di euro e una

Rcf pari a 25 milioni. Tale operazione, si legge in una nota,

comporterà un significativo risparmio in termini di oneri

finanziari di oltre 10 milioni di euro sull'intera durata del

finanziamento.

L'operazione, che nasce dall'esigenza del gruppo di rifinanziare

il debito a medio-lungo termine esistente in anticipo rispetto alla

naturale scadenza e, dunque, di estendere la maturity del proprio

indebitamento finanziario, permetterà, quindi, sia una riduzione

dell'indebitamento a medio/lungo esistente mediante l'utilizzo

della cassa in eccesso così da ridurre l'ammontare degli oneri

finanziari passivi, che un'adeguata rimodulazione delle scadenze

dei pagamenti, assicurando alla Società le risorse per proseguire

nel suo percorso di crescita.

Nell'aprile 2022, infatti, in anticipo rispetto alla maturazione

delle rate più consistenti previste relativamente al debito a

medio-lungo termine esistente, il gruppo ha avviato un dialogo con

gli istituti finanziatori per definire congiuntamente un'operazione

di rifinanziamento che risultasse in linea con gli obiettivi e le

necessità del Gruppo Fila.

Tale attività ha portato alla strutturazione dell'Operazione, il

cui closing è previsto entro la fine del mese di luglio.

Si sottolinea infine che il finanziamento sarà concesso da Bnp

Paribas e Intesa Sanpaolo con il ruolo di Global Coordinators,

Bookrunners, Mandated Lead Arrangers e Sustainability Coordinators;

Banco Bpm con il ruolo di Bookrunner e Mandated Lead Arranger; Bper

Banca, Credit Agricole, Mediobanca e Unicredit con il ruolo di

Mandated Lead

Arrangers; Cassa Depositi e Prestiti e JP Morgan con il ruolo di

Lead Arrangers; Bnl Bnp Paribas con il ruolo di banca agente. E

sarà suddiviso in quattro linee di credito di tipo "term" e una

linea di credito di tipo "revolving" della durata di cinque

anni.

La società avrà inoltre la facoltà di esercitare un'opzione per

rendere il finanziamento sustainability linked e dunque legato al

raggiungimento di specifici obiettivi di sostenibilità.

com/cce

MF-DJ NEWS

2617:48 lug 2022

(END) Dow Jones Newswires

July 26, 2022 11:49 ET (15:49 GMT)

Copyright (c) 2022 MF-Dow Jones News Srl.

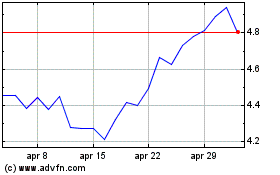

Grafico Azioni Bper Banca (BIT:BPE)

Storico

Da Ott 2024 a Nov 2024

Grafico Azioni Bper Banca (BIT:BPE)

Storico

Da Nov 2023 a Nov 2024