Credito: al valzer dei servicer (Mi.Fi.)

13 Marzo 2023 - 10:15AM

MF Dow Jones (Italiano)

Quando un settore raggiunge la maturità deve perseguire economie

di scala e consolidarsi. Oggi uno dei mantra degli investment

banker sembra applicarsi bene ai servicer italiani. Negli ultimi

otto anni il settore ha conosciuto una crescita molto rapida,

grazie all'intensa attività di derisking portata avanti dalle

banche. Dal 2015 al 2022 gli istituti hanno ceduto una valanga di

crediti deteriorati, di cui oltre 100 miliardi assistiti dalla

garanzia pubblica (Gacs). Un'ampia fetta di questo stock è stata

affidata a una manciata di servicer: secondo le stime elaborate

dall'ufficio studi di Banca Ifis, alla fine del 2022 le prime sette

società del settore avevano in gestione asset per un valore

complessivo di circa 300 miliardi di euro. Questi numeri sono

sufficienti a descrivere lo sforzo richiesto oggi al comparto, in

un paese come l'Italia dove tradizionalmente le attività di

recupero sono una corsa a ostacoli. Se poi le previsioni di una

nuova ondata di sofferenze e incagli si riveleranno corrette, nei

prossimi anni il fardello potrebbe crescere ulteriormente. In un

contesto in cui la capacità produttiva è destinata ad aumentare e

in cui gli investimenti in tecnologia si stanno rivelando sempre

più importanti, le economie di scala saranno decisive. Ecco perché

molti analisti finanziari ritengono che nel 2023 il consolidamento

potrebbe rimettersi in moto. Il settore non è nuovo alle operazioni

straordinarie. Alcune realtà hanno aperto il capitale a investitori

istituzionali e retail come accaduto a DoValue che nel 2017 è

sbarcata in piazza Affari. Altre società sono confluite in gruppi

più grandi e strutturati come ha fatto Quaestio sgr in cui è

entrata DeA Capital. L'anno scorso poi Illimity ha acquisito Aurora

Recovery Capital (Arec), la società specializzata nella gestione di

crediti utp con focus sul segmento corporate real estate. In

generale però non si sono ancora viste integrazioni capaci di

cambiare radicalmente le geografie del settore. Alcuni tentativi

andati in questa direzione sono falliti. Così è stato ad esempio

per Banca Ifis e Credito Fondiario (oggi Gardant), che nel 2019

esplorarono senza successo l'ipotesi di una integrazione. Il

merger, funzionale sulla carta, saltò per problemi di governance e

da allora i due gruppi hanno ballato da soli. Non migliore fortuna

hanno avuto i tentativi del fondo internazionale Värde Partners di

uscire dal capitale di Guber Banca.

Proprio in questi giorni il mercato si chiede se le cose

andranno meglio per Davidson Kempner sulla partita Prelios. Il

fondo americano è presente nel capitale della società presieduta da

Fabrizio Palenzona e guidata da Riccardo Serrini dal 2017 a seguito

dell'accordo con il nocciolo duro di azionisti composto allora da

Pirelli, Intesa Sanpaolo, Unicredit e Fenice. Da qualche tempo però

DK sta pensando alla vendita. I tentativi fatti sinora (da Intrum a

Tinexta fino a Banca Progetto) non hanno sortito risultato,

complice anche la pandemia e la forte instabilità macroeconomica

degli ultimi mesi. L'intenzione del fondo è rimasta comunque quella

di valorizzare la controllata e l'arrivo di Ion sul dossier ha

impresso un cambio di marcia alle discussioni. Proprio le prossime

settimane potrebbero essere decisive per la partita. Se la due

diligence del gruppo fondato da Andrea Pignataro si è conclusa,

sarebbero in corso discussioni con diverse banche per il financing

dell'operazione. Tra gli altri sul mercato si fanno i nomi di Jp

Morgan, Goldman Sachs e Unicredit.

Per DoValue invece l'attenzione si divide tra l'Italia e

l'estero, anche in tema m&a. Proprio nei mesi scorsi il gruppo

guidato da Andrea Mangoni (che in passato si era avvicinato anche

al dossier Prelios) aveva messo nel mirino Diglo, il servicer

creato e lanciato da Banco Santander a inizio 2022 e specializzato

nel comparto real estate. Altre novità potrebbero arrivare nei

prossimi mesi e lo stesso vale anche per la svedese Intrum. Se

diversi big potrebbero mettersi in movimento, gran parte del

m&a nel mondo dei servicer potrebbe però interessare le realtà

medio-piccole. Specie alla luce della direttiva 2021/2167 che dovrà

essere recepita dall'Italia entro la fine di quest'anno e sulla

quale intermediari e società di consulenza hanno già iniziato a

lavorare. Tra le principali novità normative ci sarà la richiesta

di un'autorizzazione per servizi di servicing e per la fornitura di

servizi cross-border.

Sempre per i servicer aranno inoltre imposti requisiti più

stringenti su compliance, governance e controlli interni e si andrà

verso una sempre maggiore omogeneizzazione dei contenuti minimi dei

contratti di gestione e di outsourcing. Sono inoltre previste

comunicazioni periodiche alla Vigilanza da parte di cedenti e

acquirenti con informazioni sui crediti trasferiti.

"Maggiore pressione competitive ed esigenze nuove sono le sfide

dei servicer oggi", spiega a MF-Milano Finanza Paolo Gesa,

amministratore delegato di Officine Cst, la controllata del fondo

Cerberus specializzata nella gestione di crediti sia in bonis sia

deteriorati. «Da un lato gli operatori generalisti cercheranno di

conseguire economie di scala tramite un consolidamento del settore,

mentre per gli operatori più piccoli la via che vedo è quella della

specializzazione e dell'utilizzo delle proprie competenze per

effettuare direttamente l'acquisto di crediti», conclude Gesa.

red

fine

MF-DJ NEWS

1309:58 mar 2023

(END) Dow Jones Newswires

March 13, 2023 05:00 ET (09:00 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

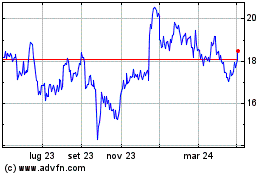

Grafico Azioni Tinexta (BIT:TNXT)

Storico

Da Gen 2025 a Feb 2025

Grafico Azioni Tinexta (BIT:TNXT)

Storico

Da Feb 2024 a Feb 2025