Résultats semestriels 2023

Résultats semestriels

2023

- Activité en retrait

de 11% dans un environnement économique atone, malgré la

contribution significative des récentes acquisitions SWAN ALLOY UK

et RVA

- Une rentabilité

opérationnelle courante impactée ponctuellement par la baisse de

l’activité

- Résultat

opérationnel non courant et résultat net part du Groupe en

progression grâce à des produits exceptionnels liés aux récentes

acquisitions

- Une situation

financière solide

- Un attentisme

général qui pèse sur la visibilité pour la fin de l’exercice

2023

AUREA (Code ISIN

: FR0000039232, Code

Mnémo :

AURE), l’un des premiers

acteurs industriels européens dans la régénération des

déchets, annonce ce jour ses résultats pour le 1er

semestre 2023, arrêtés lors du Conseil d’administration qui s’est

tenu le 21 septembre 2023 et ayant fait l’objet d’un examen limité

par les Commissaires aux comptes. Le Rapport financier semestriel

est mis à la disposition du public et déposé auprès de l’Autorité

des marchés financiers ce jour. Il peut être consulté sur le site

Internet de la société.

|

Normes IFRS, en millions d’euros |

S1

20231 |

S1

2022 |

VAR |

|

Chiffre d’affaires consolidé |

126,6 |

142,1 |

-11% |

|

Excédent Brut d’Exploitation2 |

4,3 |

12,0 |

-64% |

|

Résultat opérationnel courant |

-3,6 |

8,0 |

N/A |

|

Résultat opérationnel |

9,5 |

8,0 |

+19% |

|

Résultat net part du Groupe |

9,9 |

6,2 |

+59% |

Activité

affectée par la demande du secteur automobile

Au titre du 1er semestre 2023, le Groupe AUREA

réalise un chiffre d’affaires de 126,6 M€ en recul de 11% (-21% à

périmètre constant) par rapport au 1er semestre 2022, intégrant la

contribution des 2 sociétés nouvellement acquises SWAN ALLOY UK et

RVA sur 2 mois et demi. Les filiales particulièrement exposées au

secteur automobile, en particulier REGEAL, ont connu une baisse

marquée de leur activité au cours de ce semestre. A quelques

exceptions près, la plupart des autres entités du Groupe ont

également souffert, soit d’un environnement industriel peu porteur,

soit de situations de marché incertaines, notamment dans la

collecte des huiles moteur usagées.

La performance du

Pôle Métaux &

Alliages (-10% sur le semestre, -24% à périmètre constant)

s’inscrit dans un contexte de niveau moyen des cours de matières

premières en baisse sur la période par rapport au 1er semestre

2022. Dans les alliages d’aluminium, la perte de marchés dans le

secteur automobile a fortement pesé sur la performance de REGEAL.

Ceci a contraint AUREA à envisager une reconversion du site en

dupliquant le business model de la nouvelle filiale SWAN ALLOY UK,

qui a contribué très positivement à la performance du pôle. Les

activités dans les alliages de cuivre ont également été impactées

par des marchés en retrait avec une visibilité réduite, en

réussissant toutefois à conserver leurs parts de marché et à

dégager une performance de bonne facture.

Les activités du Pôle Produits dérivés

du Pétrole (-17% sur le semestre) ont

évolué dans un contexte de niveau des cours du pétrole en recul

important par rapport à l’année précédente. Par ailleurs, bien que

s’étant inscrite au 1er trimestre 2023 auprès de l’éco-organisme

CYCLEVIA en tant qu’opérateur de traitement (régénérateur) et

collecteur-regroupeur, ECO HUILE a évolué dans un marché

déstabilisé momentanément par la montée en puissance de cet

éco-organisme. A l’inverse, ECOLOGIC PETROLEUM RECOVERY (EPR),

spécialisée dans le traitement des déchets pétroliers et des eaux

polluées, a de nouveau bénéficié d’une activité bien orientée et

affiche une croissance soutenue. Les autres activités de ce pôle

(PVC, distribution de combustibles) ont également été sensibles au

ralentissement économique.

Au sein du Pôle Caoutchouc &

Développements (-19% sur le semestre), la

filiale ROLL-GOM a subi l’attentisme de la clientèle industrielle

allemande dans un contexte de concurrence accrue sur les produits

d’entrée de gamme. Cependant, le Groupe anticipe une amélioration

des perspectives sur le 2nd semestre. META REGENERATION a bénéficié

d’une demande soutenue en matière de traitement des déchets

mercuriels et commence à récolter les fruits de ses investissements

commerciaux. La Société réfléchit par ailleurs à étendre la palette

des prestations proposées à ses clients. TDA VALORISATION,

spécialisée dans la collecte de déchets dans les garages

automobiles, affiche un chiffre d’affaires en progression, mais

doit cependant stabiliser son organisation afin d’optimiser ses

performances commerciales.

Le Pôle Chimie Pharma (+10% en

publié sur le semestre, -27% à périmètre constant) a bénéficié de

la contribution de la nouvelle filiale RVA. Dans la régénération de

solvants, SARGON a poursuivi sa croissance avec un rythme ralenti

par rapport à l’exercice précédent, et s’apprête à bénéficier de la

montée en puissance de la nouvelle colonne de distillation mise en

service au cours du semestre. Le chiffre d’affaires de FLAUREA

CHEMICALS, dont la demande de poudre de cadmium demeure stable, est

pour sa part en retrait du fait de l’absence d’activité zinc durant

la période.

Performance

opérationnelle soutenue par des éléments

exceptionnels

Les indicateurs opérationnels du Groupe ont été

fortement impactés par la baisse d’activité particulièrement forte

au sein de certaines filiales. Ainsi, l’Excédent Brut

d’Exploitation s’établit à 4,3 M€ (3,4% du chiffre d’affaires), et

le résultat opérationnel courant ressort en perte à 3,6 M€. Les

dotations aux amortissements sont en augmentation à 7,9 M€, à la

suite des investissements conséquents réalisés en 2022 et d’une

dotation complémentaire de 1,8 M€ relative aux outils industriels

de la ligne de lingotage de REGEAL mise à l’arrêt dans le cadre du

plan de reconversion du site.

Les opérations de croissance externe réalisées

mi-avril 2023 dans les métiers de l’aluminium (RVA en France et

SWAN ALLOY UK au Pays de Galles) ont apporté une contribution

significativement positive, en termes de rentabilité opérationnelle

courante.

Le résultat opérationnel s’élève à 9,5 M€, en

amélioration de 1,5 M€ par rapport au 1er semestre 2022. Les

produits opérationnels non courants sont constitués à hauteur de

17,4 M€ d’un badwill relatif à l’entrée dans le périmètre de

consolidation de RVA.

Les autres charges opérationnelles non courantes

comprennent notamment une dotation aux provisions pour charges de

restructuration de la filiale REGEAL de 2,0 M€, ainsi que des

dépréciations de goodwill du pôle Produits dérivés du Pétrole

afférentes aux activités dans les plastiques et dans la

distribution de combustibles pour un montant global de 2,2 M€.

À 0,7 M€, le coût de l’endettement financier net

reste très maîtrisé. L’augmentation par rapport à l’exercice

précédent s’explique à la fois par le volume des emprunts souscrits

depuis deux ans afin de financer les investissements et par

l’augmentation des taux d’intérêt des nouveaux emprunts

souscrits.

Après prise en compte d’un produit d’impôts de

1,1 M€, le bénéfice net part du Groupe s’établit à 9,9 M€, en

hausse de 59% par rapport au 1er semestre 2022.

Situation

financière solide du

Groupe

Malgré les difficultés rencontrées, les

performances opérationnelles du Groupe au 1er semestre 2023 ont

permis de dégager une capacité d’autofinancement positive à 4,2 M€

et un flux net de trésorerie lié à l’activité de 4,3 M€.

Au 30 juin 2023, AUREA affiche une situation

financière toujours solide caractérisée par :

- des capitaux

propres de 78,3 M€ en hausse de 9,2 M€ par rapport au 31 décembre

2022 ;

- un endettement

financier net de 28,0 M€ en augmentation de 11,6 M€ par rapport au

31 décembre 2022 incluant :

- une dette

financière brute de 54,1 M€, dont 22,8 M€ à moins d’un an, à

comparer avec des montants respectifs de 50,3 M€ et 15,2 M€ au 30

juin 2022,

- une trésorerie

brute de 26,1 M€ (dont factor) en diminution de 14,7 M€ par rapport

au 31 décembre 2022, qui s’explique principalement par le

financement des 2 opérations de croissance externe intervenues au

1er semestre 2023. Le refinancement bancaire de ces opérations a

été réalisé au 2nd semestre 2023.

La situation de trésorerie du Groupe AUREA lui

permet ainsi de respecter ses engagements financiers.

Perspectives

2023

Le Groupe AUREA dispose de façon générale d’une

faible visibilité sur ses carnets de commandes pour la fin de

l’exercice 2023 et le premier trimestre 2024 en raison de

l’attentisme du marché.

Le contexte géopolitique et macro-économique

(perspectives d’activité des entreprises industrielles en Europe,

forte hausse des taux d’intérêt, ainsi que l’incertitude sur les

prix de l’énergie très volatils), impose de demeurer prudents et

sélectifs au niveau des investissements qui seront engagés.

Le Groupe va poursuivre l’intégration des

sociétés nouvellement acquises dans les métiers de l’aluminium en

mettant en œuvre toutes les synergies identifiées et en étudiant

les différentes opportunités de développement. Par ailleurs, le

Groupe projette également de renforcer ses équipes et son

encadrement (management, personnel technique et commerciaux) afin

de dynamiser l’ensemble de son activité.

Prochains

rendez-vous Réunion SFAF le 3 octobre

2023Chiffre d'affaires du 3ème trimestre 2023, le 7 novembre 2023

après bourse

À propos

d’AUREA

Parmi les premiers acteurs industriels en Europe

spécialistes de la régénération des déchets, AUREA s’inscrit au

cœur de l’économie circulaire. Depuis près de 20 ans, le Groupe

régénère des déchets de tout type afin qu’ils soient réutilisés

comme des matières premières renouvelées. Un des leaders de la

fabrication d’alliages d’aluminium, leader mondial du traitement de

cadmium, top 3 mondial du traitement du cuivre par atomisation, top

3 français dans les alliages cuivreux, N°1 français u traitement

des déchets d’aluminium, N°1 européen pour la fabrication de roues

à bandages à partir de pneus usagés, leader européen de la

régénération des huiles noires moteur, N°1 du traitement des

déchets mercuriels en France, AUREA se distingue par ses positions

de premier plan en France et en Europe. Le Groupe est coté sur le

marché d’Euronext Paris compartiment C (FR0000039232, AURE).

Pour toute information complémentaire :

www.aurea-france.com.

|

Contacts |

|

|

|

|

|

|

AUREA |

ACTUS finance &

communication |

TSAF – GROUPE VIEL |

|

|

|

|

|

|

|

|

|

|

|

|

|

01 53 83 85 45contact@aurea-france.com |

Corinne Puissant01 53 67 36 77cpuissant@actus.frManon Clairet -

Relations Presse01 53 67 36 73mclairet@actus.fr |

Camille Trémeau01 40 74 15 45camille.tremeau@tsaf-paris.com |

|

|

1 Au 1er semestre 2023, AUREA a acquis les sociétés REAL ALLOY

UK (désormais dénommée SWAN ALLOY UK et rattachée au pôle Métaux

& Alliages) et RVA (RECUPERATION REVALORISATION ALUMINIUM

rattachée au pôle Chimie Pharma)2 Excédent Brut d’Exploitation =

Résultat opérationnel courant + Dotations nettes aux amortissements

et provisions opérationnelles

- Aurea_28 09 2023_Résultats S1 2023

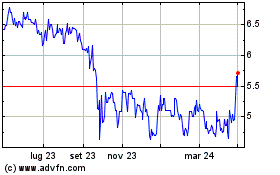

Grafico Azioni Aurea (EU:AURE)

Storico

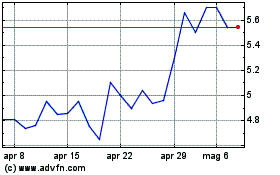

Da Mar 2024 a Apr 2024

Grafico Azioni Aurea (EU:AURE)

Storico

Da Apr 2023 a Apr 2024