Le azioni Adidas non sembrano valere il rischio nonostante il primo trimestre positivo -- Market Talk

08 Maggio 2023 - 11:45AM

MF Dow Jones (Italiano)

Articolo originale pubblicato su Dow Jones English Newswire,

traduzione a cura della redazione Il Sole 24 Ore Radiocor.

(Il Sole 24 Ore Radiocor Plus) - Milano, 8 mag - I risultati del

primo trimestre di Adidas non sono stati così negativi come ci si

aspettava, ma il profilo rischio/rendimento delle azioni non è

ancora attraente, scrive Christian Salis, analista di Hauck &

Aufhaeuser, in una nota.

Anche se il risultato del primo trimestre, migliore del

previsto, suggerisce che il produttore tedesco di abbigliamento

sportivo potrebbe superare leggermente le sue previsioni al ribasso

per l'intero anno, l'analista ritiene che il titolo sia caro.

"Di conseguenza, il profilo rischio/rendimento del titolo appare

poco attraente", afferma Salis. H&A alza il suo obiettivo di

prezzo a EUR85 da EUR75, mantenendo il rating sell sul titolo. Le

azioni sono in calo dell'1,3% a 168,08

euro.(christian.moess@wsj.com)

(END) Dow Jones Newswires

May 08, 2023 05:30 ET (09:30 GMT)

Copyright (c) 2023 Dow Jones-Radiocor

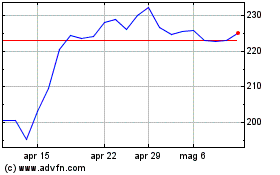

Grafico Azioni Adidas (TG:ADS)

Storico

Da Apr 2024 a Mag 2024

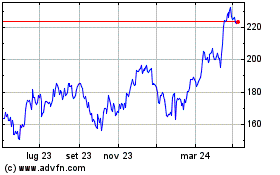

Grafico Azioni Adidas (TG:ADS)

Storico

Da Mag 2023 a Mag 2024