Intesa Sanpaolo: al via Basket Bond in partnership con Elite

16 Ottobre 2019 - 11:49AM

MF Dow Jones (Italiano)

Illiria, Sigma e Gruppo Cittadini dell'Ordine sono le prime tre

società che aderiscono al programma Intesa Sanpaolo Basket Bond, in

partnership con Elite, un'operazione di emissione di obbligazioni

da parte di Pmi che prevede una successiva cartolarizzazione

tramite "Note" destinate a investitori istituzionali.

Il programma, spiega una nota, è strutturato in più tranche,

prevede la sottoscrizione di obbligazioni per un ammontare

complessivo fino a 1 miliardo di euro ed è finalizzato a

coinvolgere circa 200 Pmi complessivamente in tutta Italia.

Il Gruppo Illiria di Udine, nato nel 2001 dalla fusione di

diverse realtà esistenti dagli anni '70, con ricavi consolidati nel

2018 di circa 53 milioni di euro si posiziona tra i più importanti

operatori nel settore della distribuzione automatica focalizzato in

prevalenza in Friuli Venezia Giulia. Sigma, fondata negli anni '80

con base a Napoli e con un fatturato di circa 30 milioni nel 2018,

si colloca tra i principali operatori nel settore della

distribuzione automatica con attenzione particolare al centro-sud

Italia. Il Gruppo Cittadini dell'Ordine, fondato nel 1870 con sede

legale a Bolzano (sede amministrativa a Cesena) e un fatturato

consolidato di circa 53 milioni nel 2018, opera nel settore della

sicurezza privata in Italia e tramite le sue controllate anche

all'estero.

Il Gruppo Illiria ha emesso un bond da 10 milioni di euro, Sigma

e Cittadini dell'Ordine ne hanno emesso uno da 3 milioni di euro

ciascuna. Le operazioni al momento in corso di trattativa ammontano

a circa 70 milioni di euro. Intesa Sanpaolo sceglie Elite come

partner per lanciare il primo Intesa Sanpaolo Basket Bond. Grazie a

questo strumento, Intesa Sanpaolo ed Elite intendono supportare i

piani di crescita e investimento delle Pmi virtuose attraverso

soluzioni finanziarie innovative che diano al contempo elevata

visibilità alle aziende nei confronti di investitori istituzionali

e accrescano la reputazione e la cultura finanziaria delle

stesse.

La strutturazione delle operazioni è affidata a Banca Imi, la

investment bank del Gruppo. Le obbligazioni saranno interamente

sottoscritte da Intesa Sanpaolo che, successivamente, potrà

collocare il rischio sul mercato. Il Gruppo Intesa Sanpaolo è

assistito dallo studio legale Grimaldi nella strutturazione ed

emissione dei bond.

Le imprese aderenti all'Intesa Sanpaolo Basket Bond hanno

l'opportunità di accedere alla Lounge Elite Intesa Sanpaolo, il

percorso che offre alle aziende un set di strumenti e servizi

pensati per accelerarne lo sviluppo organizzativo e manageriale e

per supportare il reperimento dei capitali favorendo la crescita e

l'avvicinamento culturale delle imprese alle forme di funding

disponibili, compresi i mercati dei capitali.

Luca Peyrano, Ceo di Elite, ha commentato: "Siamo contenti che

Intesa Sanpaolo abbia scelto Elite come partner per questa prima

importante operazione di finanza alternativa, promuovendo uno

strumento innovativo per la valorizzazione delle aziende virtuose

del nostro Paese. Un modello virtuoso di collaborazione che

dimostra l'importanza di azioni di sistema per produrre benefici

per l'impresa e che contribuisce allo sviluppo del mercato dei

capitali. Elite è da sempre aperta alla collaborazione con il

sistema bancario e degli intermediari finanziari e conferma il suo

impegno nel panorama della finanza alternativa offrendo alle

società strumenti innovativi di accesso al mercato dei capitali per

favorire una maggiore diversificazione delle fonti di finanziamento

e una maggiore patrimonializzazione delle imprese".

Stefano Barrese, responsabile Divisione Banca dei Territori di

Intesa Sanpaolo ha commentato: "Il nostro affiancamento alle Pmi si

dota di un nuovo strumento alternativo che, messo a punto con

successo grazie a un partner come Elite, le aiuta a dotarsi di una

governance più avanzata e ad accrescere la propria dimensione. Il

basket bond è la nuova proposta di Intesa Sanpaolo diversificata in

base alle esigenze e alle possibilità di emissione delle singole

imprese, per accedere al mercato dei capitali e farsi conoscere

anche da investitori istituzionali che le nostre Pmi, proprio per

le dimensioni contenute, non potrebbero raggiungere

singolarmente".

com/fch

(END) Dow Jones Newswires

October 16, 2019 05:34 ET (09:34 GMT)

Copyright (c) 2019 MF-Dow Jones News Srl.

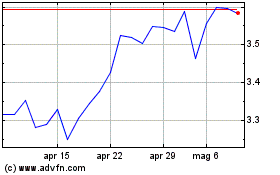

Grafico Azioni Intesa Sanpaolo (BIT:ISP)

Storico

Da Mar 2024 a Apr 2024

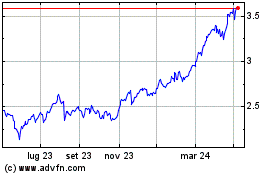

Grafico Azioni Intesa Sanpaolo (BIT:ISP)

Storico

Da Apr 2023 a Apr 2024