Worldline - succès d'une émission obligataire de 500 millions d’euros à 5 ans

21 Novembre 2024 - 6:45PM

UK Regulatory

Worldline - succès d'une émission obligataire de 500 millions

d’euros à 5 ans

CE DOCUMENT N’EST PAS DESTINE A ETRE COMMUNIQUE,

PUBLIE OU DIFFUSE, AU CANADA, EN AFRIQUE DU SUD, EN AUSTRALIE, AU

JAPON, AUX ETATS UNIS OU A UNE « U.S. PERSON » (TELLE QUE DEFINIE

DANS LA « REGULATION S » EN VERTU DU U.S. SECURITIES ACT DE 1933,

TEL QUE MODIFIE) OU DANS UN QUELCONQUE PAYS DANS LEQUEL LA

COMMUNICATION, PUBLICATION OU DIFFUSION DU PRESENT COMMUNIQUE EST

ILLEGALE

Worldline a placé avec succès une

émission obligataire de

500 millions d’euros à 5 ans

Paris La Défense, le 21 novembre 2024–

Worldline [Euronext : WLN], un leader mondial des services de

paiements, annonce aujourd’hui le succès d’une émission obligataire

de 500 millions d’euros à 5 ans.

Worldline a placé avec succès une émission

obligataire de 500 millions d’euros venant à échéance en novembre

2029 et assortie d’un coupon de 5,250%. L’émission a suscité un vif

intérêt et a été sursouscrite par une base d’investisseurs

hautement diversifiée, confirmant la confiance du marché dans le

modèle opérationnel de Worldline et dans la qualité de son profil

de crédit.

Le produit net de cette émission sera utilisé

par Worldline pour ses besoins généraux, pouvant inclure, en tout

ou partie, le refinancement de son endettement existant, dont les

OCEANEs en circulation (0% 30 juillet 2025 600.000.000€ Obligations

Convertibles/Échangeables et/ou 0% 30 juillet 2026 800.000.000€

Obligations Convertibles/Échangeables). Le règlement-livraison

devrait avoir lieu le 27 novembre 2024 et les obligations seront

cotées sur la Bourse de Luxembourg.

L’émission obligataire a été menée par BNP

Paribas et Morgan Stanley en tant que « Global

Coordinators and Joint Bookrunners ». Rothschild

& Co est intervenu en tant que conseil financier.

Worldline est noté BBB- avec une perspective

négative par S&P Global Ratings et reste déterminé à maintenir

sa notation « Investment Grade ».

INFORMATIONS IMPORTANTES -

AVERTISSEMENT

Le présent communiqué de presse ne constitue pas

une offre de vente ou la sollicitation d’une offre d’achat de

titres financiers aux Etat-Unis d'Amérique ou dans toute

juridiction dans laquelle des restrictions sont applicables. Les

titres ne seront pas et n’ont pas été enregistrés conformément au

U.S. Securities Act de 1933, tel que modifié, et ne peuvent être

offerts ou vendus aux États-Unis d’Amérique en l’absence d’un tel

enregistrement ou de l’application d’une exemption à cette

obligation d’enregistrement. Il n’y aura pas d’offre au public des

titres aux États-Unis d’Amérique. Le présent Communiqué ne

constitue pas un prospectus au sens du Règlement (EU) 2017/1129,

tel qu’amendé (le “Règlement Prospectus”). Le

présent communiqué ne constitue pas une offre de titres en France

ni à l’étranger. Les obligations font l’objet d’un placement privé

en France auprès d’investisseurs qualifiés tels que définis à

l’article 2(e) du Règlement Prospectus et conformément à l’article

L.411-2 du Code monétaire et financier, et hors de France (à

l'exception du Canada, de l'Afrique du Sud, de l'Australie, du

Japon et des Etat-Unis). Aucune démarche ne sera entreprise par

Worldline dans le cadre du présent placement en vue de permettre

une offre au public (autrement qu’à des investisseurs qualifiés) en

France ou à l’étranger. Au Royaume-Uni, le présent communiqué ne

peut être diffusé qu’auprès d’investisseurs qualifiés tels que

définis à l’article 2 du règlement (EU) 2017/1129 en ce qu’il fait

partie du droit national du Royaume-Uni en vertu du European Union

(Withdrawal) Act 2018 dans les circonstances où la section 21(1) du

Financial Services and Markets Act 2000 ne s’applique pas. La

diffusion du présent communiqué est interdite dans tous pays où

cela pourrait constituer une violation de la législation

applicable.

PROCHAINS ÉVÉNEMENTS

- 26 février 2025

Résultats

2024

A PROPOS DE WORLDLINE

Worldline [Euronext : WLN] accélère la

croissance des entreprises de toutes tailles - rapidement,

simplement et en toute sécurité. S’appuyant sur des technologies de

paiement de pointe, une expertise locale et des solutions

personnalisées à destination de centaines de marchés et

d’industries, Worldline favorise la croissance de plus d'un million

d'entreprises dans le monde. Worldline a généré un chiffre

d'affaires de 4,6 milliards d'euros en 2023. worldline.com

La raison d’être de Worldline est de concevoir

et exploiter des services de paiement et de transactions numériques

pour contribuer à une croissance économique durable et renforcer la

confiance et la sécurité dans nos sociétés. Worldline les rend

respectueux de l’environnement, accessibles au plus grand nombre,

tout en accompagnant les transformations sociétales.

RELATIONS INVESTISSEURS

Laurent Marie

E laurent.marie@worldline.com

Guillaume Delaunay

E guillaume.delaunay@worldline.com

COMMUNICATION

Sandrine van der Ghinst

E sandrine.vanderghinst@worldline.com

Hélène Carlander

E helene.carlander@worldline.com

SUIVEZ-NOUS

- 20241121 - Worldline - Emission obligataire 500 M€

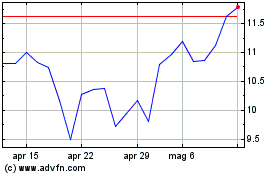

Grafico Azioni Worldline (EU:WLN)

Storico

Da Ott 2024 a Nov 2024

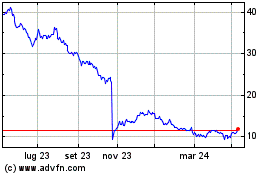

Grafico Azioni Worldline (EU:WLN)

Storico

Da Nov 2023 a Nov 2024