GM: sul mercato con bond dual tranche da 1 mld euro (fonte)

19 Marzo 2018 - 12:49PM

MF Dow Jones (Italiano)

Un consorzio di istituti di credito composto da Barclays, Banca

Imi, BnpParibas, Unicredit, JpMorgan e NatWest Markets sta

collocando per conto di General Motors un bond senior non garantito

e a doppia tranche da un miliardo di euro, riservato a investitori

istituzionali.

Nel dettaglio, secondo quanto si apprende da una fonte vicina

all'operazione, la prima tranche - da 500 milioni - è a tasso

variabile e prevede una durata di quattro anni, con maturità

prevista al 26 marzo 2022 a fronte di un regolamento atteso per il

prossimo 26 marzo. Le prime indicazioni di prezzo sono nell'area

compresa tra 60 e 65 punti base sull'Euribor a tre mesi. La cedola

sarà corrisposta trimestralmente.

La seconda tranche, anch'essa attesa indicativamente a 500

milioni di euro, è invece un tasso fisso settennale che andrà a

maturità il 26marzo 2025. In questo caso, le prime indicazioni di

prezzo sono intorno a 100 punti base sul Midswap. La cedola verrà

staccata con cadenza annuale.

Per entrambe le tranche, che una volta emesse verranno quotate

sulla Borsa irlandese, è previsto un taglio minimo d'investimento

di 100.000 euro.

General Motors è accreditata di rating Baa3 di Moody's, BBB di

S&P e BBB di Fitch, tutti con outlook stabile.

ofb

(END) Dow Jones Newswires

March 19, 2018 07:34 ET (11:34 GMT)

Copyright (c) 2018 MF-Dow Jones News Srl.

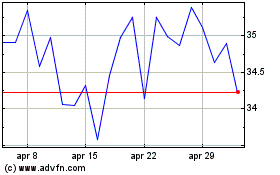

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Mar 2024 a Apr 2024

Grafico Azioni Unicredit (BIT:UCG)

Storico

Da Apr 2023 a Apr 2024